Stabilità decentralizzata: un esame dei modelli di offerta crittografica e delle stablecoin

Uno sguardo approfondito allo spazio delle stablecoin, alle sue sfide ed evoluzione

Tra le sue caratteristiche distintive, forse le più importanti di una valuta sono la sua offerta totale e il tasso di emissione. Diversi modelli di offerta ed emissione incoraggiano comportamenti diversi da parte degli utenti di una valuta. Mentre la scarsità assoluta potrebbe spingere all’accaparramento, un eccesso di offerta può essere catastrofico per un’economia, poiché il potere d’acquisto della valuta diminuisce rapidamente.

In questo articolo di OKEx Insights, esaminiamo come i modelli di offerta ed emissione influiscono sull’utilità di una valuta e, in ultima analisi, sul prezzo. Oltre a confrontare i modelli di offerta illimitata di Bitcoin ed ETH con le politiche monetarie fiat, discuteremo della crescente domanda di stablecoin e di una classe emergente di valute digitali che cercano di emulare la stabilità fiat utilizzando solo algoritmi.

Queste valute stabilizzate algoritmicamente hanno introdotto concetti come offerta elastica, rebase e svalutazione e hanno iniziato a ottenere più riconoscimento negli ultimi tempi. Almeno sulla carta, rappresentano sforzi promettenti per creare valute digitali che siano contemporaneamente stabili nel potere d’acquisto e completamente decentralizzate. Basandosi su presupposti teorici non dimostrati, tuttavia, mentre discutiamo ulteriormente, queste soluzioni sono tutt’altro che ideali.

Contents

- 1 Il caso di Bitcoin per i limiti di fornitura hard-coded

- 2 Ethereum: un esperimento con un’offerta illimitata

- 3 La ricerca di stabilità e "stablecoin"

- 4 Rinnovato interesse per le stablecoin di fornitura elastiche e algoritmiche

- 5 Stablecoin algoritmici: sulla carta contro in pratica

- 6 Nonostante i difetti, le stablecoin sono qui per restare

Il caso di Bitcoin per i limiti di fornitura hard-coded

La maggior parte delle valute oggi ha un’offerta potenzialmente illimitata. Nel mondo fiat, le banche centrali detengono il monopolio sulla loro creazione. Il mandato dichiarato della Federal Reserve degli Stati Uniti, ad esempio, è quello di raggiungere la stabilità della valuta e mantenere la massima occupazione.

Gli strumenti disponibili per raggiungere questo obiettivo includono la capacità di espandere l’offerta di moneta in risposta ai cambiamenti nella domanda di dollari USA. Aumenti della base monetaria in eccesso rispetto alla domanda si traducono in inflazione, che abbassa il valore di tutte le unità di valuta nell’economia. L’inflazione incentiva la spesa, portando alla crescita economica e rendendo costoso il risparmio. Alcuni sostengono che l’inflazione sia necessaria per stimolare un’economia. Nel frattempo, altri la chiamano una tassa segreta sulla ricchezza dei cittadini.

Il creatore anonimo di Bitcoin, Satoshi Nakamoto, sembra rientrare in quest’ultimo gruppo. Essi progettato Bitcoin in netto contrasto con il sistema fiat, in quanto ha un limite massimo di 21 milioni di monete e nessuna autorità centrale può aumentarne l’emissione. Sia l’offerta totale che la velocità con cui le nuove monete entrano in circolazione sono scolpite nella pietra grazie al suo sistema di riduzione dei premi in blocco, noto anche come eventi di dimezzamento.

Indizi che suggeriscono un motivo anti-banca centrale compaiono ovunque I post di Nakamoto. Forse il più esplicito è il messaggio incluso nel primo blocco Bitcoin mai estratto. Tratto da prima pagina del quotidiano britannico The Times, si legge:

"Cancelliere sull’orlo del secondo piano di salvataggio per le banche."

Nakamoto è stato anche tra i primi a tracciare paralleli tra Bitcoin e oro. I due beni sono entrambi scarsi, il che significa che la loro offerta non può essere diluita per il capriccio di qualche entità centrale. Questa narrativa ha preso piede negli ultimi anni. All’inizio, era principalmente sposato dai Bitcoiners, ma poi, l’anno scorso, di più istituzioni finanziarie tradizionali cominciò a notare le somiglianze.

È significativo che questo cambiamento di sentimento si sia verificato durante un anno in cui le banche centrali di tutto il mondo hanno creato più nuove unità di valuta che in qualsiasi altro momento della storia. Coloro che detengono grandi riserve di liquidità sono stati costretti a prendere sul serio la questione della sua crescente diluizione. Pertanto, abbiamo visto una nuova generazione di investitori istituzionali e aziendali acquistare pubblicamente BTC, spesso citando l’asset come copertura contro un indebolimento del dollaro.

Detto questo, il fatto che l’offerta di Bitcoin sia hard-coded è in parte il motivo per cui fatica anche a ottenere l’adozione mainstream come mezzo di trasferimento per l’uso quotidiano.

Ethereum: un esperimento con un’offerta illimitata

Sebbene molte criptovalute abbiano seguito l’esempio di Nakamoto nell’implementazione di un limite massimo di offerta, alcune hanno emissioni potenzialmente illimitate. Ethereum è uno di questi esempi. Tuttavia, il motivo dietro il creazione del nuovo ETH è diverso da quello della valuta fiat.

Come Bitcoin, il modello di sicurezza di Ethereum si basa sulla convalida incentivata delle transazioni. I premi motivano la partecipazione onesta a entrambe le reti, rafforzando la loro sicurezza generale. Questi premi si presentano sotto forma di BTC o ETH che viene coniato con ogni nuovo blocco di transazioni, nonché dalle commissioni che i commercianti pagano per utilizzare la rete.

Tuttavia, le due reti adottano un approccio diverso quando si tratta di sicurezza a lungo termine. Quando l’ultimo BTC viene estratto, i premi del blocco coinbase di Bitcoin – nuove monete coniate con ogni nuovo blocco – si interromperanno. A quel punto, le sole commissioni di transazione dovrebbero incentivare la partecipazione onesta dei minatori. Al contrario, Ethereum continuerà a premiare i validatori di transazioni con Ethereum appena coniato.

Nonostante le valute ETH e fiat abbiano entrambe un’offerta potenzialmente illimitata, la domanda di ETH non influenza la sua creazione. Invece, l’inflazione è un prodotto del modello di sicurezza della rete ed è qualcosa che sviluppatori e utenti desiderano tenere sotto controllo.

Non solo il co-fondatore di Ethereum Vitalik Buterin rimuginò un berretto duro sull’offerta totale di ETH, ma un futuro aggiornamento proposto potrebbe comportare la combustione di una parte delle commissioni dei minatori e la rimozione delle unità dalla circolazione. Oltre alla possibilità di ridurre le tariffe in tutta la rete, sono stati proposti aggiornamenti come EIP-1559 ciò suggerisce di dare a Ethereum una politica monetaria un po ‘più dura con un’inflazione ridotta, qualcosa di molto popolare tra gli investitori ETH.

La ricerca di stabilità e "stablecoin"

Mentre le politiche monetarie di Bitcoin ed Ethereum potrebbero renderli interessanti investimenti speculativi – o persino riserve di valore – la loro attuale utilità come unità di conto è discutibile. Quando l’offerta di una valuta non risponde ai cambiamenti della domanda, tali cambiamenti si traducono in forti oscillazioni dei prezzi. Questo non solo rende le cose difficili da valutare, ma richiede anche che un commerciante che accetti BTC o ETH si assuma un certo rischio di volatilità.

Per l’uso al di fuori della speculazione, del trading o della partecipazione a lungo termine, la volatilità di Bitcoin è indesiderabile. Gli utenti di una valuta vogliono essere sicuri che il denaro che hanno oggi possa essere scambiato all’incirca con lo stesso valore di beni e servizi domani. Pertanto, le stablecoin, ovvero i token progettati per essere utilizzati come mezzi di scambio che rappresentano una singola unità di valuta, più comunemente il dollaro USA, hanno visto una crescente adozione per molti casi d’uso meno adatti a BTC.

Le stablecoin tentano di fornire i vantaggi di transabilità di una valuta digitale pur rimanendo liberi dalla volatilità che ostacola l’adozione al dettaglio di BTC. La crescita della principale stablecoin, Tether (USDT), da una capitalizzazione di mercato inferiore a $ 5 miliardi lo scorso anno a circa $ 23,5 miliardi oggi, dimostra quanto sia importante la stabilità dei prezzi per molti utenti di criptovaluta.

Le stablecoin, così come esistono attualmente, hanno tutte un’offerta totale tecnicamente illimitata. Il modo in cui vengono emessi e i meccanismi utilizzati per mantenerne la stabilità li collocano in una delle due grandi categorie:

- Collateralizzato

- Fornitura elastica

Stablecoin garantite da Fiat

Le stablecoin garantite da Fiat funzionano come una forma di IOU digitali. Un’entità (ad esempio, una banca o uno smart contract) detiene unità di valuta o altre attività ed emette stablecoin in proporzione a tali attività.

Tether è di gran lunga il più grande esempio di stablecoin con garanzia legale. Sebbene sia di per sé un argomento controverso, la società presumibilmente detiene $ 1 per ogni 1 USDT esistente. Poiché ogni USDT è sostenuto da un dollaro, il potere d’acquisto della valuta rimane costante. Anche altre stablecoin con garanzia fiat, come USDC e TrueUSD, seguono questo modello.

Se supportata uno a uno, la garanzia legale fornisce la massima stabilità di qualsiasi sistema di stablecoin attuale. Tuttavia, ci sono degli svantaggi nella garanzia fiat. In primo luogo, gli utenti devono avere fiducia nel fatto che l’emittente detenga effettivamente le riserve che afferma di possedere. Questo difficilmente si adatta alla visione trasparente e minimizzata della fiducia della criptovaluta.

Inoltre, poiché le stablecoin con garanzia fiat si affidano alle banche per detenere fondi, i loro emittenti sono soggetti a pressioni normative. I legislatori statunitensi stanno attualmente tentando di approvare una legislazione che, tra le altre cose, richiederebbe agli emittenti di stablecoin di ottenere una carta bancaria federale. Quelli contrari alla proposta di recente STABILE Act motivo per cui un tale cambiamento soffocerebbe l’innovazione nel settore delle stablecoin. La pressione delle forze dell’ordine ha anche provocato in precedenza sia Tether che Center nella lista nera degli indirizzi Ethereum che detengono le rispettive stablecoin di ciascuna società (ovvero USDT e USDC).

Stablecoin crittografati

Le suddette carenze delle stablecoin con garanzia fiat hanno dato origine al modello cripto-collateralizzato. L’esempio più diffuso è il token DAI di MakerDAO. Invece di dollari in un conto bancario, i contratti intelligenti detengono ETH e altre criptovalute come garanzia e il protocollo presta i token DAI a un tasso che prevede che ogni token venga scambiato vicino a $ 1. Questo tipo di meccanismo è anche noto come soft-peg.

In un certo senso, le stablecoin cripto-garantite rappresentano un miglioramento rispetto alle loro controparti fiat-collateralizzate, come l’USDT. Ad esempio, gli utenti possono verificare il totale dei token DAI a sostegno del collaterale tramite la blockchain di Ethereum, riducendo in modo significativo il livello intrinseco di fiducia tipicamente richiesto dalle stablecoin con garanzia fiat. Tuttavia, come discusso in precedenza, la maggior parte degli asset crittografici soffre di un’estrema volatilità dei prezzi, rendendoli inadatti come forma di garanzia.

Per aggirare il problema della volatilità, le stablecoin cripto-garantite devono essere sovra-garantite. Sostenendole con asset di valore superiore a quelli emessi, queste stablecoin sono protette da improvvise oscillazioni dei prezzi degli asset collaterali. Ciò consente ai progetti di stablecoin decentralizzati di raggiungere un prezzo sufficientemente stabile da diventare utili in vari contesti finanziari. Tuttavia, la collateralizzazione del 150% o più rappresenta un uso altamente inefficiente del capitale, pur non rimuovendo del tutto la minaccia di liquidazione forzata durante le oscillazioni del mercato crittografico.

Gli algoritmi offrono a "nessuna garanzia" approccio con alimentazione elastica

Gli Stablecoin sono indubbiamente utili. L’USDT ha fornito a lungo ai trader un asset stabile in cui uscire durante i periodi di maggiore volatilità delle criptovalute. Con l’esplosione dell’interesse per la finanza decentralizzata la scorsa estate, i casi d’uso per le stablecoin sono solo aumentati. Prestare, prendere in prestito, scambiare e fornire liquidità utilizzando una stablecoin nega alcuni rischi per gli utenti.

Tuttavia, come abbiamo discusso, le implementazioni esistenti di stablecoin non sono perfette. Progetti come USDT e altri progetti collateralizzati a livello centrale rappresentano un rischio di controparte non del tutto allineato con l’etica del più ampio settore delle criptovalute. Nel frattempo, i modelli di collateralizzazione delle criptovalute consentono un uso inefficiente del capitale, nella migliore delle ipotesi, e possono, nel peggiore dei casi, portare a liquidazioni brutali durante i periodi di maggiore volatilità.

Tuttavia, dato che i prezzi si muovono in accordo sia con l’offerta che con la domanda, la stabilità dovrebbe essere teoricamente possibile se i cambiamenti nell’offerta di una valuta rispondono ai cambiamenti nella sua domanda. Se un aumento dell’offerta del 10% coincide con un aumento della domanda del 10%, non dovrebbe esserci alcun aumento dei prezzi. Questa è vagamente la premessa alla base di una categoria di criptovalute che ultimamente sta guadagnando sempre più attenzione.

Conosciuti come stablecoin algoritmici o monete con offerta elastica, questi progetti tentano di negoziare a un prezzo target specificato aumentando o diminuendo l’offerta di valuta circolante in risposta alla domanda. Se il prezzo è inferiore al target (spesso, ma non sempre, $ 1), l’offerta di stablecoin si contrae, aumentando il prezzo di ciascuna unità. Al contrario, quando la domanda aumenta e il prezzo è al di sopra dell’obiettivo, vengono coniate nuove monete per diluire l’offerta e ridurre il valore di ciascuna unità.

Il concetto di gettone di rifornimento elastico non è certo nuovo. In effetti, già nel 2014 sono state avanzate due diverse proposte per sistemi di stablecoin di fornitura regolati algoritmicamente.

Chiamando la sua soluzione dopo l’economista anti-banca centrale e teorico politico Friedrich Hayek, Ferdinando M. Ametrano, nel suo saggio "Hayek Money: la soluzione per la stabilità del prezzo della criptovaluta," descrive un sistema in cui gli utenti stessi traggono vantaggio dalla creazione di nuove unità di valuta, finanziando anche le contrazioni dell’offerta quando la domanda diminuisce. Il valore di una singola unità di una valuta che utilizza un tale sistema dovrebbe teoricamente rimanere costante, ma i saldi del portafoglio cresceranno e si ridurranno in base alle variazioni della capitalizzazione di mercato totale.

Nel "Una nota sulla stabilizzazione della criptovaluta: azioni di signoraggio," Robert Sams mette in avanti un modello simile per una moneta elastica. In questo modello, come Hayek Money, l’offerta di moneta crescerebbe e si ridurrebbe in base alla domanda. Tuttavia, Sams ritiene che l’aumento e la diminuzione dei saldi del portafoglio pro-rata trasferiscano semplicemente la volatilità del prezzo alla volatilità dei saldi del portafoglio. Mentre il potere d’acquisto di una singola unità di Hayek Money dovrebbe rimanere costante, quello di un dato portafoglio si espanderebbe e si contrarrebbe di pari passo con la dimensione totale del mercato.

Sams scrive:

"La stabilità dei prezzi non riguarda solo la stabilizzazione dell’unità di conto, ma anche la stabilizzazione della riserva di valore del denaro. Il denaro di Hayek è progettato per affrontare il primo, non il secondo."

Preferisce invece un sistema in cui solo gli utenti interessati dovrebbero preoccuparsi del meccanismo di stabilità sottostante della valuta. Il modello delle azioni di signoraggio si basa su un secondo gettone che consente al possessore una quota di qualsiasi futura espansione dell’offerta.

Coloro che scelgono di supportare un tale sistema di stablecoin lo fanno eliminando dalla circolazione le unità della valuta quando il prezzo è inferiore al suo obiettivo. In cambio, ricevono token di condivisione che possono scambiare con lo stablecoin coniato durante un evento di espansione dell’offerta. Con il numero di monete ricevute che supera quelle bruciate, i potenziali profitti incentivano gli utenti a influenzare da soli la politica monetaria del protocollo.

Rinnovato interesse per le stablecoin di fornitura elastiche e algoritmiche

Come notato sia da Sams che da Ametrano nel 2014, la teoria sui modelli di monete con offerta elastica è stata ispirata sia dall’evidente necessità di una stabile stablecoin decentralizzata che dalle carenze dei modelli collateralizzati esistenti. Più recentemente, tuttavia, un contesto normativo potenzialmente ostile sembra accelerare lo sviluppo.

Anche prima del proposto STABLE Act negli Stati Uniti, gli sforzi per creare stablecoin presentavano potenziali problemi normativi. Quelli dietro l’originale Stablecoin di base sono stati costretti a sciogliere il progetto nel dicembre 2018. Citando un potenziale conflitto tra loro e le autorità di regolamentazione dei titoli statunitensi, il team ha rimborsato gli investitori e ha accantonato il primo progetto ispirato alle azioni di signoraggio.

Con lo STABLE Act che ora minaccia gli emittenti di stablecoin e un fiorente spazio DeFi che fornisce casi d’uso convincenti per criptovalute a prezzi costanti, negli ultimi mesi sono emerse molte stablecoin algoritmiche che seguono sia il rebase pro-rata che i modelli di azioni di signoraggio. La resistenza alla censura superiore di tali progetti rispetto a quella degli sforzi centralizzati rende il loro sviluppo un obiettivo particolarmente degno di fronte a regolatori aggressivi. È comprensibile, dato l’ambiente normativo incerto, che gli sviluppatori dietro progetti come Based Money, DEBASE, Basis Cash e Dynamic Set Dollar preferiscano la copertura dell’anonimato, tuttavia.

Stablecoin algoritmici: sulla carta contro in pratica

Coloro che seguono da vicino l’industria delle criptovalute potrebbero riconoscere la premessa dietro sia Hayek Money di Ametrano che le azioni di signoraggio di Sams. Il primo si riflette in modo quasi identico nel design della valuta rebase Ampleforth, che a sua volta è stata presa in prestito da progetti come YAM Finance, DEBASE, Base Protocol e altri.

Questi sistemi, traendo ispirazione da Ametrano, subiscono un processo noto come rebase a intervalli prestabiliti. Un oracolo fornisce il prezzo dell’asset sulle borse esterne al protocollo. Quando il prezzo è superiore al target, i saldi del portafoglio degli utenti che detengono il token rebase crescono. Se il prezzo è molto al di sopra dell’obiettivo, la maggior parte dei protocolli non rilascia immediatamente la fornitura totale necessaria per ridurla completamente. Per evitare correzioni eccessive di prezzo, molti ne usano alcune fornitura levigante meccanismi per scaglionare il rilascio.

Al contrario, quando la domanda per il token si riduce, anche l’offerta di moneta si riduce. Anche in questo caso, la differenza percentuale tra il prezzo corrente e quello target determina di quanto il protocollo riduce i saldi del portafoglio. Quando il prezzo è vicino al prezzo obiettivo, la rete non ha bisogno di aggiustare l’offerta. Distribuendo e rimuovendo i token direttamente da e verso i portafogli, la quota percentuale dell’intera capitalizzazione di mercato detenuta dagli utenti prima del rebase rimane la stessa dopo di essa.

Nonostante abbia un obiettivo di prezzo chiaramente dichiarato, Ampleforth lo preferisce distanza stessa dal termine stablecoin. Poiché ogni utente beneficia della crescita della rete con un aumento dei saldi dei token, il team descrive il suo token, Ample (AMPL), come potenzialmente in grado di diventare una risorsa di diversificazione e fungere da copertura attraente contro altri mercati, criptovalute incluse.

In effetti, la ricerca su Ampleforth di Gauntlet notato correlazione a bassa capitalizzazione di mercato tra AMPL e le altre principali valute digitali. Ciò supporta l’idea che le valute rebase potrebbero eventualmente rappresentare un innovativo e in gran parte non correlato asset class di loro proprietà.

Un’altra interessante applicazione dell’elasticità dell’offerta che segue il modello Hayek Money è il protocollo di base. Si suppone che l’espansione e la contrazione dell’offerta di token mantengano il token del protocollo, BASE, al prezzo di un trilionesimo della capitalizzazione di mercato totale della criptovaluta. Come i titolari di AMPL, coloro che hanno investito in BASE ricevono espansioni dell’offerta e contrazioni finanziarie proporzionalmente. Se è in grado di mantenere il suo ancoraggio a lungo termine, BASE offrirebbe agli speculatori un modo per scommettere sulla crescita futura della criptovaluta nel suo complesso.

Nel frattempo, le azioni di signoraggio di Sams sono state implementate con varie modifiche in progetti come Basis Cash, Empty Set Dollar, Dollar Protocol e molti altri. Il sistema multi-token separa la stablecoin stessa dal suo meccanismo di stabilità. Gli utenti che non vogliono contribuire alla stabilizzazione dei prezzi possono semplicemente effettuare transazioni ESD, DSD, BASIS, ecc. Come farebbero con qualsiasi stablecoin.

Gli utenti inclini ad assumersi il rischio di potenziali ricompense possono partecipare alla stabilizzazione della valuta. Questo di solito comporta la masterizzazione di unità della stablecoin in cambio di un gettone obbligazionario. In caso di successiva espansione dell’offerta, i gettoni obbligazionari possono essere scambiati con nuove unità di valuta con profitto.

Nonostante il concetto abbia senso teoricamente, molti progetti di stablecoin algoritmici sembrano faticare a rimanere fedeli al loro obiettivo nella realtà. L’attuale leader di mercato nei token in stile Seigniorage Shares è il Empty Set Dollar (ESD), che ha una capitalizzazione di mercato totale di oltre $ 324 milioni.

Lanciato a settembre 2020, l’ESD è stato scambiato fino a $ 2,29 e fino a $ 0,44 nello spazio di una sola settimana. Anche se potrebbe essere prematuro cancellare del tutto il progetto, è anche abbastanza difficile definire stabili tali movimenti di prezzo, a questo punto.

Prezzo ESD dal lancio. Fonte: CoinGecko

Prezzo ESD dal lancio. Fonte: CoinGecko

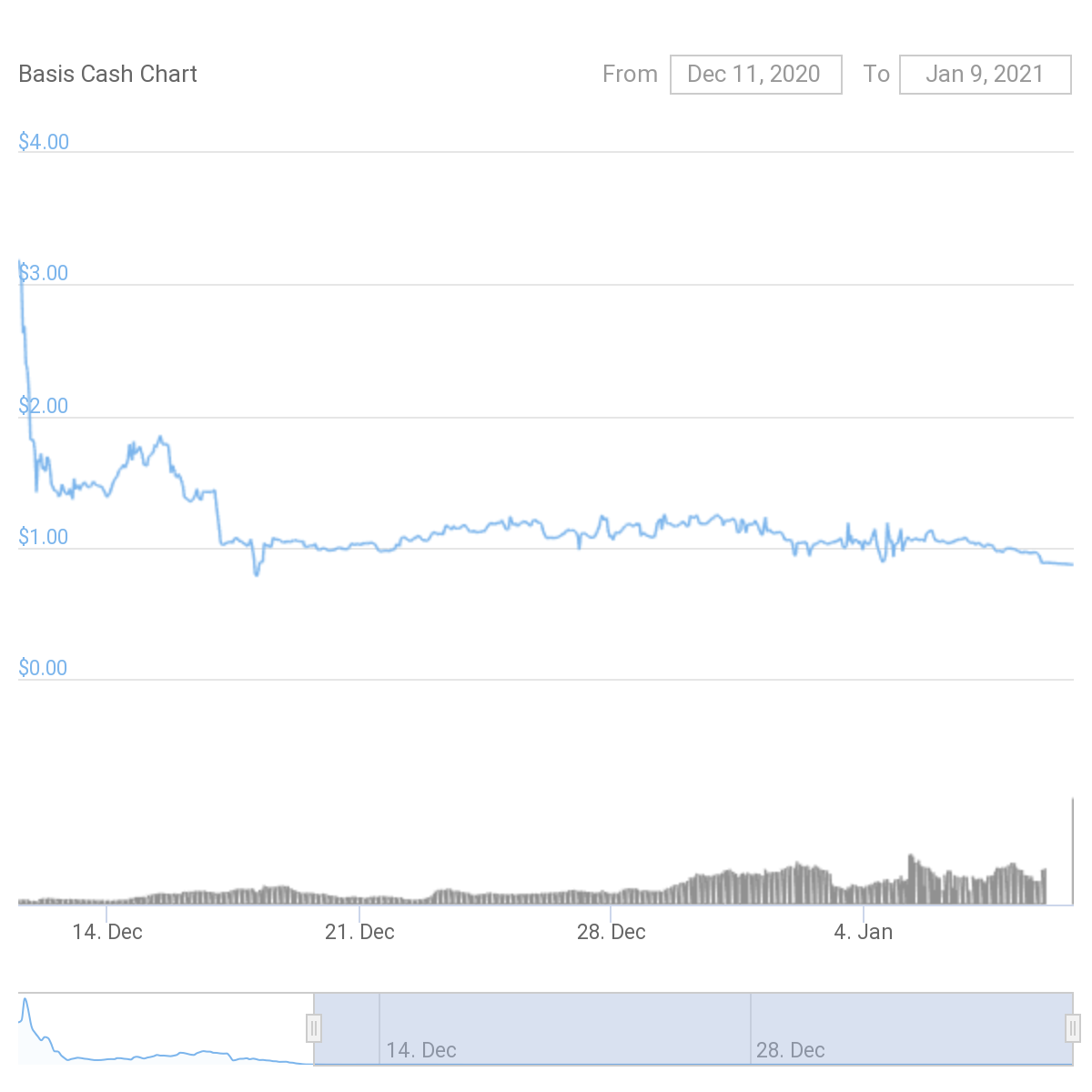

Altri esempi sembrano andare meglio in termini di stabilità. Nonostante i prezzi incredibilmente irregolari al lancio, uno sforzo per rilanciare il protocollo Basis originale, chiamato Basis Cash (BAC), è stato scambiato vicino al suo obiettivo di $ 1 per gran parte della sua breve esistenza. Tuttavia, il prezzo da solo non rivela il quadro completo.

BAC è stato scambiato vicino al suo obiettivo di $ 1 dopo la volatilità iniziale. Fonte: CoinGecko

BAC è stato scambiato vicino al suo obiettivo di $ 1 dopo la volatilità iniziale. Fonte: CoinGecko

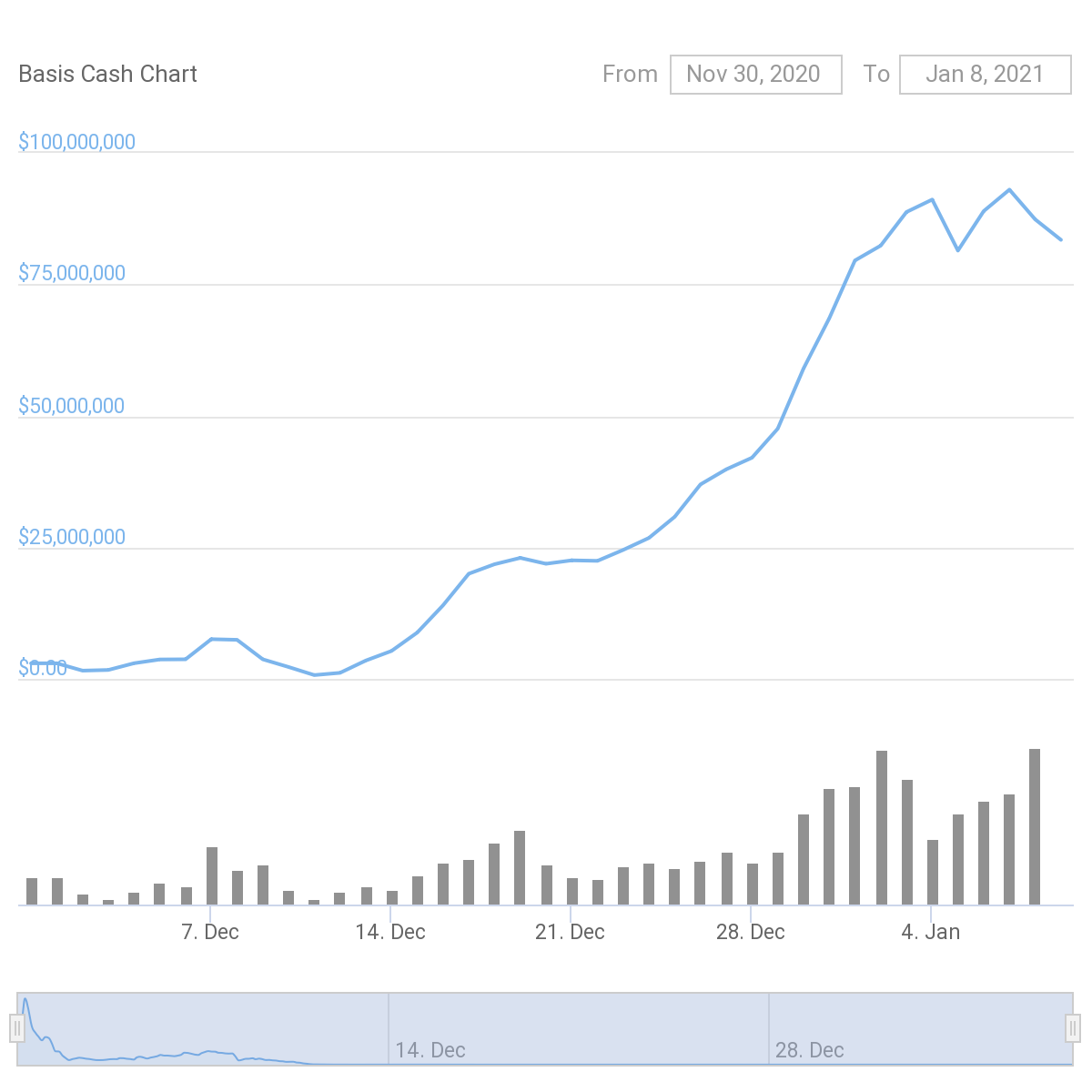

Con qualsiasi moneta di offerta elastica, l’obiettivo è più facile da mantenere quando la capitalizzazione di mercato è in aumento. La fiducia in un dato protocollo è elevata, poiché coloro che lo supportano traggono profitto dalla crescita del mercato. È quando la capitalizzazione di mercato si contrae che la fiducia nel progetto viene messa alla prova. Come visto di seguito, Basis Cash deve ancora sperimentare un periodo di contrazione prolungato.

Basis Cash ha scambiato vicino al suo obiettivo dal lancio, ma deve ancora essere testato dalla contrazione del mercato. Fonte: CoinGecko

Basis Cash ha scambiato vicino al suo obiettivo dal lancio, ma deve ancora essere testato dalla contrazione del mercato. Fonte: CoinGecko

Una volta che il prezzo scende al di sotto dell’obiettivo, i protocolli di offerta elastica si basano sull’assunzione di debiti da parte degli utenti per riportarlo all’obiettivo. Ciò, quindi, richiede che gli utenti credano che il prezzo finirà per essere scambiato di nuovo sopra l’obiettivo, consentendo loro di trarre profitto dalle obbligazioni che ricevono quando bruciano l’offerta di token. Se si perde la fiducia in un protocollo, ci saranno pochi disposti a scambiare gettoni per obbligazioni, non importa quanto lucrativi possano essere i profitti.

Haseeb Qureshi, ingegnere del software e managing partner di Dragonfly Capital, ha evidenziato questo difetto in un saggio intitolato "Stablecoin: progettare una criptovaluta a prezzo stabile":

"Le azioni di signoraggio possono assorbire una certa quantità di pressione al ribasso per un certo periodo, ma se la pressione di vendita viene mantenuta abbastanza a lungo, i trader perderanno la fiducia che le azioni alla fine pagheranno. Ciò spingerà ulteriormente verso il basso il prezzo e innescherà una spirale mortale."

Ben Dyson di BankUnderground ha disegnato conclusioni simili prima dell’arrivo sul mercato dell’ultima ondata di stablecoin algoritmiche. Dyson esamina la politica monetaria dietro la Base originale nel suo articolo "Gli “Stablecoin” possono essere stabili?" Infine, afferma che l’algoritmo da solo non può garantire che gli acquirenti di obbligazioni si facciano avanti per riportare il prezzo su:

"Mentre le stablecoin algoritmiche come Basis riescono a eliminare la necessità di fiducia in una terza parte, finiscono invece per essere fortemente dipendenti dalla fiducia e dalla fiducia degli investitori."

Altrettanto critico nei confronti del sistema delle azioni di signoraggio è il fondatore di Ampleforth, Evan Kuo. Ignorare progetti come Basis Cash come "idee di zombi," avvertiva coloro che erano eccitati da tali sistemi di farlo "temperare le aspettative":

"Le stablecoin che si affidano ai mercati del debito (ad esempio: obbligazioni) per regolare l’offerta faranno sempre affidamento su prestatori di ultima istanza (ad esempio: salvataggi)."

Il team di Ampleforth ha elaborato per OKEx Insights:

"I gettoni di signoraggio possono “rompersi”, a causa della loro dipendenza tipicamente da un “prestatore di ultima istanza”, simile agli attori finanziari tradizionali. Questo rappresenta l’opposto del decentramento. Inoltre, dato che si tratta di progetti DeFi relativamente più recenti e più piccoli, non hanno il sostegno di un prestatore di ultima istanza comprovato come un governo (come gli Stati Uniti) o una banca centrale (come la Fed). Ciò significa che sono anche inferiori nella “sicurezza” fornita da tale “rete di sicurezza”."

Nonostante i difetti, le stablecoin sono qui per restare

L’offerta limitata di Bitcoin, unita alla sua sicurezza senza precedenti, gli serve bene come risorsa monetaria. Tuttavia, la volatilità dei prezzi lo rende un’unità di conto molto scarsa. Potrebbe venire un momento in cui la capitalizzazione di mercato di Bitcoin è così vasta che la volatilità si riduce a un livello accettabile in modo da valutare le cose in BTC, ma questo non è certamente il caso oggi.

Data questa volatilità, le stablecoin sono una parte sempre più vitale del settore delle criptovalute. I commercianti escono dalle posizioni, i coltivatori di rendimento DeFi li usano per gestire il rischio e una crescita elenco di commercianti accettarli. Per soddisfare i cambiamenti nella domanda, le forniture di stablecoin crescono o diminuiscono e sono tecnicamente illimitate. Alcuni sistemi si basano su un emittente centrale e altri utilizzano algoritmi. Approcci diversi si traducono in compromessi che gli utenti devono soppesare.

Oltre ad essere potenziali obiettivi per le autorità di regolamentazione, coloro che detengono garanzie in iniziative centralizzate, come USDT, sono esposti al rischio di controparte. Possono anche essere inseriti nella lista nera, come hanno fatto sia Tether che Center l’anno scorso su richiesta delle forze dell’ordine. Nonostante i loro difetti, tuttavia, le soluzioni centralizzate rimangono sia le più stabili che le più popolari.

Le stablecoin garantite da criptovalute o che utilizzano aggiustamenti algoritmici dell’offerta non possono essere censurate in questo modo. Tuttavia, sono essi stessi soggetti al rischio del protocollo standard che è sempre un fattore nella finanza decentralizzata, insieme ai loro difetti unici.

Grazie alla loro collateralizzazione, progetti come DAI sono generalmente più stabili delle monete con offerta elastica. Tuttavia, l’estrema volatilità dei prezzi può indurre liquidazioni. Nel frattempo, i requisiti di overcollateralization intesi a mitigare il rischio di liquidazione rendono DAI un uso inefficiente del capitale.

I gettoni fornitura elastica rappresentano il rischio maggiore. Completamente non garantiti, si basano sulla teoria dei giochi e spesso elaborano strutture di incentivi per fissare un prezzo. Se il sentimento del mercato si rivolta contro un token di offerta elastico, i venditori potrebbero essere più numerosi degli acquirenti quando il protocollo richiede un aumento della domanda per tornare al punto di ancoraggio.

Tuttavia, tutto sommato, siamo ancora agli inizi di un periodo di sperimentazione monetaria senza precedenti. Idee che non erano mai state implementate in precedenza possono ora essere testate con un capitale reale in gioco. L’invenzione di Bitcoin ha portato a opportunità per creare sistemi finanziari completamente nuovi e, sebbene tutt’altro che perfetti oggi, stablecoin decentralizzati di qualche descrizione faranno sicuramente parte del suo design finale.

OKEx Insights presenta analisi di mercato, funzionalità approfondite, ricerche originali & notizie curate da professionisti delle criptovalute.