对冲,套利,投资:零利率经济中的稳定币需求

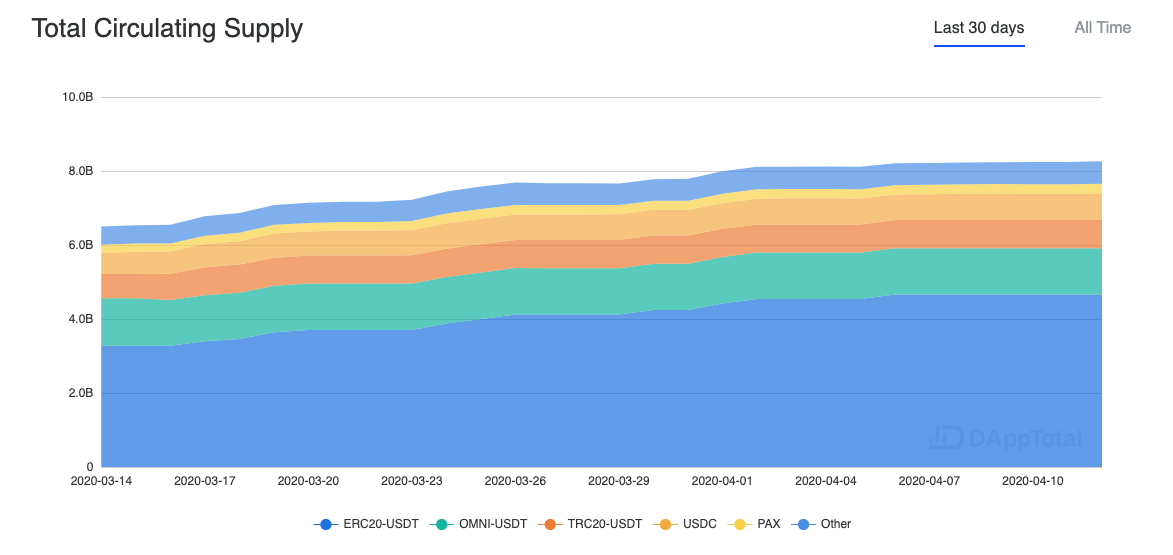

自2月中旬以来,比特币(BTC)的市场价值下跌了30%以上。同时,流通中的稳定币总价值现已超过82亿美元。增长超过22亿美元(或 33%)自3月11日(即比特币11年以来最大跌幅的前一天) 数据量.

最普遍使用的Tether(USDT)的市场价值- 臭名昭著 —稳定币,自3月11日以来已从50亿美元增长到66.8亿美元。 数据量.

同时,其他与美元挂钩的受欢迎的稳定币,例如美元硬币(USDC)和Paxos Standard(PAX)的流通量也迅速增加。自3月中旬以来,USDC的总流通量从20921万上升至25594万,而PAX的总流通量则从4.647亿上升至7.177亿。.

稳定币的总循环供应量。来源: dapptotal.com

稳定币的总循环供应量。来源: dapptotal.com

稳定币受益于市场波动

首先,作为对冲加密货币市场波动的对冲,流入稳定币的资金在很大程度上具有意义。这就像股票投资者如何在市场不稳定期间寻求货币市场基金来存放其现金一样.

自2月以来,加密货币的价格暴跌(当时比特币的价格超过每枚硬币10,000美元),促使许多人出售稳定币作为对冲货币,其他人则获得了稳定币,以便能够在底部购买加密货币。无论出于哪种目的,对稳定币的需求都非常强劲.

通常,每次加密货币市场剧烈波动时,都会刺激稳定币的发行。在2019年,Tether 增加了4亿 新的USDT,将在10天之内(即7月2日,4日,8日和10日)进入其网络。 复活 在两周内从8,000美元增加到14,000美元.

USDT溢价和套利

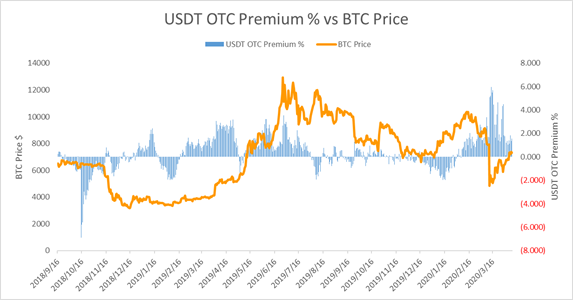

套利中也使用了对其他稳定币发行的需求。 3月中旬市场崩盘后,USDT –具有 最高每月交易量 每个CoinMarketCap数据-交易溢价很高(意味着USDT的价格略高于1美元).

因此,许多交易员和套利公司试图从美元和美元交易之间的套利中受益。例如, 购买 短期内大量USDT,并打算在需求推动USDT价格上涨时卖出.

根据Chainext USDT OTC交易溢价指数,我们最近在中国市场的场外交易(OTC)中也看到了巨大的USDT溢价。该指数由USDT / CNY OTC价格除以离岸人民币汇率乘以100得出。从下面的图表中可以看出,USDT溢价最近有所下降,但在3月份曾高达6%。 2020年.

USDT OTC溢价百分比与BTC价格的比较。资料来源:Chainext & OKEx

USDT OTC溢价百分比与BTC价格的比较。资料来源:Chainext & OKEx

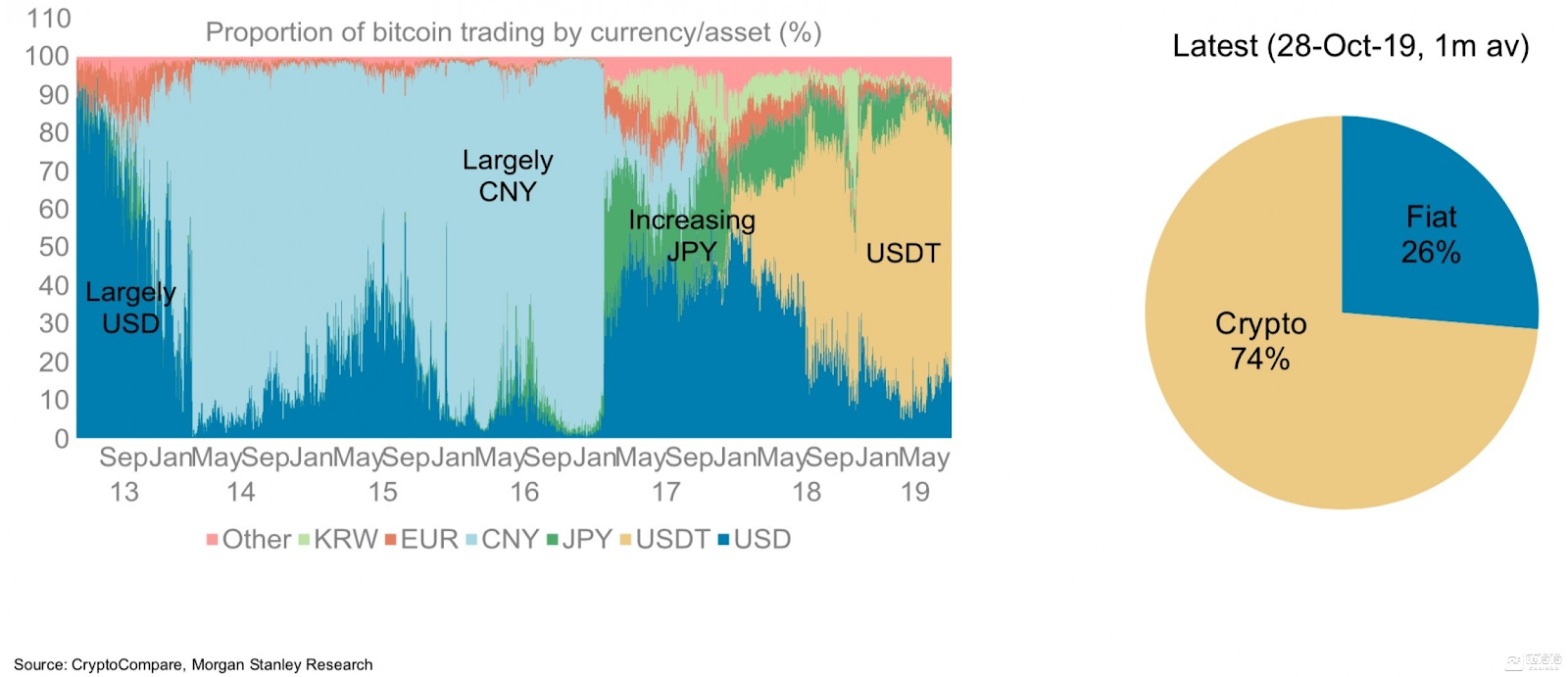

根据一个 Coindesk报告, 有效地跟随中国 被禁止 在2017年针对当地加密货币交易所的法定坡道上,中国交易者通过使用USDT继续大量参与加密货币市场。 Coindesk报告称,自2017年以来,总体加密货币兑人民币交易的百分比大幅下降,据报道从占总交易的90%降至1%.

摩根士丹利 报告 2019年11月发布的报告指出,USDT在比特币交易中的份额在2017年下半年开始飙升,这与中国对本地法定到加密网关的禁令相吻合.

比特币交易的货币/资产比例(%)。资料来源:摩根士丹利

比特币交易的货币/资产比例(%)。资料来源:摩根士丹利

USDT的几乎所有额外发行都具有强大的市场需求。 Tether为没有直接法令门户的加密货币投资者提供有效的流动性.

USDT的声誉不高

尽管它在稳定币中占据压倒性优势-并在稳定币中占有一席之地 第四大 按市值计算的加密货币-通常为系绳 被批评 因为它无法对据称支持该硬币的资金进行定期的公共审计.

像公司以前那样,USDT的循环供给是否实际上得到了1:1的支持的问题 声称 -一直是 连续的争论点 在加密社区.

截至2019年4月,Tether的律师透露,稳定币USDT实际上得到了“现金和现金等价物[…]的支持,[…]约占当前未偿还的Tether的74%。”

利率下降环境中的稳定币投资

稳定币的发行激增(表面上是响应需求)可以用几个因素来解释。首先,与许多传统金融工具不同,稳定币可以相对容易地购买。它们在当前使用货币的国家中作为套期保值工具尤其有用。 大大减弱 兑美元。此外,在当前利率下降的经济环境中,稳定币可能为持有人带来比法定储蓄更多的收入.

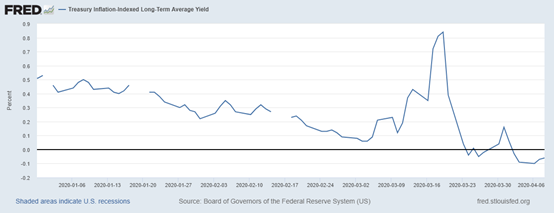

本月,美国. 美联储削减 为了减轻冠状病毒(COVID-19)大流行对经济的影响,将利率降低至接近零。此举之所以令人担忧,原因有很多,其中包括3月底短暂回升后,以“美国国债通胀指数长期平均收益率”衡量的美国实际收益率已回落至负数范围。.

国债通胀指数长期平均收益率。来源: 弗雷德

国债通胀指数长期平均收益率。来源: 弗雷德

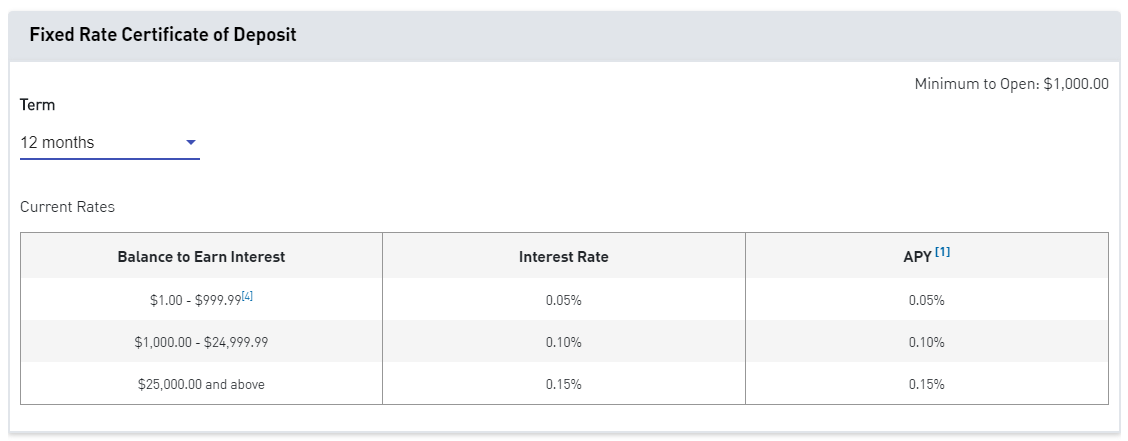

为了向投资者说明情况,目前可用的最佳储蓄率是例如在PNC银行帐户中使用 存款证 在12个月内为0.15%,余额为25,000美元或以上.

如果您所在的国家/地区目前情况更糟,则情况甚至更糟 负利率, 如瑞士和日本.

作为一般规则,世界各地的中央银行都在降低利率以刺激投资,但是这样做的代价是人们被迫牺牲其储蓄收益。.

PNC银行固定利率存款证明。资料来源:PNC

PNC银行固定利率存款证明。资料来源:PNC

对于实际收益,稳定币目前似乎可以提供更好的交易。截至4月13日,OKEx的“赚取计划”为将USDT转移到OKEx储蓄帐户的用户提供了超过0.8%的APY.

OKEx USDT储蓄率。资料来源:OKEx赚钱

根据一个 报告 从3月下旬开始,即使在当前环境下,所有主要的美元稳定币发行人都表示将与美元保持1:1的比例挂钩.

DeFi贷款利率

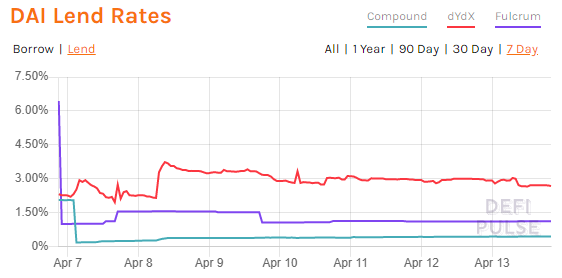

在去中心化金融(DeFi)的世界中,潜在收入更加明显。 DAI于2017年底推出,是最大的 加密抵押稳定币 并可以通过DeFi协议MakerDAO借给投资者.

截至4月13日,根据Defipulse数据,在两个最大的去中心化货币市场上的DAI贷款利率分别为Compound和dYdX,分别为2.66%和0.456%.

但是,证明了加密抵押稳定币的价格 更易挥发 在3月中旬的市场不稳定期间,比其他稳定币要高.

DAI贷款利率持续7天。资料来源:Defipulse

DAI贷款利率持续7天。资料来源:Defipulse

免责声明:不应将此材料作为做出投资决策的基础,也不应被视为进行投资交易的建议。交易数字资产涉及重大风险,并可能导致您投资资本的损失。您应确保您完全了解所涉及的风险,并考虑您的经验水平,投资目标并在必要时寻求独立的财务建议.