حمله وام فوری ValueDeFi کمبود حساسیت لازم در DeFi را آشکار می کند

OKEx Insights ‘DeFi Digest یک بررسی هفتگی از صنعت مالی غیرمتمرکز است.

Contents

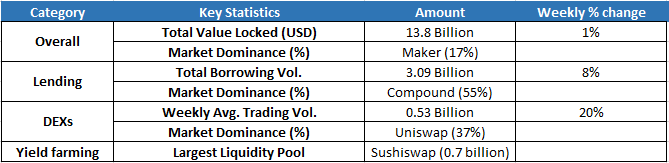

عکس فوری از بازار DeFi

بازار مالی غیرمتمرکز همچنان حرکت صعودی خود را حفظ کرد زیرا ارزش کل قفل شده در محصولات DeFi اندکی از 13.65 میلیارد دلار به 13.80 میلیارد دلار رسید..

بازار وام های غیرمتمرکز این هفته 8 درصد رشد کردند زیرا کل حجم وام به 3.09 میلیارد دلار رسید. با بهره مندی از رشد ، Maker با 17٪ سطح تسلط بر بازار جایگزین Uniswap به عنوان رهبر کلی DeFi شد. در همین حال کامپاند با داشتن 55٪ سهم سلطه خود را در بازار وام حفظ کرد.

متوسط حجم معاملات هفتگی مبادلات غیرمتمرکز 20٪ افزایش یافت و در این هفته به 0.53 میلیارد دلار رسید. در حالی که Uniswap سلطه حجم معاملات خود را از 37٪ حفظ کرد ، جایگاه خود را به عنوان بزرگترین مجموعه نقدینگی با رقیب اصلی خود ، SushiSwap جایگزین کرد.

حجم معاملات هفتگی DEX ها 20٪ رشد کرد. منبع: نبض DeFi و دبانک

حجم معاملات هفتگی DEX ها 20٪ رشد کرد. منبع: نبض DeFi و دبانک

حملات وام فوری برای DeFi مشکل ساز است

حملات وام فلاش برای جامعه DeFi به دردسری تبدیل شده است زیرا ValueDeFi تنها پنج هفته در این میان پنجمین قربانی شد. پس از ضرر 34 میلیون دلاری Harvest Finance ، سو explo استفاده از وام های Akropolis ، Origin Protocol و بانک پنیر با ضرر 2 میلیون دلار, 7 میلیون دلار و 3.3 میلیون دلار, به ترتیب.

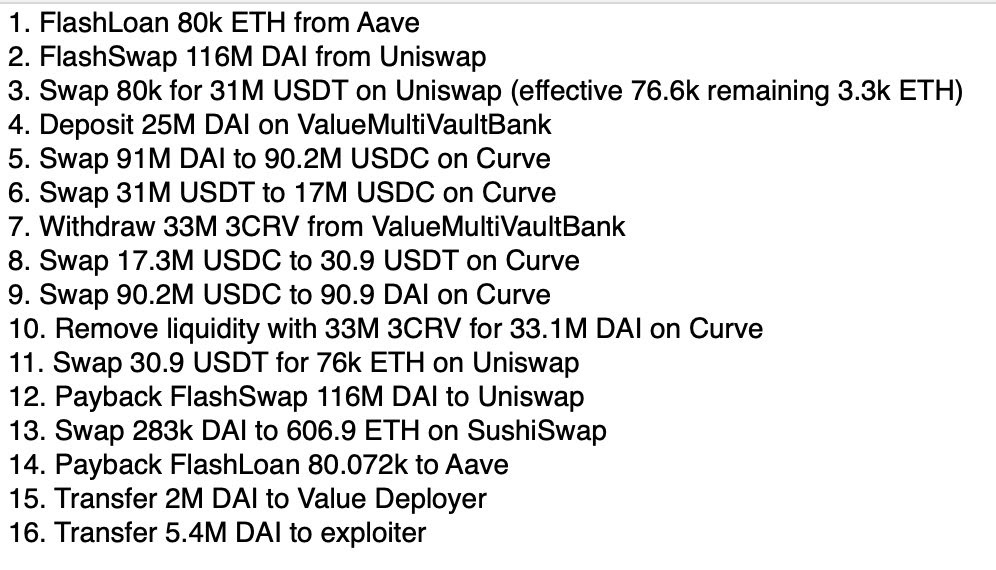

ValueDeFi در تاریخ 14 نوامبر از سو loan استفاده از وام فلش 6 میلیون دلاری رنج برد. به گفته امیلیانو بوناسی ، یک هکر کلاه سفید که خودش توصیف می کند ، سو flash استفاده از وام فلش در پروتکل ValueDeFi پیچیده تر نسبت به حملات قبلی ، زیرا از دو وام سریع استفاده شده است. هکرها بیرون آوردند وام فلش 80،000 ETH – به ارزش بیش از 36 میلیون دلار – و 116 میلیون دلار وام فلش در DAI از Uniswap برای بهره برداری از پروتکل ValueDeFi ، و در نتیجه ضرر خالص 6 میلیون دلار است..

مراحل دقیق این حمله در حساب توییتر Bonassi نشان داده شده است:

هکرها برای بهره برداری از پروتکل ValueDeFi از دو وام سریع در Aave و Uniswap استفاده کردند. منبع: توییتر /emilianobonassi

هکرها برای بهره برداری از پروتکل ValueDeFi از دو وام سریع در Aave و Uniswap استفاده کردند. منبع: توییتر /emilianobonassi

با توجه به تحلیل و بررسی انجام شده توسط شرکت حسابرسی PeckShield ، دلیل اصلی بهره برداری از پروتکل ValueDeFi یک اشکال در آن بود "MultiStablesVaults," که از Curve برای اندازه گیری قیمت دارایی استفاده می کند. به دلیل این اشکال ، هکرها توانستند با استفاده از وام های فلاش قیمت توکن های 3crv را دستکاری کنند. پس از آن ، آنها می توانستند نشانه های ضرب شده را از استخر بسوزانند تا سهم نامتناسب 33.08 میلیون توکن 3crv را به جای 24.95 میلیون عادی ، خریداری کنند. سپس هکرها رمزهای 3crv را برای DAI بازخرید کردند که منجر به ضرر 7.4 میلیون دلاری DAI شد. (با این حال هکرها 2 میلیون دلار به توسعه دهندگان اصلی ValueDeFi بازپرداخت کردند.)

اقدامات درمانی توسط ValueDeFi

تیم ValueDeFi یک مقاله را منتشر کرد تجزیه و تحلیل پس از مرگ که به طور خلاصه درمان های فوری و برنامه های میان مدت را برای جلوگیری از چنین حملات وام سریع ارائه می دهد.

به عنوان اولین گام ، سپرده گذاری در خرک MultiStables متوقف شده است. برای محاسبه میزان دقیق جبران خسارت ، این تیم عکس هایی از مانده هر کاربر را قبل از حمله گرفته است. این تیم همچنین قصد دارد نسخه دوم خرک MultiStables را نیز منتشر کند. قبل از انتشار ، خرک دوم توسط حسابرسان عمومی و توسعه دهندگان Solid عمومی کنترل می شود.

در مقایسه با نسخه اول خرک ، نسخه دوم از فیدهای قیمت Chainlink استفاده می کند برای افزایش کیفیت داده ها ، امنیت اوراکل و تأمین قیمت دقیق دارایی ها. هنگامی که پروتکل ValueDeFi داده هایی را از استخرهای نقدینگی زنجیره ای منحنی یا سایر خوراک های قیمت تولید شده توسط زنجیره ای استخراج می کند ، استفاده از خطاهای قیمتی باعث کاهش تحریفات موقتی ناشی از وام های فلاش می شود. علاوه بر این ، از آنجا که فیدهای قیمت Chainlink به طور همزمان در چندین معامله به روز نمی شوند ، وام های فلاش قادر به دستکاری قیمت نیستند – زیرا آنها فقط در یک معامله واحد وجود دارند.

این تیم صندوق جبران خسارت را بر اساس بودجه توسعه دهنده ، صندوق بیمه و بخشی از هزینه های جمع آوری شده توسط پروتکل ایجاد خواهد کرد. برای جبران کمبود دسترسی به سرمایه کاربران ، این تیم نشانه های IOU را برای نمایش وجوهی که به کاربران پس داده نشده است ، ایجاد کرده است. نشانه های IOU دارای تورم داخلی هستند که هر هفته به طور خودکار 10 درصد عملکرد سالانه به دست می آید.

این تیم همچنین به جستجوی قطعنامه با هکرها ادامه داده است. به عنوان مثال ، آن پیشنهاد شده توزیع 1 میلیون DAI به عنوان یک امتیاز و درخواست کرده است که هکرها وجوه باقیمانده را به کاربران آسیب دیده بازگردانند. هکرها هنوز به این درخواست پاسخ نداده اند.

درسهای دردناک

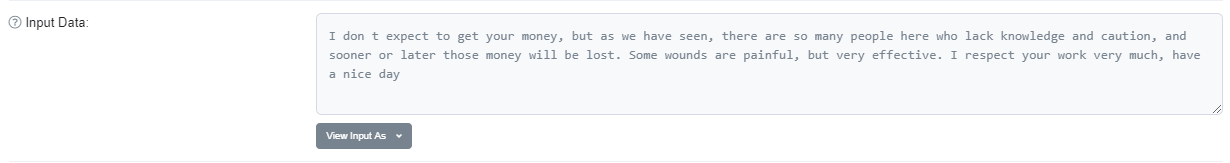

سو recent استفاده اخیر از وام های سریع در پروتکل های DeFi بار دیگر عدم درک مکانیک DeFi را در میان برخی از فعالان بازار آشکار کرد. در سو protocol استفاده پروتکل ValueDeFi ، یک توصیف خود است پرستار و یک جوان 19 ساله که خود توصیف شده است دانشجو به ترتیب 100000 و 200،000 دلار ضرر کرد. در حالی که هکرها به ترتیب 50،000 DAI و 45،000 DAI را به پرستار و دانشجو برگرداندند ، آنها به کاربران در مورد خطرات ناشی از عدم دانش و احتیاط آنها هشدار دادند..

هکرهای موجود در پروتکل ValueDeFi به کاربران در مورد خطرات سرمایه گذاری در پروتکل های تولید محصول هشدار دادند. منبع: اترسک

هکرهای موجود در پروتکل ValueDeFi به کاربران در مورد خطرات سرمایه گذاری در پروتکل های تولید محصول هشدار دادند. منبع: اترسک

مثالهای فوق الذکر نشان می دهد که چگونه برخی از شرکت کنندگان DeFi فقط بازده فعلی پروتکلهای تولید محصول را بدون تأیید خطرات ذاتی قراردادهای هوشمند در نظر می گیرند. حتی تیم ValueDeFi تکرار کرد که هنگام سرمایه گذاری در پروتکل های DeFi ، همیشه عنصری از خطر وجود دارد.

با استفاده از پروتکل های جدید DeFi که به طور فزاینده ای پیچیده تر می شوند ، خطرهای سرمایه گذاری در این پروتکل ها فقط افزایش می یابد.

OKEx Insights تحلیل های بازار ، ویژگی های عمیق ، تحقیقات اصلی را ارائه می دهد & اخبار متشکل از متخصصان رمزنگاری.