OKEx Crypto Options Principles and Strategies IV: Vega and Volatility Trading

Di fronte a ribassi complessivi del mercato invisibili e volatilità storica elevata, non solo nelle criptovalute ma anche nei mercati azionari e delle materie prime, anche i professionisti esperti del settore sono passati attraverso un dislocamento involontario. L’incertezza del mercato su COVID19 e le sue conseguenze, il gioco senza fine dell’egemonia petrolifera e i veicoli economici graveling (emersi o scavati ora, così arriveranno) stanno generando nuove crisi e opportunità. Come abbiamo visto dalla storia, la nascita di investitori leggendari, attenersi al principio e alla logica, oltre a consentire un modo di pensare flessibile e veramente creativo potrebbe essere utile per vincere questa stagione.

Per sfruttare la volatilità del mercato, iniziamo con il nostro studio continuo sul principio e la strategia dell’opzione Crypto OKEx, questa volta, Vega e Volatility Trading.

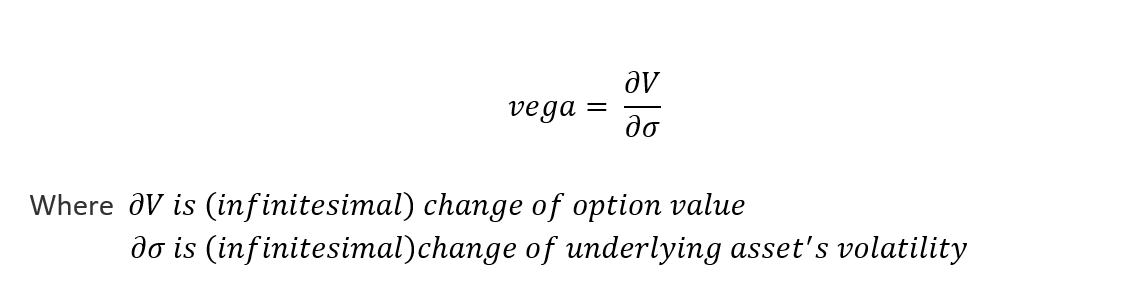

Parte 1. Vega

Vega è un derivata prima parziale del valore dell’opzione rispetto alla volatilità del sottostante, e rappresentato come

Vega può aiutarti a comprendere la sensibilità alla fluttuazione del prezzo rispetto al prezzo previsto dell’opzione, supponiamo che una maggiore volatilità possa collocare il valore finale dell’opzione più in alto, sia per call che per put. Di solito più alto nell’opzione ATM con scadenza più lunga.

Se hai mai provato a fare trading con la strategia dell’articolo precedente, Straddle and Strangle, potreste sperimentare anche una posizione accuratamente coperta, il valore che cambia, soprattutto per quanto riguarda la volatilità. E noi crediamo che alcuni ottengano profitto enorme (in realtà, sbalorditivo) semplicemente costruendo una delle due strategie, più su strangolamento, con lato Put lungo. E se hai seguito la disciplina, non andando in preda al panico o eccitato per un guadagno a breve termine, l’ultimo recupero dei prezzi ti assicura un’altra buona quantità di ritorno dal lato Call lungo, sia.

Inoltre, anche la posizione neutrale rispetto al mercato costruita, cosa possiamo fare per aumentare il nostro potere predittivo sul mercato? Perché l’opzione è ricercata da molti trader di derivati?

La volatilità (implicita) dice e il cane scodinzola.

Parte 2. Trading di volatilità

Comprendere completamente l’opzione potrebbe non essere facile, ma ti compenserà se stai negoziando o meno sul mercato o quotando per il tuo trading su spot e futures. Non solo per la diversificazione e la massimizzazione del profitto, ma anche per la prospettiva di gestione del rischio, sono strumenti efficaci.

Abbiamo già studiato la volatilità. Entriamo nei dettagli.

La volatilità a cui di solito ci riferiamo, ci sono due razze per lo più menzionate: Vol. Realizzato & Vol. Implicito.

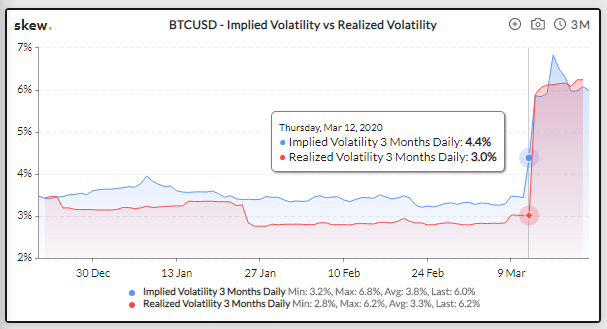

La volatilità realizzata è l’effettivo movimento del prezzo del sottostante in determinati periodi (per lo più annualizzato), quindi la radice quadrata della varianza, mentre la volatilità implicita è la volatilità calcolata a ritroso dal prezzo dell’opzione. Pertanto, dovrebbe esserci un divario tra il prezzo sottostante corrente e il valore atteso del prezzo sottostante, retro a lungimirante. Da questo punto, possiamo strappare l’idea per il nostro trading. Se la volatilità implicita inizia a cambiare mentre nessun cambiamento certo su quella realizzata, quali saranno le conseguenze? Soprattutto su Spot e Futures o sul mercato degli swap perpetui? Possiamo controllare questa parte nel corso dei recenti disordini.

Fonte: Skew.com

Fonte: Skew.com

Come possiamo vedere dall’alto, BTCUSD Volatilità implicita di 3 mesi al giorno è aumentato il 12 marzo, prima che la volatilità realizzata seguisse, e ricordiamo il venerdì 13. Inoltre, con uno sguardo più attento, c’era un file spostamento indicativo parallelo l’8 marzo e abbiamo anche combinato fonti alternative su trasferimento di balene / minatori, depositato in grandi borse, certamente sicuro, per preparare e costruire una posizione per incassare in mezzo al tradizionale calo dei mercati finanziari / delle materie prime. Anche questo in qualche modo è correlato a contatoreattacco sull’idea di investimento comune, “il dimezzamento di bitcoin porterà a un aumento del valore, quindi prendi in prestito&tenere “. (Copriremo la parte della fonte alternativa separatamente con i dettagli.)

Le opzioni, e in generale i derivati, hanno un potere predittivo sui prezzi sottostanti, anche se è “DERIVATO”. Ciò è stato dimostrato in molti mercati e ricerche accademiche ed è stato utilizzato come fonte di scoperta dei prezzi per il mercato azionario. E forse saprai, i recenti interruttori di circuito nel mercato dei derivati si sono attivati prima di quello del mercato azionario, e abbiamo anche visto un grande effetto sulla data di scadenza delle opzioni e / o dei futures. E le onde della coda eccessive slogano il cane, e sì, è doloroso e difficile sollevarlo per un po ‘.

Quindi cosa dovremmo fare? Cosa ricordare?

Strangle può essere usato per chi scommettere sul vol implicito. aumentare mentre lo straddle può coprire sia l’aumento della volatilità realizzato con effetto gamma sia l’impatto assoluto della volatilità implicita dovuta alla parte vega. E costruendo questo posizione lunga sulla volatilità prima che qualsiasi aggiornamento del mercato dovrebbe essere efficace, come accennato dall’inizio, i veicoli economici ora iniziano a sfondare, quindi nuovi scenari davanti.

Al contrario, cortocircuitando il vol., a.k.a. vendere una di queste due strategie può beneficiare di un premio elevato del mercato attuale, scommettendo sulla diminuzione della volatilità con qualsiasi azione del governo per salvare i mercati tradizionali e l’economia e l’effetto sequenziale su Crypto, rilievi pandemici e recupero, fisicamente ed emotivamente. Inoltre, il valore temporale del denaro gioca un ruolo importante nella vendita di volatilità e dovrebbe riconoscere a fondo il problematico rischio di ribasso. Pertanto, se possibile e per lo più disponibile, calcolare il valore teorico accurato dell’opzione e dovrebbe essere seguito il riaggiustamento di una posizione.

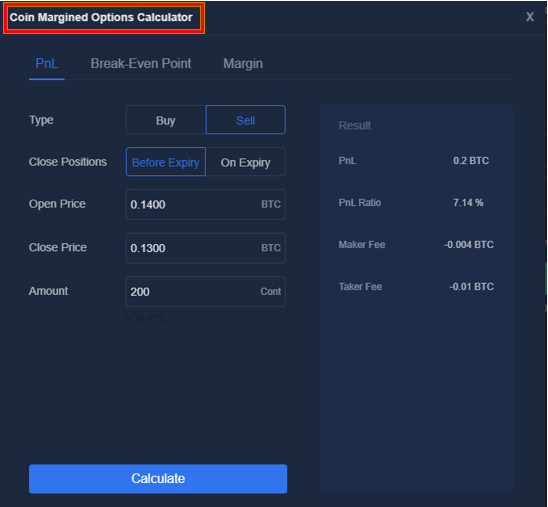

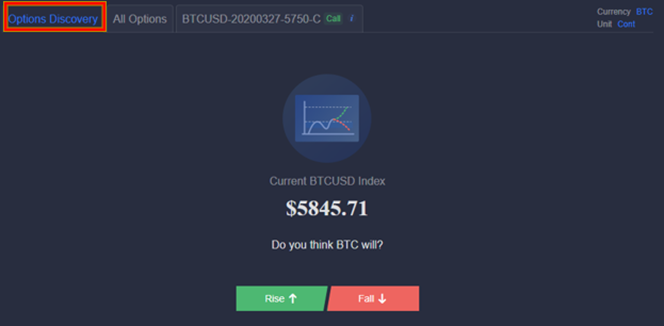

Infine, si prega di fare il miglior uso possibile del nostro Calcolatrice delle opzioni e Scoperta delle opzioni per il tuo obiettivo e i tuoi obiettivi e non esitare a contattarci ([email protected]) poiché siamo sempre pronti per un supporto dedicato sul trading di opzioni e sui mercati correlati su OKEx.