ویژگی جدید: داده های بازار معاملات آتی و دائمی

چگونه تصمیمات تجاری خود را می گیرید؟ بعد از تحقیق دقیق؟ یا فقط با احساس روده خود بروید?

وقتی نوبت به معاملات قراردادهای آتی و مبادله های دائمی می رسد ، اطلاعات زیادی در بازار برای کمک به تصمیمات تجاری شما در دسترس نیست.

به همین دلیل ما در حال راه اندازی هستیم آینده ها & داده های بازار مبادله دائمی – از نوع خود اولین پلت فرم داده های بزرگ در صنعت.

این ویژگی جدید منحصر به مشتریانی است که به سیستم OKEx وارد شده اند. از آنجا می توانید به به موقع داده های آتی و بازارهای تعویض همیشگی ما 9 رمز اصلی, مانند نسبت موقعیت های بلند / کوتاه ، شاخص احساسات و مبنا.

هدف ما ارائه داده های معاملات دقیق و بی طرفانه برای کمک به مشتریان در توسعه استراتژی های تجاری خود است. و البته ، همراه با داده های کلی بازار که قبلاً در OKEx موجود است ، امیدواریم که اطلاعات بیشتر به مشتریان ما در درک بهتر بازار نیز کمک کند.

در این ویژگی جدید ، وجود دارد 6 شاخص برای کمک به مشتریان در درک روند بازار:

- نسبت کاربران طولانی / کوتاه

- اساس

- حجم باز و سود باز

- خرید / فروش حجم Taker

- شاخص احساس معامله گر برتر

- معامله گر برتر حاشیه متوسط استفاده شده

Contents

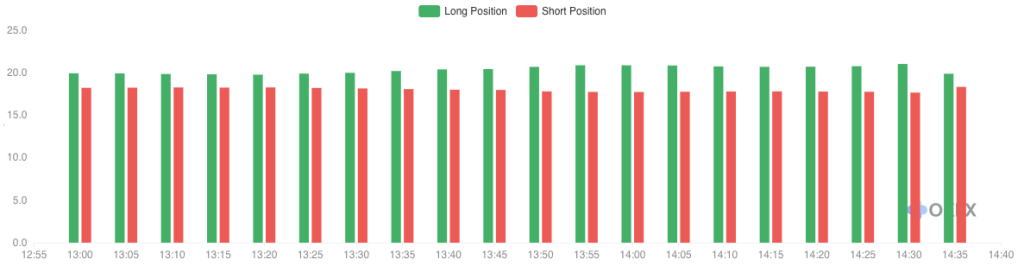

1. نسبت کاربران طولانی / کوتاه

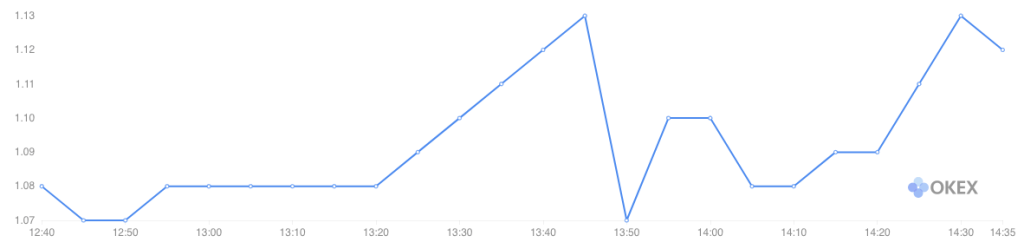

این نشانگر را نشان می دهد نسبت تعداد کل کاربرانی که موقعیت های طولانی و کوتاه را باز می کنند در طی یک دوره زمانی این نسبت با قراردادهای آتی هفتگی ، دو هفته ای ، سه ماهه و مبادله های دائمی تنظیم می شود. سمت بلند / کوتاه کاربر با موقعیت خالص توکن تعیین می شود.

چه معنی میده:

- در بازار مشتقات ، هر زمان که یک موقعیت طولانی باز شد ، باید یک موقعیت کوتاه نیز وجود داشته باشد تا تعادل برقرار شود. تعداد کل موقعیتهای بلند باید برابر با تعداد کل موقعیتهای کوتاه باشد.

- وقتی نسبت زیاد باشد ، نشان می دهد که میانگین تعداد موقعیت های باز شده برای هر کاربر از سمت بلند کمتر از متوسط تعداد موقعیت های باز شده برای هر کاربر از سمت کوتاه است.

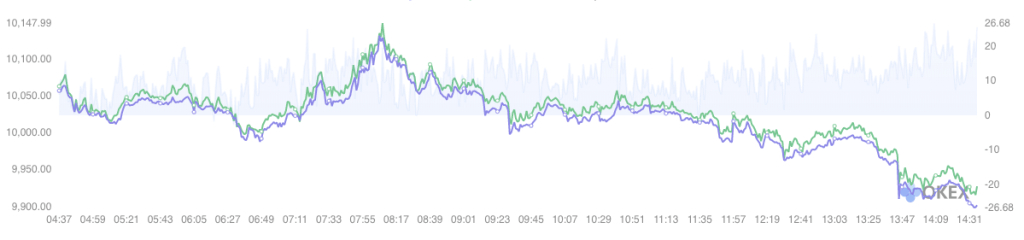

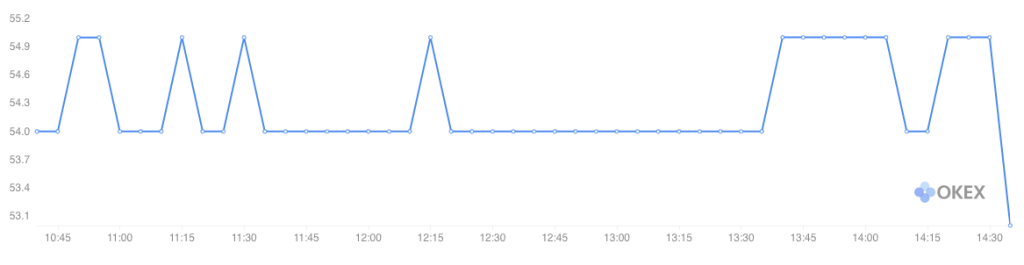

2. اساس

این شاخص قیمت قرارداد / مبادله ، قیمت شاخص نقطه ای و همچنین مبنا را نشان می دهد. مبانی یک زمان خاص = قیمت قرارداد / مبادله – قیمت شاخص نقطه ای.

چه معنی میده:

- قیمت قرارداد / مبادله انتظار معامله گران از قیمت آینده دارایی اساسی را منعکس می کند. وقتی اساس مثبت باشد ، نشانگر صعودی بودن بازار عمومی است. وقتی منفی باشد ، متضمن یک چشم انداز نزولی است.

- اساس اغلب با نرخ حق بیمه ذکر شده است. نرخ حق بیمه = قیمت شاخص / پایه / نقطه ای

- در شرایط عادی ، اساس قراردادهای هفتگی کمتر است و اساس قراردادهای سه ماهه بیشتر است. اساس قراردادهای سه ماهه بهتر می تواند روند طولانی مدت بازار را نشان دهد.

- وقتی نرخ حق بیمه بالا باشد (مثبت یا منفی) ، به این معنی است که فضای بیشتری برای داوری برای مشتریان وجود دارد.

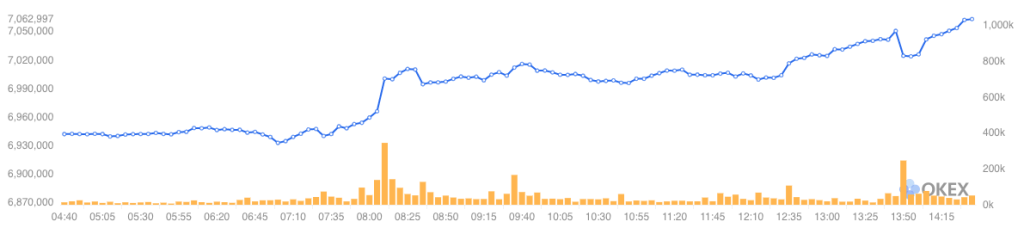

3. باز کردن سود و حجم معاملات

سود آزاد مجموع قراردادهای آتی / سوآپ معوق است ، در حالی که حجم معاملات کل حجم معاملات قراردادهای آتی و تعویض دائمی در یک بازه زمانی خاص است..

چه معنی میده:

- اگر 2000 قرارداد طولانی و 2000 قرارداد کوتاه منعقد شود ، سود باز 2000 خواهد بود.

- اگر حجم معاملات افزایش یابد و سود باز در مدت زمان کوتاهی کاهش یابد ، ممکن است نشان دهد که بسیاری از موقعیت ها بسته شده اند یا به زور تسویه شده اند.

- اگر هم حجم معاملات و هم سود باز افزایش یابد ، این نشان دهنده باز شدن موقعیت های زیادی است.

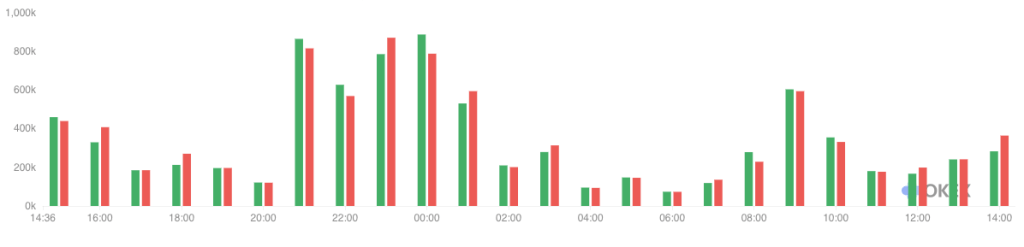

4. خرید / فروش حجم Taker

حجم خرید گیرنده: حجم خرید فعال (گیرنده) در یک بازه زمانی خاص ، نشان دهنده ورودی است.

فروش حجم گیرنده: حجم فروش فعال (گیرنده) در یک بازه زمانی خاص ، نشان دهنده خروج است.

چه معنی میده:

- وقتی حجم خریدار زیاد است ، نشانگر یک بازار صعودی است. وقتی حجم فروشنده فروش زیاد باشد ، نشان دهنده یک احساس نزولی است.

- به طور کلی ، مشتریان خرده فروشی سفارشات بیشتری می گیرند. حجم خریدار / فروش می تواند به عنوان شاخص پیش بینی بازار از سوی مشتریان خرده فروشی تلقی شود.

5. شاخص احساس معامله گر برتر

این شاخص درصدی از موقعیت های بلند مدت و کوتاه را که توسط معامله گران برتر نگهداری می شود نشان می دهد. یک حساب فعال فارغ از اندازه موقعیت آن ، حق یک رأی را دارد. (فقط حسابهایی که موقعیت دارند فعال حساب می شوند.) اگر حساب دارای موقعیتهای محافظتی باشد ، رأی آن به موقعیت خالص آن بستگی دارد.

چه معنی میده:

- این شاخص شباهت زیادی به نسبت موقعیت های کوتاه و بلند دارد. با این حال ، فقط داده های 100 معامله گر برتر در OKEx در محاسبه گنجانده شده است.

- این شاخص باید با نسبت موقعیت های کوتاه / کوتاه برای بینش بهتر تجاری در نظر گرفته شود.

6. معامله گر برتر حاشیه متوسط استفاده شده

این شاخص نحوه استفاده 100 معامله گر برتر از سرمایه واریز شده خود را نشان می دهد. برخلاف TTSI ، TTAMU رأی نمی شمارد. در عوض ، از میانگین درصد حاشیه اولیه مورد استفاده تاجران برتر محاسبه می شود.

چه معنی میده:

- این نحوه استفاده و تخصیص وجوه توسط 100 معامله گر برتر را نشان می دهد (متوسط).