تحلیل نمودار بیت کوین: نحوه تجارت بیت کوین با استفاده از نمودارها

Contents

- 1 راهنمای تجارت بیت کوین برای معامله گران رمزنگاری متوسط

- 2 مبانی: تجارت بیت کوین چگونه کار می کند?

- 3 تحلیل متوسط و پیشرفته بیت کوین: نحوه مطالعه نمودارهای بازار

- 3.1 نحوه تجزیه و تحلیل بازارهای رمزنگاری: تحلیل بنیادی و فنی

- 3.2 روندهای بازار رمزنگاری

- 3.3 سطوح پشتیبانی و مقاومت

- 3.4 خرید دیوار و فروش دیوار

- 3.5 چگونه نمودارهای قیمت بیت کوین و نمودارهای بازار رمزنگاری را بخوانیم

- 3.6 انواع نمودارهای بیت کوین برای تحلیل گران رمزنگاری

- 3.7 الگوهای نمودار بیت کوین

- 3.8 پنج الگو برتر برای سوداگران بیت کوین

- 4 شاخص های فنی: چگونه می توان نمودارها را مانند استاد خواند

- 5 لکه گیری و تأیید سیگنال ها با الگوهای شمعدان

- 5.1 الگوهای تک دوره ای

- 5.2 الگوهای دوره چندگانه

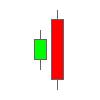

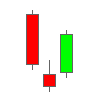

- 5.2.1 فرو بردن از خرس

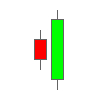

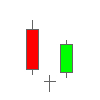

- 5.2.2 بلعیدن صعودی

- 5.2.3 صعودی حرامی

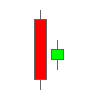

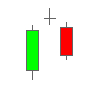

- 5.2.4 خرس حرامی

- 5.2.5 صلیب حرامی

- 5.2.6 موچین بالا

- 5.2.7 پایین موچین

- 5.2.8 پوشش ابر تیره

- 5.2.9 خط پیرسینگ

- 5.2.10 ستاره صبح

- 5.2.11 ستاره شب

- 5.2.12 صبح دوجی ستاره

- 5.2.13 شب Doji Star

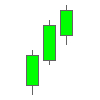

- 5.2.14 سه سرباز سفید

- 5.2.15 سه کلاغ سیاه

- 5.2.16 افزایش سه روش

- 5.2.17 سقوط سه روش

- 5.3 نحوه خواندن سریع هر نمودار شمعدانی: 3 س toال برای پرسیدن

- 5.4 معایب تجزیه و تحلیل شمعدان

- 5.5 استفاده از تجزیه و تحلیل الگوی شمعدان در بازارهای واقعی

- 6 6 راه برتر تجارت بیت کوین: انواع مفید استراتژی های معاملات رمزنگاری

- 7 ده نکته برتر تجارت فنی

- 8 تجزیه و تحلیل معاملات نمودار بیت کوین: کلمه نهایی

راهنمای تجارت بیت کوین برای معامله گران رمزنگاری متوسط

این راهنمای تجزیه و تحلیل نمودار بیت کوین ساخته شده است تا به عنوان آموزش تک مرحله ای شما برای تجارت میانی رمزنگاری باشد.

معاملات رمزنگاری در نگاه اول پیچیده به نظر می رسد. خوشبختانه تقریباً آنقدر گیج کننده نیست که فکر می کنید. هنگامی که یاد گرفتید چگونه نمودارها را بخوانید و تجزیه و تحلیل فنی اولیه را انجام دهید ، همه چیز جمع می شود.

در حالی که این بررسی تجزیه و تحلیل معاملات بیت کوین برای تازه کارها مورد توجه نیست و بیشتر به سمت واسطه ها می رود. و بله ، اگر می خواهید تجزیه و تحلیل نمودارهای قیمت BTC و درک نمودارهای بازار رمزنگاری را انجام دهید ، تفاوت هایی بین سرمایه گذاری رمزنگاری در مقابل معاملات رمزنگاری یا استفاده از ربات خودکار معاملات بیت کوین وجود دارد. برای این راهنمای تجزیه و تحلیل نمودار بیت کوین ، ما فرض می کنیم که شما دانش اولیه ای در مورد نحوه کار رمزنگاری ، چی بیت کوین ، نحوه کار ارزهای رمزنگاری شده ، انواع دسته های رمزنگاری و نحوه عملکرد بلاکچین دارید..

همه معامله گران موفق بیت کوین متوجه شده اند که درک این الگوهای نمودار متداول می تواند به یادگیری مهارت های بی انتها منجر شود که نتایج را تسریع می کند و ورودی های سودآوری ایجاد می کند بدون توجه به قیمت بیت کوین به دلار BTC / USD. برای مرجع ، ارزش واقعی نرخ ارز بیت کوین در زمان واقعی:

مبانی: تجارت بیت کوین چگونه کار می کند?

در روزهای اولیه بیت کوین (2009 تا 2014) ، اساساً فقط یک سکه (BTC) وجود داشت و معاملات ارزهای رمزپایه بسیار پیچیده بود. امروز ، در سال 2019 ، معاملات رمزنگاری هنوز ذاتی خطرناک ، سوداگرانه و بسیار ناپایدار است – اما بررسی و اندازه گیری آن با بیش از هر زمان دیگری از بازار آسان تر است. در اینجا نگاهی به لیست طولانی لباسشویی الگوهای معاملاتی تجزیه و تحلیل نمودار بیت کوین و نمودارهای زیر می اندازیم:

می توانید مبادلات رمزنگاری بسیار خوبی داشته باشید ، از جمله صرافی هایی که ارز محلی و نقل و انتقالات بانکی شما را می پذیرند. همچنین می توانید برنامه های کیف پول شگفت انگیز ، برنامه های مدیر نمونه کارها و سایر ابزارها را برای به حداکثر رساندن تجربه تجارت رمزنگاری خود پیدا کنید..

در اینجا روند اساسی تجارت رمزنگاری (هرچند بسیاری از مشکلات مشترک) وجود دارد:

- مرحله 1) برای مبادله ارز رمزنگاری ثبت نام کنید

- گام 2) وجوه را به سیستم عامل واریز کنید

- مرحله 3) خرید ارز رمزنگاری شده

خودشه! این خیلی پیچیده نیست اگر می خواهید از ارز فیات منحصر به فرد (مانند CAD ، AUD یا RUB) استفاده کنید ، ممکن است لازم باشد از صرافی محلی استفاده کنید. اگر قبلاً ارز اصلی فیات (مانند دلار آمریکا یا یورو) دارید ، طیف وسیع تری از گزینه ها را در دسترس دارید.

هنگامی که اولین ارز رمزنگاری شده خود را خریداری کردید ، می توانید آن را در کیف پول مبادله خود نگه دارید و برای تجارت یا سرمایه گذاری آینده در صرافی بگذارید. یا می توانید وجوه خود را به کیف پول خودتان بردارید – مانند یک برنامه تلفن همراه در تلفن خود.

واژه نامه معاملات ارزهای رمزنگاری شده: محبوب ترین شرایط

صنعت تجارت رمزنگاری با اصطلاحات خاص خود پر شده است. در اینجا لیستی از 26 اصطلاح معروف با تعاریفی که باید قبل از ورود به تحلیل نمودار بیت کوین بدانید وجود دارد:

ارز فیات: ارزهای فیات ارزهای صادره از دولت مانند دلار آمریکا یا یورو هستند. این ارزها برخلاف ارزهای رمزپایه وجود دارند (اگرچه برخی از کشورها در حال بحث درباره راه اندازی ارزهای رمزنگاری شده خود هستند که مرز فیات و رمزنگاری را از بین می برد). ‘فیات’ به لاتین “با حکم” است. ارزش این ارزها “با حکم” یا “با بیانیه” دولت است.

دارایی رمزنگاری: دارایی رمزنگاری هر رمز ، سکه یا ارز دیجیتال با ارزش است. گاهی اوقات ، افراد دارایی رمزنگاری را به فناوری خاصی پیوند می دهند. به عنوان مثال ، آنها ممکن است Ether (ETH) را به عنوان دارایی رمزنگاری برای بلاکچین Ethereum توصیف کنند.

آلت کوین: Altcoins “سکه های جایگزین” است. به طور کلی ، این اصطلاح برای اشاره به هر سکه ای که بیت کوین نیست استفاده می شود. این اصطلاح مشهوری در بین حداکثر گرایان بیت کوین است که معتقدند بیت کوین از همه سکه های دیگر برتر است.

Stablecoin: پایدار کوین یک رمز دیجیتالی است که به طور عمدی برای نگه داشتن یک قیمت ثابت طراحی شده است. به طور معمول ، پول های ثابت یک ارز فیات خاص را ردیابی می کنند و بیشتر آنها دلار آمریکا را ردیابی می کنند. سکه های ثابت به روش های مختلف کار می کنند ، اگرچه اکثر پایدارها با ذخایر دلار آمریکا 1: 1 پشتیبانی می شوند و کاربران مجاز هستند هر زمان که بخواهید 1 دلار پول نقد خود را با 1 دلار پول نقد عوض کنند و ارزش پایدار رمز را بدهند.

تبادل رمزنگاری: صرافی یک وب سایت یا پلتفرم است که در آن می توانید ارزهای رمزپایه را خریداری و بفروشید. برخی صرافی ها فقط ارزهای رمزپایه را لیست می کنند ، در حالی که برخی دیگر ارزهای فیات و ارزهای رمزپایه را ذکر می کنند. امروز مبادلات عمده شامل کراکن ، جوزا و بینانس است.

قیمت مناقصه: قیمت پیشنهادی برای دارایی معین حداکثر قیمتی است که کسی حاضر است برای آن دارایی پرداخت کند. این بخش “تقاضا” از عرضه و تقاضا است که بازارهای رمزنگاری را کنترل می کند.

قیمت را بپرسید: قیمت درخواستی برای یک دارایی معین حداقل قیمتی است که در آن شخصی مایل به فروش یک دارایی است. این طرف “عرضه” عرضه و تقاضا است.

گسترش قیمت پیشنهادی: اسپرد پیشنهاد-س theال تفاوت بین قیمت پیشنهاد و قیمت درخواست برای یک دارایی خاص است. در بازارهای با نقدشوندگی بالا و حجم بالا ، نرخ پیشنهاد قیمت بسیار کم خواهد بود. در بازارهای نقدینگی کوچکتر و پایین تر ، نرخ سود پیشنهاد قیمت بسیار بیشتر خواهد بود.

نوسان: از نوسانات به همان روشی که در بازارهای مالی سنتی استفاده می شود ، استفاده می شود. این معیار اندازه گیری میزان غیرقابل پیش بینی بودن بازارها یا نوسان قیمت ها در حال حاضر است.

FOMO: ترس از دست دادن اگر LTC در یک بازه زمانی 2 ساعته به طور ناگهانی 10٪ جهش کند ، ممکن است 15٪ بیشتر شود زیرا سرمایه گذاران با از دست دادن ارزش سکه “ترس از دست دادن” دارند.

FUD: ترس ، عدم اطمینان و تردید. بیت کوین از روز راه اندازی با FUD بمباران شده است. برخی از جوامع ارزهای رمزنگاری شده FUD را در مورد سکه های دیگر گسترش می دهند. این نگرانی غیر منطقی است که یک سکه خاص سقوط کند یا ارزش خود را از دست بدهد.

خرید غوطه وری: وقتی یک دارایی رمزنگاری خاص به طور قابل توجهی کاهش می یابد ، اما شما آن را یک فرصت خرید می دانید. بگذارید بگوییم بیت کوین امروز 5٪ افت می کند. شما با خرید بیت کوین به امید افزایش قیمت ، p غوطه وری را خریداری می کنید ’.

بازارهای گاو و خرس: اصطلاحات گاو و خرس در رمزنگاری معنای یکسانی دارند که در بازارهای سنتی معنی می کنند. روند گاو نر یک روند بلند مدت و رو به بالا در کل بازارهای ارز رمزنگاری شده است ، در حالی که روند خرس کاهش بلند مدت در کل بازار ارزهای رمزپایه است. اگر کسی ‘صعودی’ باشد ، انتظار دارد قیمت ها افزایش یابد. اگر کسی ‘نزولی’ باشد ، انتظار دارد قیمت ها کاهش یابد.

سازندگان و صاحبان بازار: بازار ساز کسی است که معامله ای را در بورس انجام می دهد یا ارسال می کند. متصدی بازار کسی است که آن معامله را «گرفته» یا قبول می کند.

نقدینگی: نقدینگی ، در دنیای رمزنگاری ، به حجم یک مبادله خاص یا سهولت انجام معامله در یک بورس خاص اشاره دارد. گفته می شود که یک مبادله خوب و با حجم بالا ، نقدینگی بیشتری دارد و از نقدینگی بالاتری برخوردار است.

نهنگ: نهنگ ها افراد یا سازمان هایی هستند که مقدار زیادی رمزنگاری را در خود دارند. برخی از آنها صندوق های تامینی نهادی هستند که انگشتان پا را به رمزنگاری فرو می برند. دیگران افرادی هستند که بیت کوین را زود جمع کردند و هرگز فروختند.

بازگشت سرمایه (ROI): چه مقدار پول از یک مبلغ واگذار شده کسب می کنید؟ اگر 100 دلار بیت کوین خریداری کردید ، قیمت بیت کوین 50٪ افزایش یافت ، سپس 150 دلار درآمد کسب کردید و بازگشت سرمایه 50٪ است.

کیف پول: کیف پول به شما امکان می دهد منابع رمزنگاری شده خود را مدیریت کنید. این مکان جایی است که رمزهای رمزهای خود را در آن ذخیره می کنید – درست مثل کیف پول معمولی جایی که کارت های اعتباری و نقدی خود را در آن ذخیره می کنید.

کیف پول داغ: کیف پول داغ کیف پول آنلاین است که به اینترنت متصل است. به طور معمول ایمن تر از کیف پول های سرد نیستند ، اگرچه از کیف پول های تعویض ایمن تر هستند.

کیف پول سرد: کیف پول سرد ، یا کیف پول سرد ، کیف پول هایی هستند که به اینترنت متصل نیستند. آنها امن ترین شکل ذخیره سازی هستند زیرا کلیدهای خصوصی شما از مکانهایی که هکرها می توانند به آنها دسترسی داشته باشند دور نگه داشته می شوند.

کیف پول های مبادله ای: بیشتر صرافی ها کیف پول مشتری دارند که کاربران می توانند وجوه خود را در آن ذخیره کنند. این کیف پول های مبادله ای به عنوان کمترین گزینه در نظر گرفته می شود زیرا صرافی کنترل کاملی بر وجوه شما دارد.

احراز هویت 2-عامل (2FA): احراز هویت 2 عاملی به استفاده از چندین روش تأیید برای ورود به سیستم حساب رمزنگاری شما اشاره دارد. بیشتر صرافی ها به شما امکان می دهند 2FA را راه اندازی کنید. برخی از مبادلات برای تأیید ورود به سیستم برای شما پیامکی یا ایمیل ارسال می کنند. صرافی های دیگر به شما امکان می دهند برای هر بار معامله 2FA را راه اندازی کنید.

هودل: Hodl یا hodling به استراتژی سرمایه گذاری رمزنگاری نگهداری دارایی های رمزنگاری از طریق تمام شرایط بازار اشاره دارد. بیت کوین بارها افزایش و سقوط کرده است ، اما هودلرها قادر به زنده ماندن در FUD شده و نگه داشتن بیت کوین را تا امروز ادامه داده اند.

تنوع: متنوع سازی به ایده داشتن چندین مجموعه رمزنگاری اشاره دارد. به عنوان مثال به جای اینکه 100٪ از نمونه کارهای خود را در بیت کوین داشته باشید ، ممکن است 50٪ از آن را در altcoins سرمایه گذاری کنید.

داوری: داوری استراتژی خرید سکه با یک قیمت و سپس فروش آن با قیمت بالاتر در مکان دیگری است. به عنوان مثال ممکن است از Binance بیت کوین بخرید ، سپس آن را از طریق LocalBitcoins با قیمت بالاتر با ارز فیات محلی خود بفروشید.

پمپ و تخلیه: پمپ و دامپ یک طرح معاملاتی است که شامل تورم مصنوعی قیمت یک دارایی هدفمند (“پمپاژ”) و سپس فروش آن دارایی پس از افزایش قیمت (“دامپینگ”) است..

اکنون که این اصطلاحات اساسی معاملات رمزنگاری را دانستید ، وقت آن است که جنبه های خاص تجارت رمزنگاری را بررسی کنید.

انواع معاملات بیت کوین در بازار رمزنگاری

در بیشتر موارد ، مبتدیان فقط می خواهند سفارشات بازار را انجام دهند. با سفارش بازار ، رمز ارز را با بهترین قیمت موجود خریداری یا می فروشید. با این وجود معامله گران پیشرفته تر می توانند از سفارشات محدود ، سفارشات ضرر و زیان ، معاملات اهرمی و غیره استفاده کنند. انواع معاملات رمزنگاری عبارتند از:

سفارش بازار: با سفارش بازار ، شما در بهترین قیمت موجود رمزنگاری را خریداری یا می فروشید. در این صرافی آخرین قیمتی که کسی برای بیت کوین پرداخت کرده است (در صورت فروش) یا آخرین قیمتی که کسی با بیت کوین فروخته است (در صورت خرید) بررسی خواهد شد.

سفارش محدود: با یک سفارش محدود ، شما در حال خرید یا فروش رمزنگاری با قیمت خاص هستید. برای مثال اگر بیت کوین به زیر 5000 دلار برسد ممکن است سفارش خرید بدهید. اگر هرگز به نقطه قیمتی نرسید ، ممکن است سفارش شما هرگز اجرا نشود. برخی از مبادلات به شما امکان می دهند برای سفارشات محدودیت محدودیت زمانی تعیین کنید.

سفارش توقف ضرر: سفارشات توقف ضرر به شما امکان می دهد قیمت مشخصی تعیین کنید که در آن صرافی معاملات را انجام دهد تا زیان شما را محدود کند. به عنوان مثال اگر قیمت بیت کوین 10٪ کاهش یابد یا به قیمت 7،500 دلار برسد ، پس می توانید برای جلوگیری از ضرر خود دستور توقف ضرر صادر کنید.

سفارش سود سفارشات سود آور به شما امکان می دهند قیمت مشخصی تعیین کنید که در آن صرافی معاملات را انجام دهد تا سود شما بیشتر شود. به عنوان مثال اگر بیت کوین 10٪ افزایش یابد ، پس سفارش سود شما به طور خودکار اجرا می شود و سود 10٪ تضمینی به شما می دهد.

بسیاری از انواع سفارشات پیشرفته تر وجود دارد ، از جمله معاملات فرابورس (OTC) ، معاملات گوریل ، معاملات خرس قطبی ، معاملات فوری یا لغو (IOC) ، معاملات پر کردن یا کشتن (FOK) و همه یا همه سفارشات غیر (AON). با این حال ، بیشتر معامله گران مبتدی و متوسط با چهار نوع تجارت فوق الذکر مشکلی نخواهند داشت.

هزینه معاملات رمزنگاری چقدر است؟ قیمت متوسط

تجارت ارزهای رمزپایه رایگان نیست. در بیشتر مبادلات هزینه های مبادله ، هزینه برداشت و سایر هزینه ها را پرداخت خواهید کرد. هزینه های معاملات رمزنگاری شامل موارد زیر است:

هزینه های معاملاتی: بیشتر صرافی ها هزینه های سازنده و هزینه های گیرنده را بین 0.1 تا 0.5 درصد می گیرند. به طور معمول ، هزینه دریافت کننده بیشتر است. این هزینه را در هر معامله پرداخت خواهید کرد. اگر حجم قابل توجهی معامله می کنید (مثلاً بیش از 500،000 دلار در ماه) ، ممکن است صرافی تخفیف های حجمی ارائه دهد که می تواند هزینه های معاملات را به میزان قابل توجهی کاهش دهد.

هزینه های سپرده: برخی از صرافی ها برای واریز پول به سیستم عامل هزینه دریافت می کنند ، هرچند که این امر معمولتر می شود.

هزینه های برداشت: هزینه های برداشت در اکثر صرافی ها به مراتب بیشتر است. به طور معمول ، هزینه های برداشت هزینه های ثابت هستند. برای برداشتن پول از سیستم عامل ، ممکن است 5 دلار دلار بپردازید. برخی صرافی ها نیز حداقل مقادیر برداشت را دارند.

هزینه ها می توانند به طور گسترده ای بین مبادلات متفاوت باشند. به طور معمول ، مبادلات با تنظیم بهتر (مانند Coinbase و Kraken) هزینه های بالاتری را دریافت می کنند ، در حالی که مبادلات با تنظیم پایین تر (مانند Binance و KuCoin) هزینه های کمتری را دریافت می کنند.

تحلیل متوسط و پیشرفته بیت کوین: نحوه مطالعه نمودارهای بازار

Master Crypto یکی از پرطرفدارترین پورتال های راهنمای معاملات سرمایه گذاری ارزهای رمزپایه در اینترنت است و این بخش از راهنمای تجزیه و تحلیل نمودار معاملات بیت کوین برای کمک به هر کسی که مبتدی کامل نیست بهتر است در تجارت بیت کوین برای دستیابی به نتایج بهتر کمک کند.

نحوه تجزیه و تحلیل بازارهای رمزنگاری: تحلیل بنیادی و فنی

تجزیه و تحلیل رمزنگاری به دو دسته عمده تقسیم می شود: تحلیل بنیادی (FA) و تحلیل تکنیکی (TA).

تحلیل بنیادی (FA): تحلیل بنیادی یک روش تجزیه و تحلیل غیر آماری است که ارزش یک دارایی را بر اساس عوامل رشد اقتصادی و مالی ارزیابی می کند. تحلیلگران بنیادی به دنبال تعیین سودآوری یک دارایی بر اساس پتانسیل آن هستند. آنها ارزش فعلی دارایی را تجزیه و تحلیل می کنند ، سپس رشد آینده آن دارایی را پیش بینی می کنند. شما ممکن است نامه سفید پروژه را بخوانید و برای بررسی اینکه آیا پروژه دارای پتانسیل رشد است ، تیم را بررسی کنید.

تجزیه و تحلیل فنی (TA): تحلیل تکنیکی یک روش کاملاً آماری است که شامل بررسی نمودارهای قیمت ، حجم معاملات و سایر اعداد مرتبط است. تحلیلگران فنی بر این باورند که قیمت یک دارایی نشان دهنده احساسات بازار و کلیه اطلاعات لازم در هر زمان است ، به همین دلیل آنها منحصراً بر تجزیه و تحلیل آماری عملکرد قیمت دارایی تمرکز می کنند..

این دو روش تجزیه و تحلیل ممکن است متناقض به نظر برسند ، اما وقتی با هم استفاده می شوند بهترین عملکرد را دارند. سرمایه گذاران هوشمند تمام روشهای تجزیه و تحلیل موجود را در نظر می گیرند.

روندهای بازار رمزنگاری

بازارهای رمزنگاری بسیار بی ثبات و غیرقابل پیش بینی هستند. با این حال ، هنوز هم شاهد بسیاری از روند بازار رمزنگاری هستیم. روند بازار به جهتی گفته می شود که قیمت در آن پیش می رود.

در یک تجارت سودآور, قیمت ها رو به بالا روند (به یاد داشته باشید: گاوها با شاخ خود “بالا” حمله می کنند) ، در حالی که در یک بازار خرس, قیمت ها رو به پایین روند (خرس ها با پنجه های خود را به پایین پایین می کشند).

بعضی از افراد نیز از اصطلاحاتی مانند a استفاده می کنند روند سکولار. روند سکولار یک روند طولانی مدت در بازار است که چندین دهه – مثلاً 30 سال – طول می کشد. یک روند سکولار می تواند نزولی یا نزولی باشد ، و روندهای میان دوره ای متعدد متعددی در روند سکولار گسترده تر وجود داشته باشد.

آ روند اصلی, در همین حال ، یک روند کوتاه مدت و کوتاه مدت در یک روند سکولار گسترده تر وجود دارد. ممکن است برخلاف روند سکولار باشد.

همچنین می تواند وجود داشته باشد روندهای ثانویه در گرایشهای اصلی اگر روند ثانویه در یک بازار نزولی صعودی باشد ، می توان آن را “راک مکنده” نامید. پس از ماه ها کاهش قیمت ها (روند اولیه) ، به نظر می رسد بازارها پس از یک هفته حرکت مثبت (روند ثانویه) ناگهان در حال صعود هستند ، اما برای چهار هفته آینده روند نزولی خود ادامه می دهند.

بازارهای غیرقانونی ، جدید مانند رمزنگاری نسبت به بازارهای سنتی و جا افتاده بیشتر در معرض نوسانات کوتاه مدت هستند. با سرمایه گذاری رمزنگاری ، می توانید انتظار داشته باشید روندهای ثانویه کوتاه مدت و پمپ ها و تخلیه های مکرر بیش از آنچه که می بینید ، مثلاً در S&شاخص P 500.

سطوح پشتیبانی و مقاومت

تحلیلگران بازار رمزنگاری اغلب به اصطلاحاتی مانند سطح پشتیبانی و مقاومت اشاره می کنند. این سطوح نقشی اساسی در عملکرد بازارهای رمزنگاری دارند.

از سطوح پشتیبانی و مقاومت به عنوان “خطوط نبرد” بین خرس ها و گاوها تصویر کنید.

- سطح پشتیبانی: این سطح پایین تر از روندی است که انتظار می رود قیمت در آن جهش کند.

- سطح مقاومت: این سطح بالایی از روندی است که انتظار می رود قیمت در آن سقوط کند.

به عنوان مثال ممکن است بیت کوین در مارک 10،000 دلار مقاومت کند که باعث می شود قیمت بیت کوین دائماً به آن سطح افزایش یابد اما هرگز از آن فراتر نرود. در همین حال ممکن است بیت کوین در مرز 6000 دلار پشتیبانی داشته باشد ، که باعث می شود قیمت بیت کوین به آن سطح کاهش یابد اما از آن عبور نکند..

وقتی قیمت یک مجموعه رمزنگاری به سطح حمایت یا مقاومت خاصی برسد ، گفته می شود که باشد آزمایش آن سطح. گاهی اوقات ، سطح حمایت یا مقاومت حفظ می شود. در موارد دیگر ، سطح پشتیبانی یا مقاومت شکسته می شود.

با نگاهی به تاریخچه قیمت بیت کوین ، همچنین می توانیم حوادثی را مشاهده کنیم که سطح قیمت بیت کوین سطح مقاومت را شکست ، و سپس آن سطح مقاومت جدید به سطح پشتیبانی تبدیل شد. بگذارید بگوییم بیت کوین سطح 10،000 دلار را می شکند و تا 11،500 دلار افزایش می یابد. ناگهان ، 10،000 دلار ممکن است به سطح مقاومت جدید تبدیل شود در حالی که 12،000 $ به سطح پشتیبانی جدید تبدیل شود.

به همین ترتیب ، وقتی قیمت به زیر سطح پشتیبانی می رسد ، سطح پشتیبانی می تواند به سطح جدیدی از مقاومت تبدیل شود. به عنوان مثال اگر قیمت بیت کوین به زیر 6000 دلار کاهش یابد ، حد 6000 دلار می تواند به سطح مقاومت جدید تبدیل شود ، در حالی که سقف پایین تر مانند 4500 دلار به سطح پشتیبانی جدید تبدیل می شود.

در یک صنعت نوسان مانند رمزنگاری ، سطح حمایت و مقاومت به ندرت برای مدت طولانی حفظ می شود.

خرید دیوار و فروش دیوار

سطح حمایت و مقاومت اغلب به دلیل خرید دیوار و فروش دیوار ایجاد می شود. هنگام مشاهده کتاب های سفارش بورس می توانید این دیوارها را مشاهده کنید.

آ خرید دیوار تعداد زیادی از سفارشات خرید است که در یک محدودیت قیمت خاص انجام می شود ، در حالی که a دیوار بفروشید تعداد زیادی از سفارشات فروش است که در یک محدودیت قیمت خاص انجام می شود.

گاهی اوقات ، اینها هستند سفارشات را محدود کنید, جایی که تاجران قیمت مشخصی را تعیین کرده اند که می خواهند در آن بخرند یا بفروشند. در موارد دیگر ، آنها هستند سفارشات سودآور یا سفارشات توقف ضرر جایی که معامله گران در تلاش برای دستیابی به سود یا محدود کردن ضرر هستند.

در بسیاری از موارد ، این دیوارها را می خرند و دیوارها را در حدود نقاط قابل تشخیص سازمان می دهند. به عنوان مثال ممکن است دیواری از سفارشات فروش با قیمت 15000 دلار وجود داشته باشد ، زیرا تاجران قصد دارند سود خود را قفل کنند. در همین حال ، ممکن است دیواره ای از سفارشات 5000 دلار وجود داشته باشد ، زیرا تاجران به دنبال خرید این قیمت هستند. موج افزایش یا افت ناگهانی قیمت به راحتی توسط دیوار فروش یا خرید سفارشات متوقف می شود.

چگونه نمودارهای قیمت بیت کوین و نمودارهای بازار رمزنگاری را بخوانیم

نمودارهای رمزنگاری ممکن است در نگاه اول پیچیده به نظر برسند. اگر فهمیدید که همه چیز به چه معناست ، پیچیدگی کمتری به نظر می رسد.

در اینجا نمودار متوسط قیمت رمزنگاری به نظر می رسد:

این نمودار قرارداد دائمی BTC / USD در BitMEX را برای یک دوره دو ماهه از 1 فوریه تا 1 آوریل نشان می دهد. هر شمعدان (هر نوار سبز یا قرمز) نشان دهنده یک فاصله 6 ساعته است.

می توانید تنظیم کنید مقیاس زمانی از نمودار به هر حال دوست دارید برخی از نمودارها به شما امکان استفاده می دهند فواصل به عنوان مثال 30 ثانیه ، در حالی که دیگران به شما اجازه می دهند از فواصل تا یک سال استفاده کنید.

مانند بیشتر نمودارهای مالی ، محور Y (محور عمودی) نشان دهنده قیمت است ، در حالی که محور X (محور افقی) زمان را نشان می دهد.

می توانی ببینی مقیاس قیمت در سمت راست نمودار. این فاصله بین دو نقطه قیمت است. در این نمودار ، مقیاس قیمت 50 است ، به این معنی که تفاوت بین دو نقطه قیمت 50 است. مقیاس قیمت می تواند خطی یا لگاریتمی باشد:

مقیاس قیمت خطی: با مقیاس قیمت خطی ، فاصله هر دو نقطه از اختلاف عددی یکسان ، صرف نظر از مقدار ، برابر است. فاصله بین 1 و 2 همان فاصله بین 9 تا 10 است ، به عنوان مثال.

مقیاس قیمت لگاریتمی: با مقیاس قیمت لگاریتمی ، فاصله بین نقاط قیمت به نسبت دو مقدار مرتبط می شود. به عنوان مثال فاصله بین 1 تا 2 برابر است با فاصله 4 تا 8 یا 12 و 24.

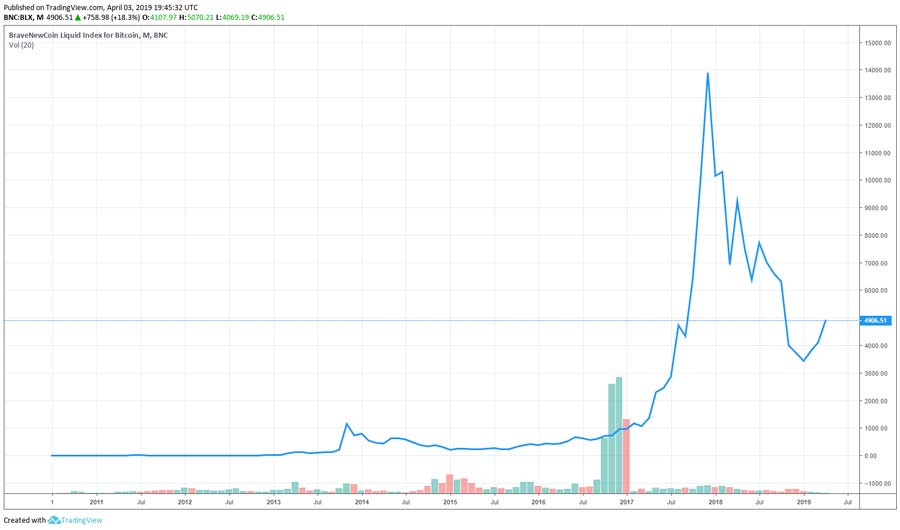

تفاوت بین مقیاس های خطی و لگاریتمی قابل توجه است. در زیر ، دو نمودار از تاریخچه قیمت تمام وقت بیت کوین را مشاهده خواهید کرد. نمودار اول از مقیاس قیمت خطی استفاده می کند ، در حالی که نمودار دوم از مقیاس قیمت لگاریتمی استفاده می کند:

این دو نمودار دقیقاً همان چیز را نشان می دهند: قیمت بیت کوین از سال 2011 تا به امروز. با این حال ، نمودار لگاریتمی داستان بسیار متفاوتی از نمودار خطی را بیان می کند.

با نمودار خطی, به نظر می رسد قیمت بیت کوین در چهار سال اول زندگی خود هیچ کاری انجام نداده است. پس از آن ، یک افزایش ناچیز قیمت ، یک دوره طولانی حرکت محدود قیمت وجود داشت ، و پس از آن بیت کوین در دسامبر 2017 به بالاترین حد بی سابقه 20،000 دلار رسید قبل از سقوط مجدد.

در نمودار لگاریتمی, حرکت قیمت بیت کوین بسیار چشمگیر است. روزهای اولیه بیت کوین به ویژه نسبت به نمودار اول بسیار چشمگیر به نظر می رسند. ما می بینیم که قیمت بیت کوین چند برابر می شود. تفاوت بین 2 دلار برای هر BTC و 200 دلار برای هر BTC قابل توجه است – حتی اگر به نظر برسد که در نمودار خطی یک خط صاف باشد. در همین حال ، جهش از 5000 دلار به 20000 دلار به ازای هر BTC که در سال 2017 اتفاق افتاد ، بسیار کمتر قابل توجه به نظر می رسد.

انواع نمودارهای بیت کوین برای تحلیل گران رمزنگاری

چهار نمودار کلی رمزنگاری وجود دارد ، از جمله نمودارهای خطی ، نمودارهای میله ای ، نمودارهای چوب شمع و نمودارهای نقطه ای و شکل. در زیر در مورد هر نمودار و مزایای منحصر به فرد آن صحبت خواهیم کرد.

نمودار خطی

نمودار خط یک نوع نمودار ساده و معمول است که در آن “خط” قیمت های بسته شده در هر بازه زمانی را به هم متصل می کند.

برخی از نمودارهای خطی از قیمت های باز ، بالا یا پایین برای هر دوره استفاده می کنند. در اکثر موارد ، قیمت منعکس کننده نقطه پایانی هر بازه است. به عنوان مثال اگر بیت کوین در ساعت 3 بعد از ظهر 5000 دلار و در ساعت 4 بعدازظهر 5100 دلار بسته شود ، این مرز بین 5000 تا 5100 دلار ترسیم می شود.

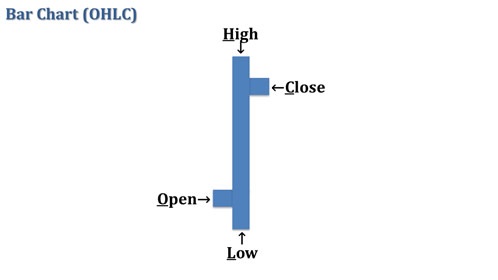

نمودار میله ای

نمودار میله ای نمایشی دقیق تر از قیمت را نشان می دهد تا نمودار خطی. این قیمت به عنوان مثال بیت کوین را باز کرد و همچنین قیمت بسته شده را نشان می دهد. به جای دیدن فقط یک عدد (قیمت پایانی) ، می توانید ببینید قیمت بیت کوین در هر روز خاص چه کاری انجام داده است. قیمت های بالا ، پایین و نزدیک با استفاده از یک سری خطوط عمودی با یک خط افقی در هر طرف نشان داده شده است.

برخی از افراد همچنین نمودار میله ای را نمودار “open high low close” یا OHLC می نامند. خط عمودی خط محدوده نامیده می شود ، و این نشان دهنده دامنه قیمت برای هر بازه زمانی است ، از جمله بالا و پایین. در همین حال ، خطوط افقی باز و بسته را برای هر بازه نشان می دهند.

در اینجا نمودار میله ای به نمایندگی از یک دوره زمانی مشخص به شرح زیر است:

نمودار میله ای فوق نیز از رنگ برای نشان دادن فواصل بالا و پایین استفاده می کند. از محدوده سیاه برای نشان دادن فاصله افزایش (در جایی که قیمت بسته شدن بالاتر از قیمت افتتاحیه بود) استفاده می شود ، در حالی که از محدوده قرمز برای نشان دادن فاصله افت (در جایی که قیمت بسته شدن کمتر از قیمت افتتاحیه بود) استفاده می شود.

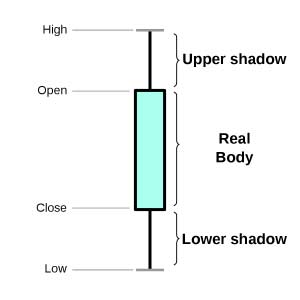

نمودار شمعدان

برخی از مردم نمودارهای شمعدانی را “نمودارهای شمعدانی ژاپنی” می نامند زیرا در قرن هجدهم توسط یک تاجر برنج ژاپنی اختراع شده است ، گرچه تا اوایل دهه 1990 در بازارهای غربی ظاهر نمی شدند.

امروزه نمودارهای شمعدانی به روشی مشابه نمودارهای میله ای کار می کنند. آنها به شما این امکان را می دهند که برای یک روز خاص بالا ، پایین ، باز و بسته را ببینید. با این حال ، این اعداد به روشی کمی متفاوت بیان می شوند.

با نمودارهای شمعدان ، یک بدنه توخالی یا پر از سایه های بالا و پایین وجود دارد که نشان دهنده قیمت های باز ، بسته ، بالا و پایین است. طول بدنه شمعدان و شکل آن نیز برای نشان دادن شدت فعالیت معاملاتی برای یک بازه زمانی خاص استفاده می شود.

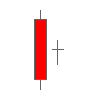

آنچه در هر یک از شمعدان های فوق نشان داده شده است:

شمعدان بیشتر از بدنه (ناحیه سایه دار) تشکیل شده است که نشان دهنده قیمت های باز و بسته است. خطوط بالا و پایین (“فتیله های شمع”) نشان دهنده قیمت های بالا و پایین است.

اساساً ، شما همان اطلاعات نمودار میله ای را دریافت می کنید ، اما این اطلاعات کمی متفاوت نشان داده می شود.

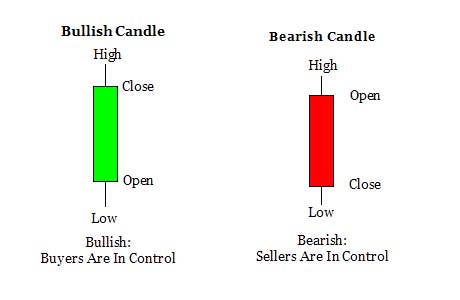

منطقه سایه دار نیز نقش دارد. اگر قیمت بیشتر از آنچه باز شده بسته شود ، شمعدان به رنگ سبز سایه می زند (قیمت بیت کوین در آن بازه زمانی افزایش می یابد). اگر قیمت کمتر از باز شده بسته شود ، شمعدان به رنگ قرمز در می آید (قیمت بیت کوین در آن بازه زمانی کاهش می یابد). برخی از نمودارهای شمعدان نیز از الگوی پر یا پر نشده استفاده می کنند ، با شمعدان در هنگام افزایش قیمت ، پر یا سایه دار و با افت قیمت ، پر نشده و خالی است.

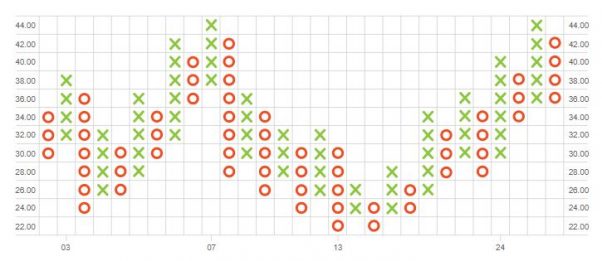

نمودار نقطه و شکل

از چهار نمودار ذکر شده در اینجا ، نمودار نقطه و شکل کمترین رایج است. با این وجود ، گروه خاصی از معامله گران فنی همچنان از نقطه و شکل استفاده می کنند (P&و) نمودارها تا به امروز.

نمودار و نمودار فقط حرکات قیمت را نشان می دهد. ستون X نشان دهنده افزایش قیمت ها و ستون O نشان دهنده افت قیمت ها است. زمان و حجم نشان داده نشده است. اگر برای مدت طولانی حرکت قابل توجهی از قیمت وجود نداشته باشد ، نمودار هیچ داده جدیدی نشان نمی دهد.

با P&نمودارهای F ، مقدار نشان داده شده توسط هر X و O به عنوان یک بازه قیمت تعیین شده تعیین می شود. هرگونه تغییر قیمت زیر این مقدار نادیده گرفته می شود. نمودار هنگامی که قیمت در جهت مخالف نشان داده می شود با تعداد مشخصی X یا O تغییر می کند ، به یک ستون جدید تغییر می کند (معکوس نامیده می شود).

در نمودار بالا ، هر X یا O نشان دهنده افزایش یا سقوط دو دلار است. در صورت تغییر جهت خلاف جهت حداقل چهار دلار ، یک وارونگی اتفاق می افتد. زمان را می توان در محور X نشان داد ، گرچه هرگز به عنوان عاملی در P استفاده نمی شود&نمودارهای F.

چه فایده ای برای این ابزار منحصر به فرد نمودار دارد؟ هدف این است که اثر حواس پرتی یا انحرافی که در سایر نمودارها در هنگام محاسبه بازه های زمانی با حرکات ناچیز قیمت وجود دارد ، حذف شود. نمودار تنها حرکات قابل توجه قیمت را نشان می دهد.

با این وجود ، نمودارهای نقطه ای و رقمی امروزه در دنیای رمزنگاری بسیار غیر معمول است.

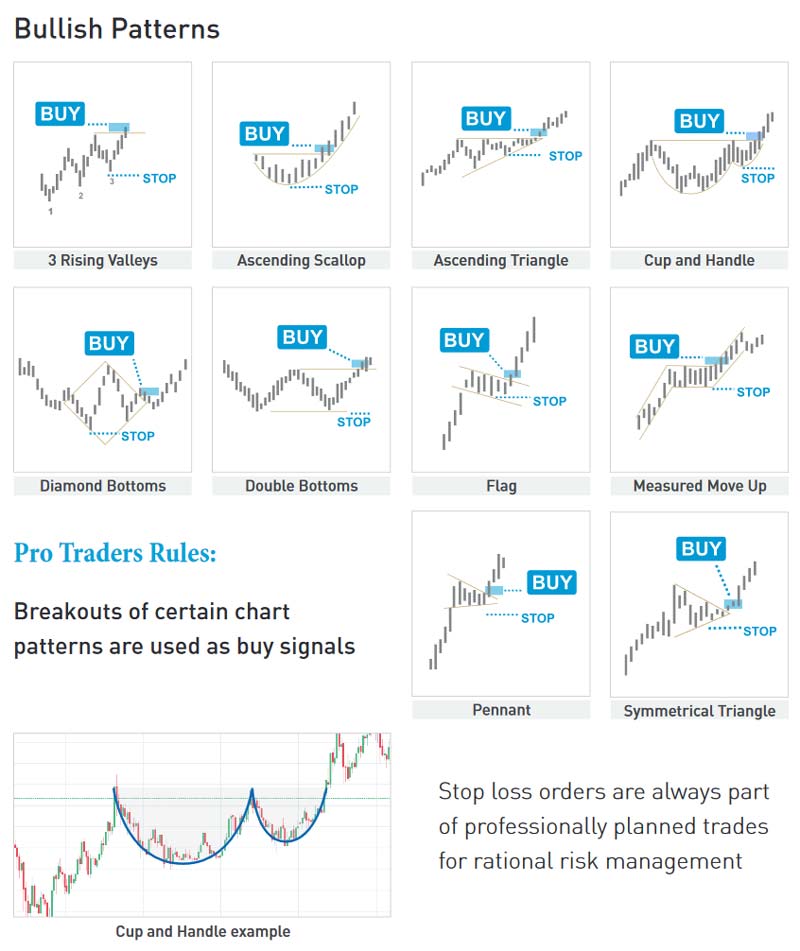

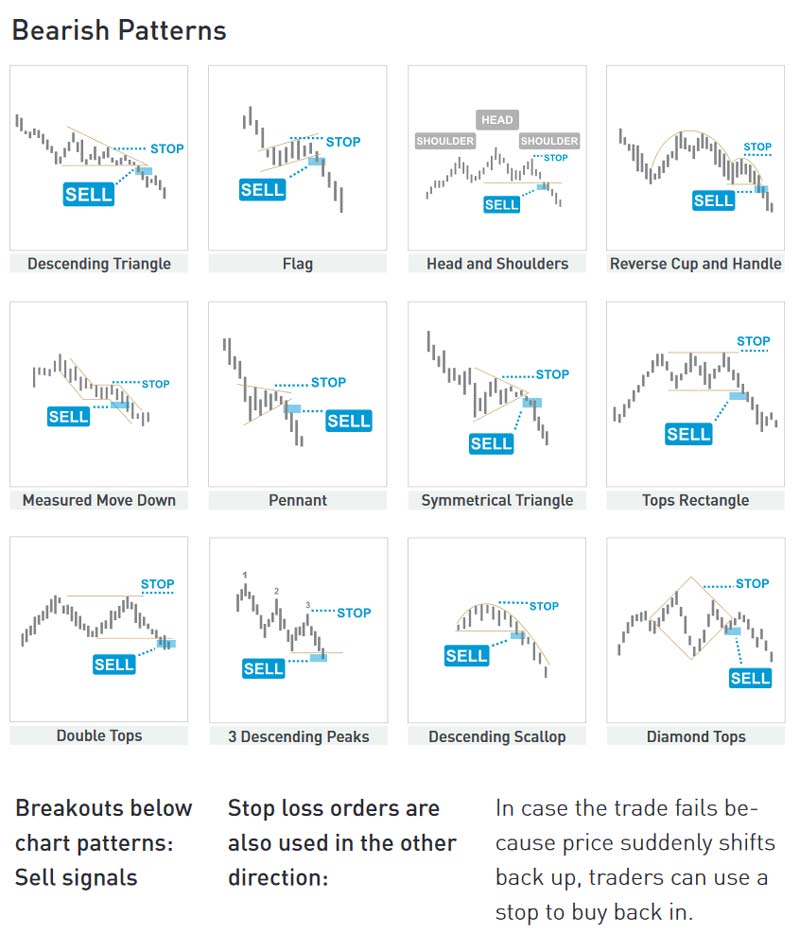

همچنین ، به عنوان یک منبع الگوی نمودار بیت کوین اضافی ، در اینجا نگاهی به مقایسه نمودارهای معاملات صعودی و نمودارهای معاملات نزولی وجود دارد:

تجزیه و تحلیل نمودار معاملات بیت کوین الگوهای گاو نر و خرس از کتاب معاملات Crypto

الگوهای نمودار بیت کوین

معامله گران رمزنگاری برای رونمایی از الگوهای مختلف نمودارها را تجزیه و تحلیل می کنند. انواع مختلفی از الگوها وجود دارد. به طور معمول ، الگوها به سه دسته خاص تقسیم می شوند:

الگوهای ادامه: این الگوها بیانگر یک دوره ادغام مختصر است و پس از آن روند غالب در همان جهت ادامه خواهد یافت.

الگوهای معکوس: این الگوها نشان دهنده تغییر توازن عرضه و تقاضا است که به طور معمول منجر به تغییر روند می شود. این الگوها به شکلهای بالا و پایین تقسیم می شوند.

الگوهای دو جانبه: الگوهای دو طرفه فرمول های مثلثی هستند که نشان می دهد روند ممکن است به هر دو جهت متغیر باشد.

تجزیه و تحلیل الگو سیاه و سفید نیست. برخی از افراد ممکن است یک نمودار را تجزیه و تحلیل کنند و به عنوان مثال الگوی ادامه را مشاهده کنند ، در حالی که دیگران الگوی دو جانبه را مشاهده می کنند. بر اساس فاصله و روندهای قبلی ، تجزیه و تحلیل می تواند متفاوت باشد.

در زیر ، در مورد برخی از انواع خاصی از الگوها صحبت خواهیم کرد که می توانند الگوهای ادامه ، معکوس و دو طرفه را نشان دهند ،.

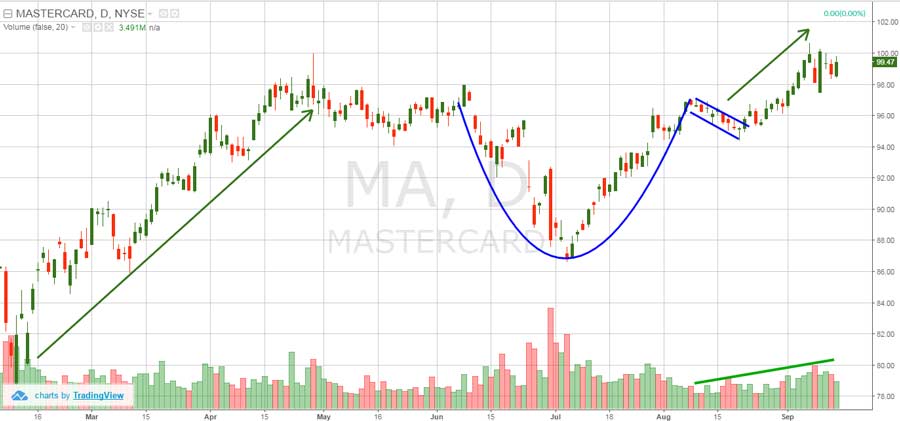

جام با الگوی دستگیره

یک فنجان با الگوی دسته بسته به روند قبلی می تواند یک الگوی ادامه دار باشد یا یک الگوی معکوس. به نظر می رسد به این شکل است:

یک فنجان با الگوی دسته در یک روند صعودی (همانطور که در بالا نشان داده شده است) یک الگوی ادامه صعودی است. گذشته از یک لغزش کوچک (فنجان) ، روند صعودی حاکم خواهد بود. بعضی از فنجان ها به شکل U هستند ، در حالی که برخی دیگر به شکل V هستند. در شرایط ایده آل ، جام قبل از تحکیم در یک قیمت خاص (دستگیره) دارای بالاترین سطح در هر دو طرف است. هدف قیمتی تخمین زده شده برای شکست بعدی بعد از تثبیت با ارتفاع فنجان متقارن است.

البته ، فنجان با الگوهای دسته می تواند موارد مختلفی را در یک روند نزولی غالب نشان دهد:

در این نمودار ، همان جام با الگوی دستگیره نشان دهنده پایان روند نزولی و شکسته شدن به یک روند صعودی است. هنگامی که تشکیل فنجان به سازه دسته منتقل شد ، قیمت نباید بیش از نصف ارتفاع فنجان کاهش یابد. اگر قیمت بیش از نیمی از ارتفاع فنجان کاهش یابد ، فروش شتاب بیش از حد قابل توجه است و دیگر یک فنجان با الگوی دسته در نظر گرفته نمی شود (“دستگیره” شکست).

هرچه شکل گیری فنجان با الگوی دسته بیشتر طول بکشد ، و هرچه شکل گیری جام عمیق تر باشد ، حرکت در برابر شکست بیشتر و هدف قیمت بالاتر خواهد بود. هنگامی که ارتفاع فنجان را به نقطه شکست می افزایید ، نشان دهنده هدف کوتاه مدت قیمت است.

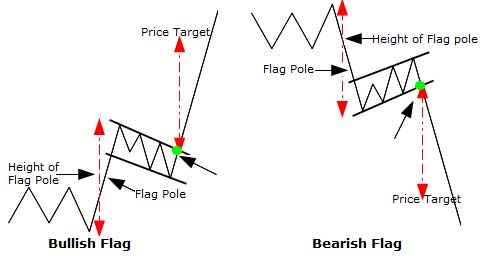

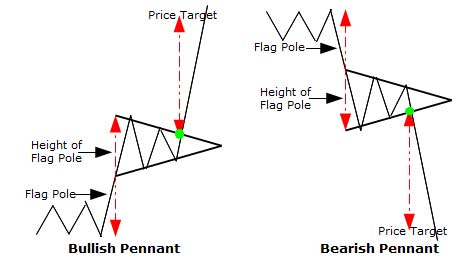

پرچم ها و پرچم ها

پرچم ها و الگوهای پرچم الگوهای ادامه دار هستند. قبل از اینکه بازار در همان جهت حرکت کند ، قیمت ها زمانی شکل می گیرند که برای مدت کوتاهی ادغام شوند.

آنچه در نمودار سنتی به نظر می رسد در اینجا است:

در این نمودار ، مرحله تلفیق را در وسط مشاهده می کنیم. روند طولانی مدت با یک ترمز کوتاه ، یک شکل مستطیل روی نمودار ایجاد می کند. سپس ، روند صعودی بلند مدت ادامه دارد ، مستطیل شکسته می شود و قیمت ها به سمت بالا حرکت می کنند.

همچنین می توانید پرچم های نزولی و صعودی داشته باشید. با این پرچم ها ، پرچم با یک حرکت شیب دار کمی در جهت مخالف روند غالب شکل می گیرد.

همچنین بین پرچم و الگوی مهم تفاوت وجود دارد. پرچم یک شکل مستطیل است ، در حالی که یک پرچم یک مثلث است:

الگوهای پرچم و پرچم به طور معمول با یک تجمع شدید یا افول مواجه می شوند. این تجمع یا افول “قطب” پرچم را تشکیل می دهد. فاصله از سطح پشتیبانی یا مقاومت تا “پرچم” یا “پرچم” را قطب پرچم می نامند.

شما می توانید هدف قیمت را از یک پرچم یا نمودار مهم تجزیه و تحلیل کنید. به طور معمول ، این کار را با افزودن طول قطب پرچم به بالای سازند در یک روند صعودی و کم کردن طول قطب پرچم از پایین سازند در یک روند نزولی انجام می دهید..

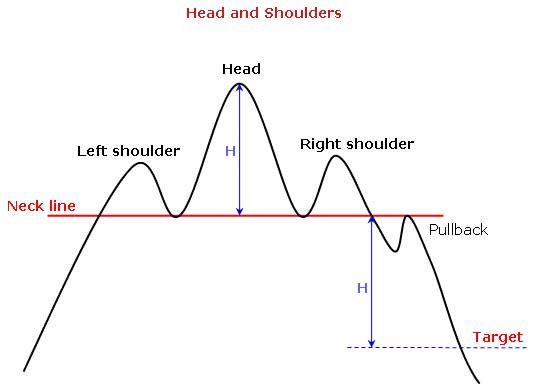

سر و شانه

سر و شانه ها (HS یا H)&S) الگوها برخی از قابل اعتمادترین الگوهای معکوس هستند.

برخی از الگوهای HS در نظر گرفته می شوند الگوهای بالای سر و شانه ها یا “تاپ های HS”. این یک الگوی معکوس نزولی است که شامل سه قسمت است ، از جمله دو قله کوچکتر در کنار یک قله بلندتر:

با اتصال پایین شانه چپ به پایین سر ، می توانیمخط گردناز نمودار. هنگامی که قیمت ها به زیر خط گردن سقوط می کنند ، روند صعودی شکسته می شود و بازارها روند نزولی را طی می کنند ، همانطور که در نمودار زیر با نرخ بازگشت و هدف مشاهده می شود.

نمودارهای پایین سر و شانه ها, در همین حال ، به عنوان انتهای HS یا نمودارهای HS معکوس نیز شناخته می شوند. این یک الگوی برگشت صعودی است (به جای یک الگوی معکوس نزولی) که روند غالب نزولی است.

درست مانند نمودار بالای HS ، نمودار پایین HS از سه قسمت تشکیل شده است ، از جمله دو دره کم عمق یا پایین تر در دو طرف دره عمیق تر یا پایین تر.

می توانید اهداف قیمتی را از نمودارهای سر و شانه محاسبه کنید. برای نمودارهای برتر HS ، می توانید قیمت را بر اساس نسبت بالاترین سطح به نقطه شکست در امتداد خط گردن تخمین بزنید. اگر بالاتر از آن 40 باشد ، و مثلاً نقطه شکست 20 باشد (50٪ کاهش) ، هدف تخریب شکستگی زیر خط گردن 10 خواهد بود ، که 50٪ بیشتر از گردن است.

در همین حال ، برای نمودارهای پایین HS ، می توانید با افزودن ارتفاع سر به نقطه شکست از یک روش مشابه ، یک هدف قیمتی را محاسبه کنید. به عنوان مثال اگر پایین ترین سطح 20 باشد و شکست در 30 رخ دهد (نسبت 2: 3) ، قیمت هدف 45 است.

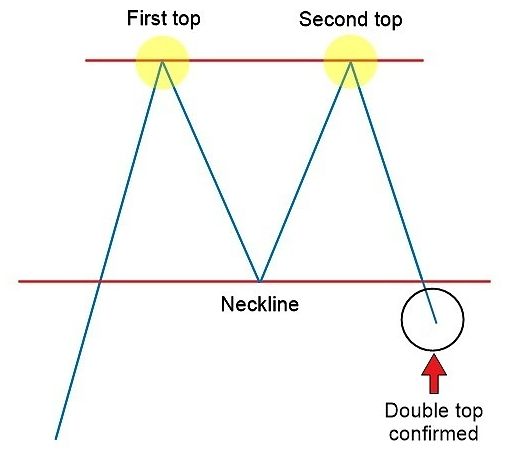

نمودارهای برتر دو برابر

نمودارهای بالا و دو نمودار الگوهای معکوس نزولی در یک روند صعودی غالب هستند. با یک نمودار بالایی دو برابر ، یک بازپرداخت مختصر و به دنبال آن یک افزایش سقط جنین ، و یک بازگرداندن دوم در بالاترین سطح قبلی مشاهده خواهید کرد ، که منجر به شکستن قیمت به پایین ترین سطح قبلی می شود:

آسان است که شما را به یک الگوی دوتایی تبدیل کنیم. در حالت ایده آل ، منتظر خواهید ماند تا قیمت پس از آزمایش مجدد بالا به زیر اولین عقب بازگردد ، زیرا این زمانی است که شکل گیری کامل می شود و نقطه پایین نمودار است.

برای محاسبه هدف قیمت یک الگوی دو برابر ، می توانید ارتفاع سازند را از نقطه شکستن پشتیبانی کم کنید. یا می توانید نسبت بین بالا و عقب شکل گیری کم را تجزیه و تحلیل کنید. اگر بالاترین سطح تشکیلات 20 باشد و کمترین میزان بازپرداخت 10 باشد (2: 1) ، هدف قیمت برای شکست 5 تعیین می شود.

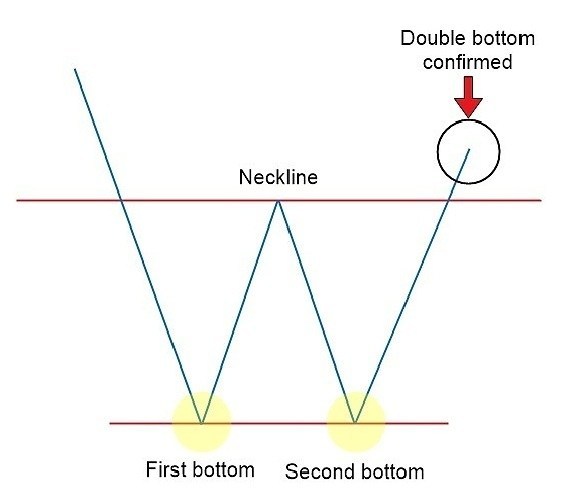

پایین دوتایی

شکل دهی نمودار پایین دوتایی همان اتفاقی است که می افتد اگر یک تشکیلات بالا دو برابر را وارونه کنید. تشکیل دو پایین الگوی برگشتی صعودی در یک روند نزولی غالب است. پس از یک بار زدن به پایین ، یک بار افزایش و دوباره به پایین ، وقتی که قیمت ها از خط گردن شکسته می شوند تا شکل “W” را بشکنند ، پایین دو برابر می شود.

قیمت ها ممکن است به دنبال یک روند نزولی به بالاترین سطح اخیر صعود کنند ، سپس دوباره به سطح پایین ترین سطح قبل سقوط کنند ، قبل از این که آخرین زمان را برای شکستن بالاتر از بالاترین قیمت قبلی به پایان برسانند و روند صعودی را طی کنند..

برای محاسبه اهداف قیمتی برای بالاترین دو برابر ، می توانید ارتفاع سازند را به نقطه شکست افزایش دهید. یا می توانید نسبت بین پایین تشکیلات و اوج اولین تجمع را تجزیه و تحلیل کنید. به عنوان مثال اگر پایین سازند 5 باشد و اولین رالی به 10 برسد ، در این صورت هدف قیمت 20 خواهد بود.

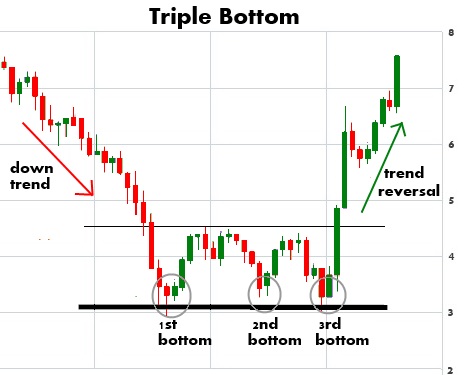

سه تایی & پایین سه گانه

پیچیده تر ساختن های فوق این است که ما گاهی اوقات می توانیم تشکیلات سه گانه بالا و سه قلو داشته باشیم که شبیه شکل های دو بالا و دو پایین هستند. مانند تشکیلات دوتایی بالا / پایین ، تشکیلات سه گانه بالا / پایین نیز الگوی معکوس هستند. آنها برخلاف روند صعودی یا نزولی غالب هستند.

همانطور که در اینجا مشاهده می کنید ، تشکیل سه قله از سه قله مساوی تقسیم شده توسط دو دره تشکیل شده است.

در همین حال ، شکل گیری کف سه گانه وارونه شده است ، متشکل از سه دره یکسان و دو قله سقط جنین.

برای محاسبه هدف قیمت برای یک تشکیلات سه گانه بالا یا پایین ، ارتفاع سازند را از نقطه شکست یا از آن شکست می دهید ، مانند روش محاسبه اهداف قیمت در تشکیلات دو بالا / پایین.

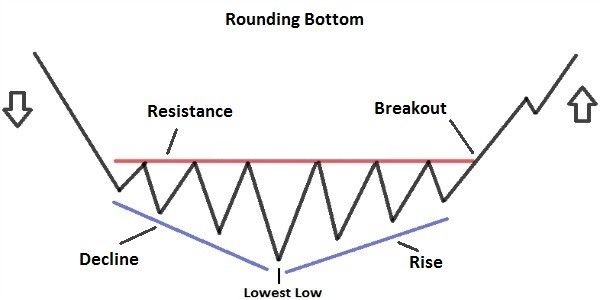

پایین گرد کردن

شکل گیری ته گرد یا بشقاب نعلبکی یک الگوی معکوس یا ادامه دهنده صعودی است. با استفاده از این الگو ، شکل یک فنجان یا کاسه تندتر از الگوی فنجان و دسته خواهید دید. این شبیه الگوی سر و شانه ها است ، اما بدون شانه های قابل تشخیص است. شما می توانید قیمت های پایین را به پایین متصل کنید تا یک شکل گرد به نمایندگی از پایین نعلبکی ایجاد کند:

این سازند ابتدا با فشار فروش شروع به شکل گیری می کند و باعث افت قیمت ها می شود. این فشار در نهایت بخار را از دست می دهد و به یک روند صعودی منتقل می شود. فشار خرید فروکش می کند و باعث می شود که قیمت ها به پایین ترین سطح کاهش پیدا کنند و این روند چندین بار دیگر تکرار می شود تا پایین ترین سطح پایین. سپس ، فشار خرید بر خود فشار می آورد ، در نهایت منجر به شکست و تکمیل فرم پایین گرد می شود.

برای محاسبه اهداف کوتاه مدت قیمت برای گرد کردن تشکیلات پایین ، ارتفاع فنجان را به خط مقاومت اضافه می کنید.

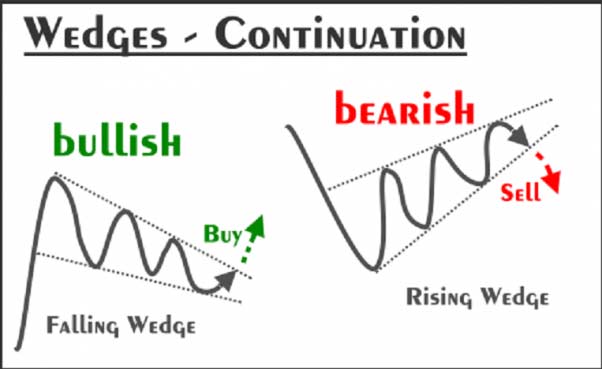

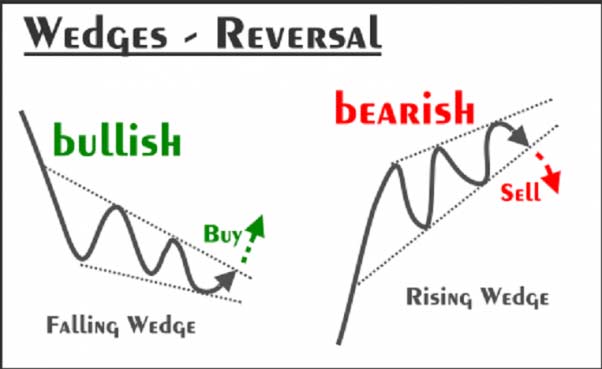

گوه ها

دو نوع الگوی گوه وجود دارد ، از جمله افزایش الگوهای گوه و سقوط الگوهای گوه. این الگوها بسته به آنچه بازارها قبل از شکل گیری الگوها انجام می دادند می توانند الگوهای ادامه دار یا معکوس باشند.

در یک روند صعودی ، یک الگوی افزایش گوه نشان دهنده وارونه نزولی است. بازارها در حال چرخش هستند و قیمت ها شروع به کاهش می کنند. در روند نزولی ، ادامه روند نزولی قیمت ها ، الگوی گوه در حال افزایش به عنوان یک تداوم تلقی می شود.

در همین حال ، گوه در حال سقوط یک الگوی صعودی محسوب می شود. به عنوان مثال گوه در حال سقوط نشان دهنده یک چرخش صعودی است که در یک روند نزولی غالب شکل می گیرد. هنگامی که در یک روند صعودی غالب شکل می گیرد ، گوه سقوط نشان دهنده تداوم ادامه روند افزایش قیمت ها است.

مستطیل ها

الگوهای مستطیل زمانی شکل می گیرند که قیمت ها برای یک دوره زمانی مشخص بین اوج و پایین ترین حد تقریباً صعود کنند. هنگام کشیدن خطوط در اطراف پستی و بلندی های این دوره ، می توانید مستطیل هایی را ببینید که شروع به شکل گیری می کنند.

مستطیل ، همچنین به عنوان دامنه معاملات یا منطقه ادغام شناخته می شود ، یک الگوی ادامه است که در آن قیمت بین خطوط پشتیبانی موازی و مقاومت متغیر است. این بن بست است که در آن بازارها واقعاً نمی توانند بفهمند که چه کاری باید انجام دهند. در این بن بست ، قیمت چندین بار سطح حمایت و مقاومت را قبل از شکست آزمایش می کند. وقتی قیمت شکسته می شود ، روند قبلی را برعکس می کند یا آن را ادامه می دهد (حرکت رو به بالا یا رو به پایین).

برای محاسبه اهداف قیمتی در طول شکل گیری مستطیل ، ارتفاع را به نقطه شکست یا شکست تقسیم می کنید.

الگوهای دو جانبه (مثلث)

الگوهای دو جانبه از سه شکل مثلث مختلف تشکیل شده است ، از جمله مثلث های متقارن, مثلث صعودی, و مثلث نزولی.

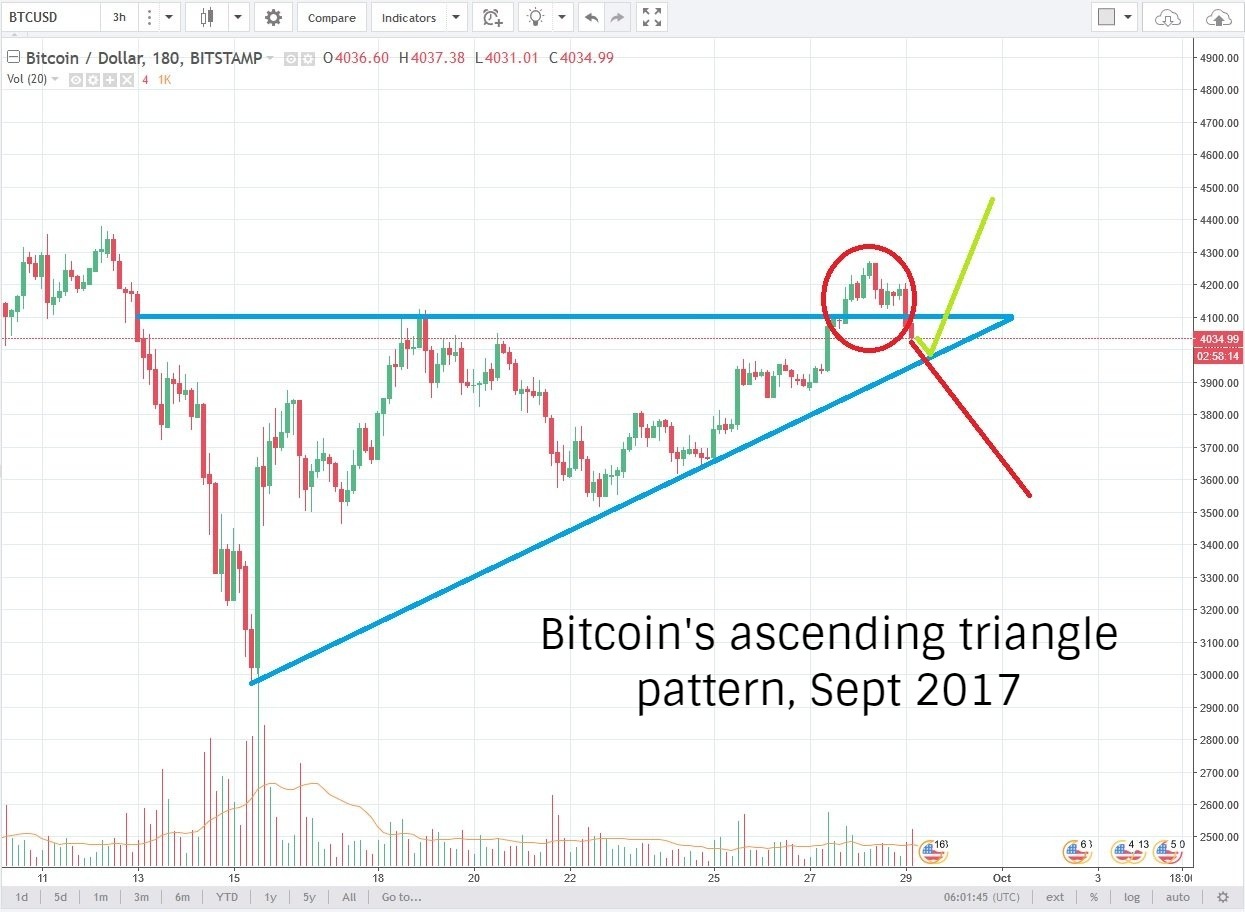

مثلث صعودی

مثلث صعودی به طور معمول الگوهای ادامه سرسخت کله شق در یک روند صعودی غالب است. با این حال ، مثلث های صعودی همچنین می توانند به عنوان الگوی معکوس در روند نزولی تشکیل شوند. یک الگوی مثلث صعودی متشکل از دو یا چند ارتفاع تقریباً مساوی و پایین آمدن است. خط مقاومت افقی است ، اگرچه خط پشتیبانی گسترده به سمت بالا شیب دارد و با خط مقاومت مکالمه می کند ، به این ترتیب مثلث شکل گرفته است.

برای تشکیل یک مثلث صعودی ، هر نوسان یا پایین باید بالاتر از پایین ترین سطح باشد. به طور معمول زمانی که قیمت از خط مقاومت بالایی عبور می کند ، تشکیل کاملاً کامل در نظر گرفته می شود.

برای محاسبه هدف قیمت در یک مثلث صعودی ، می توانید ارتفاع پایه مثلث را به نقطه شکست اضافه کنید. ضرر توقف باید در کمترین نوسان اخیر قرار گیرد.

مثلث نزولی

مثلث نزولی نقطه مقابل مثلث صعودی است. به طور معمول ، این یک الگوی ادامه نزولی است که با ادامه روند تدریجی افت قیمت ها به عنوان بخشی از روند نزولی گسترده تر ، شکل می گیرد. با این حال ، همچنین می تواند الگوی معکوس را در طی روند صعودی تشکیل دهد. همانند یک مثلث صعودی ، قیمت ممکن است گهگاه به سمت بالا شکسته شود ، به همین دلیل مهم است که الگوی آن را توسعه داده و از ایستگاه های محکم استفاده کنید.

مثلث نزولی در حالی تشکیل می شود که پائین مساوی یک خط حمایت افقی ایجاد می کند در حالی که با کمبود زیاد یک خط مقاومت شیب دار رو به پایین ایجاد می کند ، همان نوع مثلث زاویه راست را در مثلث صعودی بالا مشاهده می کنید.

برای محاسبه هدف قیمت در شکل گیری مثلث نزولی ، ارتفاع پایه مثلث را به نقطه ای که پشتیبانی خراب شود کم می کنید.

مثلث متقارن

آ مثلث متقارن, همانطور که حدس زده اید ، جایی در بین الگوی مثلث صعودی و نزولی شکل می گیرد. این یک الگوی دو طرفه معمولی است که تعیین نتیجه الگوی دشوار است تا زمانی که یک شکست مشخص تأیید شود.

با یک مثلث متقارن ، ما شاهد یک سری از اوج واکنش های پایین تر و پایین ترین واکنش ها خواهیم بود که قیمت در نهایت در یک نقطه ادغام می شود. این نقطه نوک مثلث را تشکیل می دهد. در همین حال ، خطوط پشتیبانی و مقاومت ، دو ضلع مثلث را تشکیل می دهند و در نهایت در نقطه یکدیگر قرار می گیرند.

از آنجا که تعیین جهت شکست دشوار است ، برخی از معامله گران هر دو طرف را به صورت یک مثلث متقارن بازی می کنند ، یک سفارش کوتاه و کوتاه می گذارند ، سپس وقتی دیگری ضربه می زند یکی را می بندند.

برای محاسبه هدف قیمت در یک مثلث متقارن ، پایه مثلث را به نقطه شکست اضافه یا کم کنید. با ترسیم یک خط روند طولانی به موازات خط حمایت (با فرض شکسته شدن الگو به سمت بالا) یا موازی با خط مقاومت (اگر الگو به سمت پایین شکسته شود) می توانید یک املاک طولانی مدت را محاسبه کنید.

پنج الگو برتر برای سوداگران بیت کوین

الگوهای خاصی فرصت سودآوری قدرتمندتری نسبت به بقیه دارند. از نظر تاریخی ، پنج الگوی زیر بهترین فرصت ها را به تاجران داده است:

- مثلث (مثلث صعودی ، نزولی و متقارن)

- الگوهای سر و شانه ها

- الگوهای بالا و پایین دو و سه

- جام با الگوهای دسته

- الگوهای پرچم و پرچم

شاخص های فنی: چگونه می توان نمودارها را مانند استاد خواند

تاکنون بیشتر روی الگوهای گسترده تر نمودار تمرکز کرده ایم. در مرحله بعدی ، در مورد شاخص های فنی ، از جمله علائمی که بازرگانان برای ایجاد استراتژی های خود استفاده می کنند ، صحبت خواهیم کرد.

الگوهای گسترده تر نمودار که در بالا بحث کردیم را مانند آب و هوا که از بهار به تابستان به پاییز و زمستان تغییر می کند ، تصویر کنید. تغییرات گسترده تری در دما ، نور روز و هوا در طول سال مشاهده می کنیم.

در عین حال ، سیگنال های فنی ، اطلاعات کوتاه مدتی هستند که می خوانید تا پیش بینی کنید فصل بعدی در آینده قرار دارد. به عنوان مثال ممکن است در هفته متوجه کاهش دما از 40 به 30 شوید. این نشان می دهد که زمستان در راه است.

هنگام تجزیه و تحلیل شاخص های فنی ، مهم است که به یاد داشته باشید که هر یک از شاخص های فنی به تنهایی گویا نیست. شما برای درک معنای این شاخص فنی به زمینه نیاز دارید. با مشاهده اطلاعاتی مانند روند غالب ، الگوی نمودار و موارد دیگر ، می توانید زمینه را بدست آورید. این مانند یک قطعه از یک اره منبت کاری اره مویی است: فقط وقتی منطقی باشد که همه برای ایجاد یک تصویر منسجم از بازار جمع شده باشد.

اندیکاتورها را می توان به روکش ها یا اسیلاتورها دسته بندی کرد:

پوشش ها: همپوشانی ها شاخص هایی هستند که از مقیاس مشابه قیمت استفاده می کنند و در بالای نمودار قیمت رسم می شوند.

اسیلاتورها: اسیلاتورها به طور مستقل در مقیاس متفاوت زیر نمودار قیمت نمایش داده می شوند و بین حداقل و حداکثر مقدار در نوسان خواهند بود.

شاخص های فنی خاصی در نظر گرفته شده است شاخص های پیشرو. یک شاخص پیشرو دارای ویژگی های پیش بینی کننده قوی است و می تواند جهت بازار را قبل از پیگیری قیمت نشان دهد. شاخص های پیشرو می توانند در سیگنالینگ تغییر قریب الوقوع روند یا حرکت قبل از اینکه بازار شروع به نشان دادن این تغییر کند موثر باشند. شناخته شده ترین شاخص های پیشرو عبارتند از شاخص مقاومت نسبی (RSI) ، نوسان ساز تصادفی و حجم تعادل (OBV).

در این میان سایر شاخص های فنی نیز در نظر گرفته شده اند شاخص های عقب مانده. شاخص های عقب مانده روند بازار را دنبال می کنند. آنها بیانگر تغییر در روند بازار هستند ، اما تمایل دارند از این تغییر عقب بمانند. به طور معمول ، پس از شروع ظهور روند ، برای تأیید روند از یک شاخص عقب مانده استفاده می شود. با این حال ، شاخص های عقب مانده در یک بازار بی ثبات و بدون روند مشخص ارزش کمتری دارند. دو شناخته شده ترین شاخص تاخیر هستند گروههای بولینگر و میانگین متحرک.

میانگین متحرک

میانگین های متحرک ، پوشش های روندی است که می تواند روندهای کوتاه ، متوسط و بلند مدت را نشان دهد. برای محاسبه میانگین متحرک ، قیمت متوسط را برای مدت زمان مشخصی در نظر می گیریم. میانگین متحرک بسیاری از “سر و صدا” نمودار را از بین می برد ، از جمله نوسانات کوتاه مدت و حرکات قیمت. این می تواند روند را راحت تر تشخیص دهد.

برای محاسبه میانگین متحرک دو روش معمول وجود دارد ، از جمله میانگین متحرک ساده و میانگین متحرک نمایی. هر دو شاخص فنی عقب مانده محسوب می شوند.

آ میانگین متحرک ساده (SMA) فقط مجموع تمام قیمتهای بسته شده در یک بازه زمانی خاص تقسیم بر تعداد دوره ها است. به عنوان مثال یک اس ام اس 5 روزه می تواند با افزودن قیمت های پایانی هر روز و تقسیم مجموع بر پنج محاسبه شود. در مدت زمان طولانی تر ، تأخیر بیشتری وجود دارد. مقیاس های طولانی تر حرکت قیمت ما را نرم و صاف می کند و نسبت به مقیاس های زمان کوتاه تر واکنش کمتری نشان می دهد.

نمودار زیر را بررسی کنید تا ببینید در عمل چگونه کار می کند. میانگین متحرک 50 روزه از حرکات قیمت عقب است ، در حالی که میانگین متحرک 10 روزه تحرکات قیمت را به شدت بغل می کند:

میانگین متحرک نمایی (EMA), در همین حال ، بیشترین وزن را روی جدیدترین نقاط داده می گذارد. این می تواند میانگین متحرک را به حرکات قیمت “سخت” کند ، و باعث می شود میانگین متحرک نسبت به حرکت های اخیر قیمت پاسخگو باشد.

میانگین های متحرک نمایی از ضریب وزنی استفاده می کنند تا به جدیدترین امتیاز داده ها ، وزن بیشتری بدهند. این ضریب وزن را می توان با استفاده از فرمول [2 / (دوره زمانی + 1)] محاسبه کرد. در میانگین متحرک نمایی 10 روزه ، وزنی که به جدیدترین قیمت داده می شود ، برابر است با [2 / (10 + 1)] = 0.1818 ، یا 18.18٪.

همچنین میانگین های متحرک نمایی فعلی (EMA) وجود دارد که در آن شما امروز قیمت x ضریب توزین + EMA x دیروز (1 – ضریب توزین) را می گیرید.

لازم نیست این فرمولها را بخاطر بسپارید. ابزارهای رسم این فرمول ها را به طور خودکار اعمال می کنند. با این حال ، کمک می کند تا بدانید این فرمول ها از کجا آمده اند.

میانگین متحرک ساده در مقابل میانگین متحرک نمایی

میانگین متحرک ساده و میانگین متحرک نمایی دو روش برای ترسیم روند مشابه هستند. یکی لزوماً بهتر از دیگری نیست. هر کدام مزایای خاص خود را دارند.

آن میانگین متحرک نمایی, به عنوان مثال ، سریعتر به حرکتهای اخیر قیمت پاسخ می دهد و منحنی قیمت را از نزدیک بغل می کند.

آ میانگین متحرک ساده, در همین حال ، برای شناسایی سطح حمایت و مقاومت درازمدت ایده آل است. شیب میانگین متحرک ساده نیز برای سنجش حرکت به سمت یک روند خاص استفاده می شود.

به طور معمول ، نمودار میانگین متحرک ساده (SMA) 200 روزه و نمودار SMA 50 روزه ، دو مقیاس محبوب برای شناسایی روندهای میان مدت و بلند مدت هستند. این دو نمودار همچنین برای شناسایی سطح حمایت و مقاومت ، کراس اوورهای صعودی و نزولی و واگرایی ها نیز مفید هستند..

وقتی میانگین متحرک ساده و نمایی به هم می رسند ، یک کراس اوور ایجاد می کند. این یک رویداد محوری در نظر گرفته می شود که می تواند نشانه تغییر روند باشد.

به عنوان مثال کراس اوورهای صعودی وجود دارد که به صلیب های طلایی نیز معروف هستند. کراس اوور صعودی زمانی اتفاق می افتد که میانگین متحرک در مقیاس کوتاه تر از میانگین متحرک در مقیاس بلندتر عبور کند.

کراس اوورهای نزولی نیز وجود دارد که به آنها cross cross نیز گفته می شود. کراس اوور نزولی زمانی اتفاق می افتد که میانگین متحرک در مقیاس کوتاه تر از میانگین متحرک در مقیاس بلندتر عبور کند.

در همین حال ، اگر قیمت فعلی از میانگین متحرک بلند مدت عبور کند ، این نشان دهنده شکست صعودی است. اگر قیمت فعلی از میانگین متحرک بلند مدت عبور کند ، این نشان دهنده شکست نزولی است.

میانگین واگرایی همگرایی متحرک (MACD)

حرکت میانگین همگرایی – واگرایی یا MACD ، یک نوسان ساز پیروی از روند برای اندازه گیری حرکت است. MACD دو میانگین متحرک نمایی را می گیرد (مانند میانگین متحرک نمایی 12 روزه و 26 روزه) ، سپس آنها را در برابر خطوط صفر رسم می کند تا حرکت یک روند را اندازه گیری کند.

ما همچنین هیستوگرام MACD را مشاهده می کنیم ، که حرکت را براساس رابطه بین MACD و خط سیگنال آن اندازه گیری می کند (میانگین متحرک نمایی 9 روزه MACD).

یک نشانگر نوسانگر MACD مدرن از چهار عنصر شامل خط MACD ، خط صفر ، خط سیگنال و هیستوگرام MACD تشکیل شده است:

- خط MACD: خط MACD میانگین متحرک نمایی 26 روزه است که از میانگین متحرک نمایی 12 روزه کم می شود.

- صفر خط: خط صفر نقطه برابر بودن دو EMA است.

- خط سیگنال: خط سیگنال EMA 9 روزه MACD است.

- هیستوگرام MACD: هیستوگرام MACD به صورت میله هایی در امتداد خط صفر رسم شده است. این تفاوت بین خط MACD و خط سیگنال است.

آ MACD مثبت زمانی اتفاق می افتد که میانگین متحرک نمایی 12 روزه بالاتر از میانگین متحرک نمایی 26 روزه باشد. این نشان دهنده صعودی بودن بازار است. هرچه مقدار بالاتر باشد ، حرکت رو به بالا قویتر خواهد بود.

آ MACD منفی, در همین حال ، نزولی بودن بازار را نشان می دهد و ارزش های پایین تر نشان دهنده حرکت شدید نزولی است.

وقایع محوری شامل همگرایی ، تلاقی و واگرایی از خط صفر و خط سیگنال است.

- همگرایی: نشان دهنده حرکت خنثی کننده است.

- کراس اوور: تغییر نیروهای بازار را نشان می دهد.

- واگرایی: نشانگر حرکت صعودی است.

شاخص مقاومت نسبی (RSI)

شاخص قدرت نسبی یا RSI راهی برای نشان دادن حرکت است. حرکت می تواند قدرت روندهای بازار را شناسایی کند ، به شما ایده خوبی از زمان خرید یا فروش بر اساس خرید بیش از حد یا فروش بیش از حد بازار می دهد..

RSI بین 0 تا 100 نوسان می کند, با بازه زمانی معمول 14 روز است. وقتی RSI زیر 30 باشد ، این نشان می دهد که بازار بیش از حد فروخته شده است. وقتی RSI بالای 70 باشد ، این نشان می دهد بازار بیش از حد خریداری شده است. با این حال ، برخی از معامله گران از 20 و 80 به عنوان مرز استفاده می کنند ، که می تواند برای بازارهای بسیار ناپایدار (از جمله رمزنگاری) گویاتر باشد.

از آنجا که RSI یک شاخص پیشرو است ، شیب RSI می تواند نشان دهنده تغییر روند قبل از مشاهده این روند در بازار عمومی باشد. به همین دلیل ، RSI یکی از متداول ترین روش های تجزیه و تحلیل شرایط بازار است.

RSI = 100 – (100/1 + RS)

در این فرمول ، قدرت نسبی (RS) برابر است با میانگین افزایش نسبت به از دست دادن متوسط (RS = میانگین سود / میانگین از دست دادن).

آ کسب کردن دوره ای است که قیمت بالاتر از بسته شدن روز گذشته بسته می شود ، در حالی که ضرر – زیان دوره ای است که قیمت در زیر بسته شدن روز گذشته بسته می شود. این مقادیر مطلق هستند ، به این معنی که تلفات به عنوان مقادیر مثبت محاسبه می شوند.

اگرچه واگرایی های RSI می توانند مفید باشند ، اما فقط در زمینه مناسب مفید هستند. مانند سایر شاخص ها در اینجا ، یادآوری مهم این است که از استفاده از هر نشانگر به عنوان یک سیگنال بدون زمینه مناسب خودداری کنید.

وقتی قیمت به پایین ترین سطح و RSI به پایین ترین سطح خود می رسد ، می توانید واگرایی صعودی را ببینید. در همین حال ، یک واگرایی نزولی زمانی اتفاق می افتد که قیمت به بالاترین سطح و RSI به بالاترین سطح برسد.

ما همچنین می توانیم از RSI برای مشاهده نوسانات خرابی RSI استفاده کنیم ، که به عنوان نشانه هایی از چرخش های بالقوه در جهت نزولی یا صعودی مشاهده می شود.

یک نوسان شکست صعودی زمانی اتفاق می افتد که RSI به زیر 30 برسد ، از 30 گذشته بازگردد ، عقب بیفتد ، اما به زیر 30 نرود و یک بالاترین قیمت جدید را ایجاد کند.

در همین حال ، یک نوسان شکست نزولی زمانی رخ می دهد که RSI بالای 70 شکسته شود ، عقب بیفتد ، بدون شکستن 70 ضربه بخورد و دوباره به پایین ترین سطح سقوط کند.

Parabolic SAR (Stop and Reverse)

توقف و معکوس سهموی (SAR) یک شاخص تأخیر تأخیری است که بر اساس این ایده تنظیم می شود که قیمت وقتی روند رو به رشد دارد معمولاً در منحنی های سهموی حرکت می کند. به همین دلیل شاخص سهموی SAR در بازارهای پرطرفدار موثرترین است. SAR با گذشت زمان به حرکات قیمت نزدیک می شود و در طی روند صعودی به زیر منحنی قیمت و در روند نزولی به بالای منحنی قیمت سقوط می کند. به همین دلیل ، معامله گران با استفاده از نشانگر SAR سه گانه برای تنظیم توقف های عقب مانده و محافظت در برابر ضرر و زیان استفاده می کنند.

فرمولهای جداگانه ای برای محاسبه افزایش و نزول SAR وجود دارد. فرمول داده ها را از یک دوره پشت سر می برد.

- افزایش فرمول SAR: SAR فعلی = SAR + AF آخرین دوره (EP – SAR آخرین دوره)

- سقوط فرمول SAR: SAR فعلی = SAR آخرین دوره – AF (EP – آخرین دوره SAR)

در این فرمول ها ، EP همان است نقطه افراطی (یا بالاترین بالاترین یا کمترین پایین ترین روند فعلی) و AF عامل شتاب است. ضریب شتاب در ابتدا روی مقدار 0.02 تنظیم می شود ، با AF برای هر بالا یا پایین جدید ساخته شده توسط نقطه شدید 0.02 افزایش می یابد.

وقتی که ضریب شتاب (AF), این حساسیت SAR را افزایش می دهد و SAR را به نزدیکی منحنی قیمت نزدیک می کند. در همین حال ، کاهش AF باعث دور شدن SAR از منحنی قیمت می شود. هنگامی که AF را خیلی زیاد تنظیم می کنید ، می تواند ارقام زیادی ایجاد کند ، سیگنال های برگشتی کاذب ایجاد می کند.

SAR بهتر است همراه با شاخص میانگین جهت باشد. در ادامه درباره شاخص میانگین جهت و نحوه استفاده از آن برای تعیین قدرت روند صحبت خواهیم کرد.

شاخص میانگین جهت (ADX)

شاخص میانگین جهت (ADX) در سالهای اخیر محبوبیت بیشتری یافته است و به یک شاخص ترجیحی برای تخمین قدرت یک روند تبدیل می شود. ADX به عنوان یک اسیلاتور عقب مانده اندکی در مورد روند روند آینده را ارائه نمی دهد ، اگرچه نشان دهنده میزان نیروهای بازار در پشت یک روند است.

ADX بین 0 تا 100 نوسان دارد ، با ADX به طور معمول در یک بازار گسترده زیر 20 و در یک بازار روند بالاتر از 25. ADX بالای 40 نشان دهنده روند قوی است.

هنگام محاسبه ADX ، باید شاخص های جهت مثبت (+ DI) و نشانگرهای جهت منفی (-DI) را تعیین کنیم ، که با هم شاخص های حرکت جهت (DMI) را ایجاد می کنند. ما DMI را با جمع کردن کم و زیاد دوره های متوالی محاسبه می کنیم.

- +DI = (صاف + DM / ATR) x 100

- -DI = (صاف -DM / ATR) x 100

در این فرمول, +DM منفی برای دوره قبلی منفی برای دوره قبلی است. -DM کمترین دوره قبلی منهای کمترین دوره فعلی است. در همین حال ، بخش “صاف کردن” معادله شامل گرفتن میانگین 13 دوره گذشته ، اضافه کردن جدیدترین مقدار و سپس تقسیم مجموع بر 14 است..

ADX نیز در نظر می گیرد محدوده واقعی متوسط یا ATR, که بیانگر نوسان است. دامنه واقعی (TR) مقدار مطلق بزرگترین در میان سه اختلاف قیمت است (بالاترین مقدار دوره فعلی منهای پایین ترین دوره فعلی ، بالاترین دوره فعلی منهای بسته شدن دوره قبلی و پایین ترین دوره فعلی منهای بسته شدن دوره قبلی.

- ATR = [TR از 13 دوره گذشته + TR فعلی] / 14

- فهرست جهت (DX) = [(+ DI – -DI) / (+ DI + -DI)] x 100

- ADX = [DX از 13 دوره گذشته + DX فعلی] / 14

این فرمول ها ممکن است پیچیده به نظر برسند. با این حال ، همانطور که در بالا ذکر شد ، نیازی به یادآوری این فرمول ها نیست. ابزارهای زیادی وجود دارد که این فرمول ها را برای شما پیاده سازی می کنند. اگر می خواهید یک معامله گر فنی مطلع باشید ، به شما کمک می کند تا بفهمید این فرمول ها از کجا آمده اند.

ATR هیچ نشانه ای از جهت روند ارائه نمی دهد. با این حال ، + DI و -DI جهت روند را نشان می دهند. معامله گران می توانند از ADX برای تعیین قدرت روند استفاده کنند ، سپس از کراس اورهای + DI و -DI برای ایجاد سیگنالهایی استفاده می کنند که نشان دهنده برگشت بالقوه باشد.

بگذارید بگوییم ، به عنوان مثال ، خط + DI از خط -DI با ADX بالای 40 عبور می کند یا به سمت بالا متمایل می شود. این یک سیگنال صعودی قوی است. با این حال ، کراس اوورها و واگرایی ها در مواردی که ADX زیر 20 باشد ، سیگنال های پیامد زیادی نیستند زیرا آنقدر حرکت در پشت این حرکات وجود ندارد.

این نمودار نحوه خواندن ADX را در متن SAR سهموی توضیح می دهد:

بازیابی فیبوناچی

اصلاح فیبوناچی, همانطور که انتظار دارید ، به دنباله معروف فیبوناچی یا عدد فیبوناچی متصل است. دنباله با اعداد 0 و 1 شروع می شود ، با هر عدد متوالی در دنباله پشت مجموع دو عدد قبلی.

در عین حال ، اصلاح فیبوناچی در تحلیل مالی / رمزنگاری یک مفهوم تجارت فنی است که میزان اصلاح اصلاحی پس از افزایش یا کاهش سریع قیمت ها را مشخص می کند. این برنامه به دنبال آن است که کمی پس از افزایش یا کاهش قیمت را انتظار داشته باشد.

در توالی فیبوناچی ، نسبت هر عدد به جانشین آن 618/0 ، یا 61.8٪ است. این است نسبت طلایی, عددی که در زیست شناسی و ریاضیات نقش بسزایی دارد.

اصلاح فیبوناچی از همین نسبت برای شناسایی سطوح پشتیبانی و مقاومت استفاده می کند. به این سطوح گفته می شود مناطق هشدار, و در 23.6٪ ، 38.2٪ ، 61.8٪ و 78.6٪ یافت می شوند. فیبوناچی اصلاحی همچنین دارای یک منطقه هشدار 50٪ است ، که هیچ ارتباطی با توالی فیبوناچی ندارد بلکه از تئوری داو ناشی می شود ، که تئوری می کند اصلاحات به طور معمول 50٪ اصلاح شده از حرکت قبلی است. پس از علامت گذاری در نقطه بالا و پایین روند ، سطح بازآفرینی در نمودار قیمت ترسیم می شود.

چرا این اعداد مهم هستند؟ خوب ، اصلاح 23.6٪ معمولاً در بازه های زمانی کوتاه تر مشاهده می شود. اگر اصلاح حرکت داشته باشد ، جستن از این سطح کمتر معمول است. در همین حال ، بازپس گیری های 38.2 و 61.8 درصدی احتمال بازگشت (یا روند معکوس) را دارند. منطقه 61.8٪ به ویژه به عنوان اصلاح طلایی شناخته می شود.

برخی از تحلیلگران از مشتق اصلاح فیبوناچی به نام پسوند فیبوناچی تا مشخص شود یک تجمع تا کجا پیش می رود. تحت گسترش فیبوناچی ، مناطق را می توان در 78.6، ، 100، ، 161.8، ، 261.8، و 423.6 یافت.

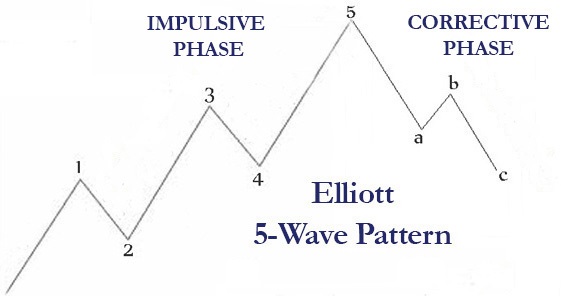

اصل موج الیوت

اصل موج الیوت توسط حسابدار آمریکایی رالف الیوت در سال 1938 ایجاد شد. الیوت در طول بازنشستگی یک دهه به مطالعه بازارهای آمریکا پرداخت ، سپس این نظریه را مطرح کرد که قیمت ها ناگزیر – و به طور مداوم – در یک حرکت الگوی موج فراکتال. این الگوی موج فراکتال با قوانین طبیعی مرتبط است و شما می توانید موج فراکتال را با استفاده از توالی فیبوناچی ترسیم کنید..

الیوت این نظریه را مطرح کرد که قیمت های بازار در دو نوع موج از جمله حرکت می کنند امواج ضربه ای و امواج اصلاحی.

امواج ضربه ای: امواج ضربه ای ، همچنین به عنوان امواج متحرک شناخته می شوند ، در جهت روند غالب حرکت می کنند و از پنج موج کوچکتر تشکیل می شوند ، از جمله سه موج فرعی پیشرونده روند یا موج های زیر عمل که توسط دو موج فرعی اصلاح شده تقسیم می شوند.

امواج اصلاحی: امواج اصلاحی که می توانند بخشی از یک موج ضربه ای بزرگتر بر خلاف جهت روند غالب حرکت کنند و از سه موج کوچکتر تشکیل شده اند ، از جمله دو موج فرعی اصلاح شده که توسط یک موج فرعی عملگر تقسیم می شوند.

این نظریه به عنوان شناخته می شود الگوی 5 موج الیوت یا اصل موج الیوت:

هنگامی که با هم ترکیب می شوند ، یک موج ضربه ای و یک موج اصلاحی 8 موج فرعی ایجاد می کنند تا ساختار ‘5-3’ ایجاد شود. این ساختار 5-3 هر چرخه موج الیوت را تشکیل می دهد.

ما در سال 2018 این الگو را در بازارهای واقعی بیت کوین مشاهده کردیم. این نمودار همچنین نشان می دهد که قیمت ها در سطح پشتیبانی فیبوناچی 78.6٪ هستند..

سطح اصلاح فیبوناچی و الگوهای موج الیوت فقط دو نوع شاخص فنی هستند که تصویری جزئی از بازارهای رمزنگاری را تشکیل می دهند. هنگامی که قیمت ها به مناطق هشدار فیبوناچی باز می گردند ، بهتر است سایر شاخص ها را بررسی کنید تا ببینید آیا سیگنال های شما عکس این مناطق هشدار را تأیید می کنند. اگر همه سیگنال ها به نتیجه مشابهی می پردازند ، پس شما دیدگاه آگاه تری نسبت به بازار دارید.

گروههای بولینگر

گروه های بولینگر ریشه خود را به تحلیلگر مالی آمریکایی ، جان بولینگر ، ردیابی می كنند كه این نظریه را در دهه 1980 ایجاد كرد. تجزیه و تحلیل باند بولینگر برای اندازه گیری نوسان قیمت از یک پوشش متحرک مبتنی بر میانگین متحرک استفاده می کند. این تئوری شامل سه باند از جمله a است باند میانی برای نشان دادن میانگین متحرک ساده و باند بالا و پایین برای نشان دادن انحراف معیار.

برای باند میانی ، تحلیلگران معمولاً از میانگین متحرک ساده 20 روزه (SMA) استفاده می کنند. در همین حال ، باند فوقانی همان SMA با دو استاندارد انحراف اضافه شده است ، در حالی که باند پایین دو استاندارد انحراف را کم می کند. تحلیلگران می توانند تعداد دوره ها را براساس تنظیمات تجاری خود تنظیم کنند. با این حال ، تحلیلگران از همان تعداد دوره برای محاسبه SMA استفاده می کنند که برای محاسبه انحراف استاندارد استفاده می کنند.

عرض باند های بولینگر نشانگر نوسانات است.

- وقتی نوارها گسترده هستند ، نشانگر نوسان و روند بازارها است.

- وقتی نوارها باریک باشد ، به این معنی است که نوسانات در حال کاهش است و بازار متغیر است.

تقریباً 90٪ تغییرات قیمت در باند های بولینگر اتفاق می افتد. هنگامی که قیمت به طور ناگهانی خارج از باند بالا یا پایین حرکت می کند ، این نشان می دهد که شکستی در آینده وجود دارد.

در طول یک روند صعودی شدید در بازارها ، قیمت ها تمایل دارند باند بالایی را در آغوش بگیرند یا از آن خارج شوند ، در حالی که در طی یک روند نزولی شدید ، فعالیت قیمت در اطراف باند پایین متمرکز است. در طول نوسانات بازار ، نوارهای میانی به عنوان مقاومت در برابر حرکتهای روند نزولی و سطح پشتیبانی برای حرکتهای روند افزایشی عمل می کنند.

معامله گران به دنبال دو الگوی حیاتی در باند های بولینگر هستند ، از جمله الگوهای دو بالا (“M top”) و Double bottom (“w bottom”). تغییرات مختلفی در این الگوها وجود دارد.

برترین های M: الگوی M بالا یا دو بالا در یک روند صعودی رخ می دهد و نشان دهنده یک چرخش نزولی است. در این شکل گیری ، قیمت به یک نقطه بالاتر از باند بالا می رسد ، و سپس به زیر باند میانی عقب می رود. باند دوباره به سمت بالا حرکت می کند اما کمی از باند فوقانی متوقف می شود. وقتی موج دوم نتواند به باند بالایی برسد ، این یک روند تضعیف و احتمالاً معکوس را نشان می دهد.

پایین W: شکل زیرین W یا کف دوتایی همان چیزی است که وقتی شکل گیری M بالای صفحه به صورت وارونه بدل می شود ، اتفاق می افتد. این یک بازگشت صعودی را نشان می دهد. این کار با افت شدید قیمت در زیر باند پایین شروع می شود ، سپس قبل از افت دوباره از باند میانی عبور می کند. در طی افت دوم ، قیمت با باند پایین تماس نمی گیرد ، سپس با عبور از نوسان قبلی ، به یک چرخش صعودی تبدیل می شود و در نهایت W شکل می گیرد.

میزان تعادل (OBV)

حجم تعادل (OBV) یک نوسان ساز مبتنی بر حجم و شاخص پیشرو است. سیگنال با استفاده از حجم معاملات تجمعی برای اندازه گیری قدرت روندها در جهت های رو به بالا یا پایین ، حجم را کمی می کند.

ایده موجود در مورد حجم تعادل این است که تغییرات قابل توجهی در حجم اغلب مقدم بر حرکت قیمت ها هستند و این حجم در روزهایی که قیمت به سمت روند غالب حرکت می کند بیشتر است. OBV در دوره هایی که بسته شدن بیشتر از بسته قبلی است ، حجم را اضافه می کند ، سپس حجم را در دوره هایی که بسته شدن پایین است ، کم می کند.

تجزیه و تحلیل فنی OBV کمتر در مورد مقدار واقعی حجم تمرکز می کند. در عوض ، نرخ تغییر یا افزایش و سقوط را بررسی می کند. طبق نظریه OBV ، این صعود و سقوط نشان دهنده قدرت فشار خرید و فروش است. با افزایش OBV ، فشار خرید را بالاتر می برد و منجر به افزایش قیمت می شود. هنگامی که OBV در حال سقوط است ، این نشان می دهد کاهش قیمت قریب الوقوع است.

ما می توانیم اثر OBV را در عمل در اینجا ببینیم ، از جمله واگرایی نزولی:

تحلیلگران از اسیلاتور OBV برای شناسایی سطح پشتیبانی و مقاومت استفاده می کنند ، سپس به دنبال شکست هایی هستند که قبل از شکست قیمت باشد. آنها به OBV نگاه می کنند که از روند غالب متفاوت است ، به عنوان مثال ، این می تواند نشان دهنده یک روند نزولی نزولی یا صعودی باشد.

این اثر را در نمودار بعدی مشاهده می کنیم. ما می بینیم که قیمت یک نوسان بالاتر را نشان می دهد در حالی که OBV یک نوسان پایین را افزایش می دهد ، که نشانگر روند صعودی ضعیف است. به روشی مشابه ، هنگامی که قیمت به پایین ترین سطح و پایین ترین سطح OBV می رسد ، روند نزولی در حال از دست دادن است و شکست صعودی ممکن است در آتی باشد.

این جایی است که تجزیه و تحلیل علائم تجاری دیگر شما می تواند مفید باشد. ممکن است متوجه شوید که OBV از روند غالب متفاوت است ، به عنوان مثال ، سپس از سیگنال های دیگر خود برای اطلاع بهتر تصمیم بعدی خود استفاده کنید.

نوسان ساز تصادفی

اسیلاتور تصادفی نوسان ساز برجسته ای است که حرکت را اندازه گیری می کند ، سپس از آن حرکت برای پیش بینی مکان بعدی حرکت بازارها استفاده می کند. این روش در دهه 1950 بر اساس دو مفهوم کلیدی توسعه یافت:

قانون 1) حرکت همیشه قبل از قیمت تغییر می کند

قانون 2) تغییرات در حرکت می تواند تغییر جهت بازار را پیش بینی کند

با توجه به این نکته ، تجزیه و تحلیل نوسان ساز تصادفی رابطه بین بسته شدن قیمت ها در یک دوره معین و همچنین دامنه معاملات (قیمت بالا و قیمت پایین) آن دوره را اندازه گیری می کند. بر اساس این رابطه ، اسیلاتور تصادفی معکوس روند بالقوه ، از جمله شرایط خرید بیش از حد و فروش بیش از حد را اندازه گیری می کند.

نوسانگرهای شاخص بین 0 تا 100 است. این اعداد پایین و بالای محدوده معاملات را در یک مقیاس زمانی خاص نشان می دهند. آن مقیاس زمانی معمولاً روی 14 دوره تنظیم می شود.

اسیلاتور از دو خط شامل اسیلاتور کند (٪ K) و نوسانگر سریع (٪ D) تشکیل شده است. نحوه شکستن فرمول به شرح زیر است:

- ٪ K = [(بستن دوره فعلی – پایین ترین قیمت تمام دوره ها) / (بالاترین قیمت برای تمام دوره ها – پایین ترین قیمت تمام دوره ها)] x 100

- ٪ D = 3 دوره میانگین متحرک ساده٪ K

مقادیر بالاتر از 80 نشان دهنده بازار خرید بیش از حد است ، در حالی که مقادیر کمتر از 20 نشان دهنده بازار فروش بیش از حد است. با این حال ، این اعداد همیشه نشان دهنده تغییر نیستند. در طی روندهای شدید ، قیمت می تواند برای مدت طولانی در این انتهای محدوده معلق باشد.

با این حال ، تجزیه و تحلیل نوسانگر تصادفی می تواند نشان دهنده یک برگشت یا افزایش حرکت در موارد خاص باشد. هنگامی که تقاطع ها و واگرایی ها بیش از و زیر خط سیگنال (٪ D) رخ می دهد ، این نشان دهنده یک برگشت و افزایش مومنتوم است.

نظریه نوسانگر تصادفی نیز بر این ایده استوار است که قیمت های بسته شده در طی یک روند صعودی در حالی که در نزدیکی نیمه پایین تر در طی یک روند نزولی معلق هستند ، در نیمه بالایی محدوده معاملات معلق هستند. تحلیلگران برای نشان دادن روند تغییر به دنبال کراس اوورها در نقطه میانی هستند.

واگرایی های صعودی زمانی اتفاق می افتد که قیمت به پایین ترین سطح برسد در حالی که نوسانگر به پایین ترین سطح خود می رسد. در همین حال واگرایی های نزولی زمانی اتفاق می افتد که قیمت به بالاترین سطح برسد در حالی که اسیلاتور به بالاترین سطح تغییر می کند. این معکوس ها همچنین می توانند هنگامی که قیمت از بالاترین نرخ نوسان اخیر (در یک واگرایی صعودی) یا پایین ترین نرخ نوسان اخیر (در یک واگرایی نزولی) عبور کرد ، تأیید شوند. هر دوی این موارد می توانند وارونه سازی را تأیید کنند.

هنگامی که عکس این واگرایی های سرسخت و خرس اتفاق بیفتد ، آنچه ایجاد می شود گاو نر یا خرس ایجاد می شود.

در طول یک راه اندازی گاو نر, نوسانگر به بالاترین سطح می رسد زیرا قیمت به پایین ترین سطح می رسد. هنگامی که قیمت به بالاترین سطح پایین می رود ، حرکت بازار همچنان افزایش می یابد و قیمت احتمالاً حتی بیشتر خواهد شد.

در طول یک راه اندازی خرس, نوسانگر پایین ترین سطح را می زند زیرا قیمت پایین ترین سطح را می زند. در این شرایط ، حرکت رو به پایین نزولی نشان می دهد که ادامه روند صعودی بعید است حتی اگر قیمت به سمت بالا متفاوت باشد.

نوسانگر تصادفی دو نوع دارد ، از جمله نسخه های کند و کامل.

- نسخه آهسته: نسخه کند نوسانگر شامل فرمول صاف کننده است. برای ساده سازی خط٪ K از یک SMA صاف 3 دوره ای استفاده می شود.

- نسخه کامل: در نسخه کامل اسیلاتور ، فرمول کاملاً قابل تنظیم است و معامله گران می توانند دوره های بازبینی و هموار سازی سفارشی را به دلخواه تنظیم کنند.

هنگام بررسی تحلیل نوسانگر تصادفی ، ممکن است چیزی به نام StochRSI. این یک مشتق از تئوری نوسان ساز تصادفی است که نوسانگر را به جای قیمت به شاخص مقاومت نسبی (RSI) اعمال می کند. از این نظر ، StochRSI یک نوسان ساز حرکت است. StochRSI موقعیت نسبی RSI را با توجه به دامنه بسیار کم آن برای مجموعه خاصی از دوره ها نشان می دهد. شما StochRSI را با همان فرمولی که برای تحلیل نوسانگر تصادفی محاسبه می کنید محاسبه می کنید ، با این تفاوت که مقادیر قیمت را با مقادیر RSI جایگزین می کنید.

لکه گیری و تأیید سیگنال ها با الگوهای شمعدان

تجزیه و تحلیل فنی به ویژه برای ایجاد بینش های میان مدت و بلند مدت به خوبی کار می کند. با این وجود ، هنگام برخورد با دوره های معاملاتی کمتر و مقیاس های زمانی کوتاه تر ، ممکن است دشوارتر باشد.

به همین دلیل است که تجزیه و تحلیل الگوی شمعدان برای معامله گران کوتاه مدت طی سالهای اخیر محبوبیت ویژه ای پیدا کرده است. الگوهای شمعدان همراه با الگوهای نمودار و شاخص های فنی مورد استفاده قرار می گیرند تا تأیید بیشتری برای شکستهای پیش بینی شده ارائه دهند.

ما اصول نمودار شمعدان را که در بالا ذکر شد ، توضیح دادیم. ما به شما گفتیم که الگوی شمعدان چگونه کار می کند ، از جمله معنی بدن و فتیله شمعدان است.

تجزیه و تحلیل الگوی شمعدان به ویژه مفید است زیرا نمودارهای شمعدان بیش از هر نوع نمودار دیگری ، اطلاعات بیشتری را برای یک دوره معاملاتی در اختیار دارند. با یک نگاه می توانید نحوه عملکرد بازارها را در آن روز بر اساس بدنه شمعدان ، اندازه فتیله و رابطه بین فتیله بالا و پایین و بدن مشاهده کنید. هر شمعدان به شما می گوید که آیا خریداران یا فروشندگان در آن دوره معاملاتی خاص کنترل داشتند و چگونه سایر نیروهای بازار با یکدیگر رقابت می کنند؟.

یادگیری خواندن نمودارهای شمعدان می تواند یکی از بهترین مهارت های شما برای توسعه به عنوان یک معامله گر باشد. در اینجا برخی از ویژگی های رایج در نمودارهای شمعدان آورده شده است.

الگوهای تک دوره ای

روز کوتاه

این شمعدان ها نشان دهنده دوره های معاملاتی ناپایدار است. شمعدان به ما می گوید که در این مدت قیمت از باز به بسته بسیار کم حرکت کرد. همچنین به ما نشان می دهد که دامنه معاملات – اختلاف بین بالاترین و پایین ترین قیمت ها در طول روز – کم است. صرف نظر از رنگ بدن شمعدان ، این شمعدان نشان می دهد که گاوها و خرس ها برای این دوره ثابت مانده اند.

روز طولانی

یک جلسه معاملاتی شدید که در آن قیمت به طور قابل توجهی از باز به بسته منتقل می شود ممکن است مانند شمعدان های بالا باشد. شمعدان سبز نشان می دهد که خریداران بر جلسه تسلط داشتند و به ما گفتند که این یک بازار صعودی است. شمعدان قرمز نشان می دهد که فروشندگان تسلط داشتند و به بازار تحرک نزولی بخشیدند.

ریسندگی

ممکن است صحبتهای تحلیلگران درباره چرخاندن شمعدانهای بالا را بشنوید. روی این شمعدان ها ، فتیله ها نسبتاً بلند هستند. این یک الگوی خنثی بدون در نظر گرفتن رنگ بدن است. با استفاده از این الگو ، بدنه شمعدان شبیه به یک روز کوتاه است ، اگرچه سایه ها دامنه معاملات قابل توجه تری را نشان می دهند. خریداران و فروشندگان هر دو بازار را در نقاط مختلف تحت فشار قرار دادند ، اگرچه در نهایت جلسه نزدیک به محل افتتاحیه خود بسته شد.

سایه های بلند

رنگ بدنه این شمعدان برای این الگو اهمیت چندانی ندارد. مهمتر اینکه بدن در بالا یا پایین قرار بگیرد. هنگامی که بدنه با سایه بالایی نزدیک به پایین قرار دارد ، این نشان می دهد که خریداران تلاش کرده اند بازار را به سمت بالا بکشند ، اما حرکت شدید فروش قیمت را مجبور به پایین آمدن کرد و این نشان دهنده یک بازار نزولی است. برعکس ، هنگامی که بدن در بالای طیف با سایه بلند پایین تر (فتیله) قرار دارد ، این نشانه ای از یک بازار صعودی است. فروشندگان تلاش کردند تا کنترل خود را بدست آورند ، اگرچه جنبش قوی خرید در نهایت آن را به بالاترین حد خود سوق داد.

ماروبوزو

Marubozu در ژاپنی به معنای ‘سر تراشیده شده’ است. شمعدان ماروبوزو فقط بدنه دارد و هیچ سایه (فتیله) قابل توجهی در دو طرف وجود ندارد. این شمعدان زمانی اتفاق می افتد که باز و بسته شدن یک جلسه نزدیک به بالا و پایین باشد. یک شمعدان ماروبوزو سبز به ما می گوید که افتتاحیه جلسه با کمترین حد آن و با نزدیک شدن با آن برابر با بالاترین حد آن بود ، این بدان معناست که خریداران بر جلسه تسلط دارند و نشان از یک بازار صعودی دارد. یک شمعدان ماروبوزو قرمز به ما می گوید که جلسه در بالاترین نقطه خود افتتاح شد و در پایین ترین نقطه خود بسته شد ، که نشان دهنده فشار فروش شدید در طول دوره است. هرچه بدن طولانی تر باشد ، حرکت در هر دو جهت بیشتر است.

چکش

الگوی شمعدان چکش پس از جلسه کاهش قیمت ها شکل می گیرد. جلسه در نزدیکی قسمت فوقانی بدون سایه فوقانی و سایه پایین دو برابر بیشتر از بدن بسته شد. الگوی چکش نشان می دهد که خریداران شروع به عقب راندن می کنند. این یک الگوی صعودی است ، صرف نظر از رنگ بدن. در اینجا تنها شرط لازم این است که شمعدان برای تأیید الگو باید به رنگ سبز بالاتر بسته شود.

آویزان مرد

الگوی شمعدان آویزان در نگاه اول با الگوی چکش یکسان است. با این وجود ، الگوی چکش به الگوی آویز مرد تبدیل می شود که بعد از یک سری افزایش قیمت مشاهده می شود. درست مثل چکش ، مرد آویز هم می تواند سبز باشد و هم خوانا. در طی روند صعودی ، مرد حلق آویز به عنوان یک هشدار تلقی می شود: فعالیت نزولی وجود داشت اما خریداران قیمت را به سمت پایان جلسه افزایش دادند. اگر شمعدان بعدی کمتر بسته شود ، شمعدان آویزان می تواند معکوس نزولی باشد.

چکش معکوس

چکش وارونه یا معکوس پس از روند نزولی یک الگوی برگشت صعودی محسوب می شود اما فقط در صورت بسته شدن شمعدان بعدی بالاتر. این شمعدان به ما می گوید که جلسه در نهایت نزدیک به قیمت افتتاحیه خود بسته شده است ، اگرچه سایه بالایی نشانگر اولیه خریداران برای فروشندگان در بازار است.

ستاره دنباله دار

یک ستاره تیراندازی از لحاظ ظاهری با چکش معکوس یکسان است ، اما به جای روند نزولی در یک روند صعودی شکل می گیرد و آن را به یک سیگنال نزولی تبدیل می کند. اگرچه شمعدان ستاره تیراندازی نشان دهنده ادامه روند صعودی است (همانطور که توسط سایه بلند یا فتیله نشان داده شده است) ، جلسه در نهایت در نزدیکی پایین دامنه خود بسته شد ، که نشان دهنده تضعیف حرکت رو به بالا است.

دوجی

این جایی است که ما شروع به ورود به سیگنال های عجیب و منحصر به فرد شمعدان می کنیم. دوجی یک الگوی صلیبی شکل خنثی است که نشان دهنده وضعیت تعادل نزدیک در بازار است. این جلسه کم و زیاد معامله شد ، اما در نهایت دقیقاً در همان جایی که افتتاح شد بسته شد. با شمعدان doji سایه های بالا و پایین ممکن است مساوی باشند یا نباشند. گاهی اوقات ، doji نشان دهنده حرکت خنثی یا برگشت بالقوه است – مثلاً وقتی در کنار برخی الگوهای دیگر شکل می گیرد.

سنجاقک دوجی

الگوی شمعدان doji dragonfly سایه کمتری دارد و سایه بالایی ندارد و باز و بسته با مقدار بالا برای جلسه برابر است. هنگامی که الگوی شمعدان doji dragonfly در یک روند نزولی تشکیل می شود ، این نشانه ای از وارونگی صعودی است.

سنگ قبر داجی

یک دوجی سنگ قبر در امتداد سایه فوقانی است و سایه پایین ندارد و باز و بسته برابر است با پایین جلسه. شمعدان سنگ قبر doji در یک روند صعودی نشان دهنده یک چرخش نزولی است. هم روی شمعدان های سنجاقکی و هم روی سنگ قبرهای doji ، طول سایه نشانه خوبی از حرکت پشت و رو است.

الگوهای دوره چندگانه

در بالا ، شمعدان ها را براساس یک شمعدان برای یک جلسه تجزیه و تحلیل کردیم. با این حال ، در بیشتر موارد ، تجزیه و تحلیل شمعدان شامل خواندن شمعدان های مختلف برای تشخیص یک الگو است. ما در مورد برخی از رایج ترین (و مفیدترین) الگوهای چند دوره ای در زیر بحث خواهیم کرد ، از جمله الگوهای دو دوره ای ، سه دوره ای و پنج دوره ای.

توجه: لازم به ذکر است که بسیاری از این الگوهای دو دوره ای لازم نیست که مستقیماً در مجاورت یکدیگر باشند. آنها می توانند در دو جلسه معاملاتی بعدی رخ دهند. یا اینکه می توانند در مجاورت یکدیگر رخ دهند.

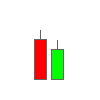

فرو بردن از خرس

الگوی فروپاشی نزولی یک الگوی دو دوره ای است که وقتی در جریان روند صعودی مشاهده می شود ، نشان دهنده یک چرخش نزولی است. این الگو با یک بدن کوتاه کوتاه و به دنبال آن شمعدانی بلندتر با بدنه ای قرمز شروع می شود. این یک الگوی “فرو بردن” نامیده می شود زیرا بدن شمعدان دوم به طور کامل شمعدان اول را می بلعد (اگرچه سایه ها لزوماً نباید آن را ببلعند).

بلعیدن صعودی

فرو بردن صعودی صعودی یک الگوی برگشت صعودی در یک روند صعودی است. این یک شمعدان دو دوره ای است که ابتدا دارای بدنه ای قرمز کوتاه است و یک شمعدان دوم و سبز است که اولین آن را می بلعد.

به طور کلی ، الگوهای فروبردن از قوی ترین شاخص هایی هستند که ما در حال مشاهده عکسهای وارون هستیم. آنها نه تنها تغییر در حرکت بازارها را نشان می دهند ، بلکه نشانگر تغییر چشمگیر حرکت نیز هستند.

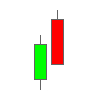

صعودی حرامی

به طرز جالب توجهی ، حرامی کلمه ژاپنی “باردار” است. وقتی به شمعدان دو دوره نگاه می کنید منطقی است. حرامی صعودی در یک روند نزولی ایجاد می شود که یک شمعدان قرمز بلند به دنبال یک شمعدان کوچک سبز می آید. دامنه تجارت کامل شمعدان دوم باید در بدن شمعدان قبلی باشد (از این رو نام “باردار” است).

خرس حرامی

یک حرامی خرس از یک شمعدان بزرگ سبز تشکیل شده است که تمام شمعدان قرمز را کاملاً پوشانده است.

الگوهای حرامی معمولاً نشان می دهد که حرکت خنثی پس از یک روند قوی وجود دارد. حرامی فقط در صورت بسته شدن مطلوب شمعدان در نظر گرفته می شود ، به این معنی که همان رنگ شمعدان دوم است.

صلیب حرامی

صلیب حرامی یک الگوی دو دوره ای شبیه به حرامی است ، با این تفاوت که شمعدان دوم یک دوجی است (تصویر صلیبی که در بالا در مورد آن صحبت کردیم) ، و دوجی کاملاً توسط بدن شمعدان اول فرو رفته است. کراس کرام نشان دهنده تضعیف حرکت یا بلاتکلیفی در بازار است به جای یک وارونگی کامل. برای اینکه این الگو معکوس را نشان دهد ، شمعدان سوم پس از دوجی باید همزمان باشد.

اگر صلیب حرامی در یک روند صعودی شکل بگیرد ، شمعدان بعد از دوجی باید زیر دامنه معاملات دوجی با قرمز بسته شود. اگر در بالا به رنگ سبز بسته شود ، این بدان معنی است که صلیب حرامی صرفاً یک تلفیق کوتاه قبل از ادامه روند صعودی بود.

اگر صلیب حرامی در روند نزولی تشکیل شود ، شمعدانی که دوجی را دنبال می کند باید بالاتر از محدوده معاملات doji به رنگ سبز بسته شود تا نشان دهنده یک برگشت صعودی باشد.

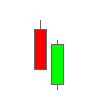

موچین بالا

الگوی شمعدان دو حالته موچین در حالی شکل می گیرد که حداقل دو شمعدان بدون در نظر گرفتن ته آنها حتی رویه داشته باشند. بالای موچین هنگامی که در طی یک روند صعودی تشکیل می شود ، یک الگوی معکوس بالقوه در نظر گرفته می شود. شمعدان به ما می گوید که قیمت بالای بالایی بارها و بارها در همان سطح رد شده است ، که نشان دهنده مقاومت شدید در آن سطح است. از آنجا که شمعدان های بیشتری حتی در بالای این جلسات تشکیل می شود ، شواهد بیشتری برای مقاومت در آن سطح ارائه می دهد. وارونگی با نزدیک شدن نزولی قرمز رنگ در زیر نقطه میانی اولین شمعدان در الگو تأیید می شود.

پایین موچین

پایین موچین وارونه بالین موچین است: ته شمعدان ها یکنواخت است ، اما قسمت های بالایی آن نه. پایین موچین یک الگوی معکوس بالقوه در روند نزولی است. هنگامی که شمعدان های متعدد حتی دارای ته هستند ، این نشان می دهد که بازار بارها و بارها همان پایین را رد کرده است ، که نشان دهنده حمایت قوی در آن سطح است. وارونگی صعودی زمانی کامل می شود که الگوی بعدی بسته شود.

با هر دو الگوی معکوس کردن موچین بالا و پایین موچین ، فقط از بالا و پایین بدن شمعدان ها برای تأیید الگو استفاده می شود. سایه ها در نظر گرفته نمی شوند.

پوشش ابر تیره

پوشش ابر تیره یک الگوی معکوس نزولی دو دوره ای در یک روند صعودی است. برای شکل گیری این الگو ، شمعدانی صعودی با جثه بلند ، شمعدانی نزولی دنبال می کند که در زیر نقطه میانی بدن اولین شمعدان بسته می شود. شمعدان اول باید نزدیک به پایین جلسه بدون سایه کمتر بسته شود.

خط پیرسینگ

خط پیرسینگ یک الگوی برگشت صعودی دو دوره ای در یک روند نزولی است. این برعکس الگوی پوشش ابر تیره است. برای تشکیل یک خط سوراخ ، شمعدانی که دارای بدنه بلند است باید یک شمعد صعودی داشته باشد که در بالای نقطه میانی بدن اولین شمعدان بسته شود. پوشش ابر تیره و خطوط سوراخ سوراخ شبیه الگوهای بلعنده نزولی و سرسخت کله شق است ، اگر چه حرکت عقب حرکت کمتر قابل توجه است.

ستاره صبح

ستاره صبح اولین الگوی سه دوره ای در لیست ما است. این یک الگوی برگشت صعودی است که شبیه خط سوراخ است ، اما با یک شمعدان میانی با بدن کوتاه است. الگوی ستاره صبحگاهی هنگامی تشکیل می شود که بدن قرمز بلندی داشته باشیم و بدن قرمز و سبز ناصافی داشته باشیم و سپس شمعدانی سوم که بالای نقطه میانی اولین شمعدان بسته شود.

ستاره شب

ستاره عصر وارونه الگوی ستاره صبح است. این یک الگوی معکوس نزولی سه دوره ای است که مانند ستاره صبح با وجود شمعدانی میانی که بدنه کوتاهی دارد متمایز می شود. ستاره عصر با بدنه ای سبز بلند و به دنبال آن یک بدن کوتاه سبز یا قرمز و یک شمعدان سوم با رنگ قرمز شکل می گیرد که در زیر نقطه میانی اولین شمعدان بسته می شود. شمعدان ستاره عصر نشان دهنده وارونگی نزولی است.

صبح دوجی ستاره

الگوی ستاره دوجی صبحگاهی مانند دو الگوی “ستاره” بالا است ، اما جایی که شمعدان میانی یک دوجی است. قبل از تصمیم گیری بازار در مورد تغییر قیمت ، دوجی نشان داد که در بین معامله گران بلاتکلیفی وجود دارد. برای تشکیل ستاره دوجی صبح ، شمعدان سوم باید بالای نقطه میانی اول بسته شود.

شب Doji Star

الگوی شمعدان شب doji star معکوس نزولی است. تغییر حالت نزولی زمانی تمام می شود که شمعدان سوم در زیر نقطه میانی اول بسته شود ، همراه با دوجی در وسط.

سه سرباز سفید

سه سرباز سفید یک الگوی برگشت صعودی سه دوره ای است که پس از یک دوره کاهش قیمت توسط سه شمعدان سبز بلند نشان داده شده است. برای شکل گیری الگوی سه سرباز سفید ، هر شمعدانی در الگو باید نزدیک به قسمت بالای جلسه بسته شود ، فقط یک سایه بالایی کوتاه یا تراشیده شده. هر شمعدان در الگو باید بزرگتر یا حداقل همان اندازه شمعدان اول باشد.

سه کلاغ سیاه

الگوی شمعدان سه کلاغ سیاه یک الگوی معکوس سه دوره در یک روند صعودی است. این الگو شامل سه شمعدان قرمز بلند است که هر شمعدان در نزدیکی قسمت پایین جلسه ، با یک سایه کوچک پایین بسته می شود. شمعدان های دوم و سوم باید هم اندازه یا بزرگتر از شمعدان اول باشند.

افزایش سه روش

افزایش سه روش الگویی پنج دوره ای است که نشان دهنده تداوم صعودی است. این الگو با یک شمعدان سبز بلند و به دنبال آن سه شمعدان قرمز کوچک که در بدنه اولین شکل قرار دارد ، شکل گرفته است. این الگوی کامل می شود که این چهار دوره با یک شمعدان سبز و طولانی دنبال می شوند. این الگو نشان می دهد که فروشندگان سعی در عقب انداختن و معکوس کردن روند داشتند ، اگرچه حرکت غالب برای تکمیل روند معکوس کافی نبود. برای تأیید الگوی ، شمعدان پنجم باید بالاتر از اول بسته شود ، که تأیید می کند که تلاش معکوس موفقیت آمیز نبود.

سقوط سه روش

الگوی سقوط سه روش معکوس الگوی سه روش در حال افزایش است. این یک الگوی ادامه نزولی پنج دوره ای است که نشان می دهد برخی از فشارهای خرید وجود دارد ، اگرچه برای لغو فشار نزولی حاکم کافی نبود. این الگوی زمانی شکل می گیرد که یک شمعدان قرمز بلند به دنبال سه شمعدان کوچک سبز قرار گرفته در بدنه اولین شمعدان قرمز و دیگری قرار دارد. برای تأیید ادامه روند نزولی ، شمعدان پنجم باید در زیر بدنه اولین بسته شود.

نحوه خواندن سریع هر نمودار شمعدانی: 3 س toال برای پرسیدن

مطمئناً ، شما می توانید تمام الگوهای شمعدان فوق را به خاطر بسپارید – و هیچ مشکلی ندارد اما این چیزهای زیادی برای حفظ کردن است.

ما ایده بهتری داریم شما می توانید بسیاری از نمودارهای شمعدان را به سادگی و با پاسخ دادن به سه سوال ساده تحلیل کنید:

روند مقدماتی چه بود? این به شما می گوید اگر روندی وجود دارد که قابل برگشت باشد ، یا اگر بازارها بدون جهت مشخصی متزلزل هستند (که انجام تحلیل دقیق را دشوار می کند).

آخرین جلسه کجا به دامنه معاملات نزدیک بود؟? نزدیک نزدیک به بالا صعودی است ، در حالی که نزدیک به پایین نزولی است. سایه های طولانی تر نشان دهنده چشم پوشی قابل توجه قیمت است.

بدن شمعدان در مقایسه با شمعدان های مجاور چقدر بزرگ بود? شمعدان هایی با بدنه بزرگتر از شمعدان های اطراف به ما می گویند که حرکت نسبتاً بیشتری برای آن دوره وجود دارد ، که نشان دهنده یک تغییر عمده از باز به بسته است. در همین حال ، یک شمعدان با بدنی کوچک پس از یک روند شدید ، نشان می دهد که حرکت آرام ، استراحت یا بلاتکلیفی در بازار وجود دارد.

پاسخ به این سه س canال می تواند سیگنال های محکمی در مورد اقدامات بعدی بازارها به ما بدهد. در یک روند کاهشی ، نزدیک بودن با جسد در نزدیکی بالای محدوده جلسه احتمال قوی تغییر روند صعودی را نشان می دهد. در یک روند صعودی ، یک بسته شدن بدن بلند در نزدیکی پایین ترین جلسه نشان دهنده یک تغییر نزولی در بازار است.

معایب تجزیه و تحلیل شمعدان

شمعدان ها اطلاعات زیادی را در یک نماد ساده قرار می دهند. با این حال ، آنها کامل نیستند.

به عنوان مثال شمعدان توالی زمانی عملکرد قیمت را در طول جلسه توصیف نمی کند. ما می دانیم که جلسه در کجا باز و بسته شده و قیمت بالا و قیمت پایین آن جلسه چقدر بوده است. با این حال ، ما نمی دانیم که این جلسه در روز باز ، سر به فلک کشیده یا تلنگر برخورد می کند. نمودار خطی به ما اجازه می دهد ببینیم یک جلسه خاص از باز تا بسته چگونه انجام می شود.

مطمئناً می توانید چارچوب زمانی نمودار خود را تنظیم کنید تا ایده دقیق تری از نحوه عملکرد بازارها در یک دوره زمانی خاص بدست آورید.

استفاده از تجزیه و تحلیل الگوی شمعدان در بازارهای واقعی

الگوهای شمعدان گاهی داستان یک بازار را برای ما تعریف می کنند ، اما نه همیشه. بیایید نگاهی به یک بازار دنیای واقعی بیندازیم تا ببینیم آیا می توانیم از شمعدان برای شناسایی برخی از روندها استفاده کنیم.

این نمودار BTC / USD است:

نمودار نشان می دهد که شاخص مقاومت نسبی (RSI) در هفته دوم نوامبر کمی بالاتر از 40 شکسته می شود. در عرض یک هفته وارد وضعیت خرید بیش از حد می شود ، سپس به طور مداوم برای یک ماه افزایش می یابد.

RSI هفته ها بیش از حد خریداری می شود, پیشنهاد می کند که یک وارونه نزولی قریب الوقوع است. با این حال, علیرغم اینکه فشار فروش عملاً وجود ندارد ، هیچ نشانه ای از وارونگی وجود ندارد.

در هفته دوم دسامبر ، قیمت به بالاترین قیمت رسیده است, اگرچه RSI به پایین ترین حد تقلیل می یابد. در مرحله بعدی ، شاهد ایجاد فشار فروش در هنگام شکل گیری شمعدان ستاره عصر هستیم.

اگر خوب دقت کنید ، یک ستاره دوجی بین ستاره و آخرین شمعدان در الگو قرار دارد. برای برخی از الگوها ، لازم نیست که شمعدان ها مجاور یکدیگر باشند. دوجی خنثی است و نشان دهنده عدم تصمیم گیری بازارها است. در طول این سناریوها ، ما می توانیم دو شمعدان ، ستاره و دوجی را با هم ادغام کنیم و نتیجه هنوز یک ستاره است.