Cos’è un ETF (Exchange Traded Fund)?

Gli ETF, o fondi negoziati in borsa, sono una delle innovazioni di prodotto più importanti nella storia del settore degli investimenti. Gli ETF offrono agli investitori un modo economico ed efficiente per ottenere un’esposizione diversificata al mercato azionario.

Gli ETF sono ora affermati come strumenti che possono costituire la pietra angolare di qualsiasi portafoglio sia autogestito che gestito da consulenti per gli investimenti o robo advisor.

Contents

Definizione di ETF

Gli ETF sono trust quotati che possiedono un portafoglio di titoli. In genere, il fondo è strutturato per rispecchiare e replicare un indice. Pertanto, deterrà titoli esattamente nella stessa proporzione dell’indice che replica. Gli ETF sono quotati in borsa e possono essere negoziati come le altre azioni quotate.

Storia degli ETF

Prima dell’introduzione degli ETF, i fondi comuni di investimento e i fondi di investimento erano l’unico modo per gli investitori al dettaglio di investire in un portafoglio di titoli, senza effettivamente costruire un portafoglio da soli.

I fondi comuni di investimento hanno acquisito slancio negli anni ’70 e ’80 grazie alle ottime prestazioni di una manciata di fondi. Tuttavia, negli anni ’90 è diventato chiaro che la maggior parte dei fondi comuni di investimento non è riuscita a sovraperformare il proprio benchmark. Durante questo periodo, anche i fondi indicizzati – fondi comuni di investimento che replicano gli indici di mercato – hanno iniziato a guadagnare terreno tra gli investitori. Questi fondi sono stati progettati per eguagliare la performance di un indice, piuttosto che sovraperformare l’indice, ma hanno addebitato una commissione inferiore per farlo.

Il primo fondo negoziato in borsa è stato lanciato nel 1993 da State Street Global Investors. Il fondo segue la S&Indice P 500 con il ticker SPY e le unità sono spesso indicate come SPDR o Spider. Rimane il più grande ETF in termini di valore, con $ 298 miliardi di asset ad agosto 2020.

Dall’introduzione del primo ETF, sono stati lanciati oltre 6.000 fondi. Sono stati lanciati fondi per replicare indici popolari, nonché classi di attività, settori e temi di investimento specifici. In effetti, ogni volta che esiste una domanda per un tipo specifico di investimento, probabilmente verrà creato un ETF per soddisfare tale domanda.

Esempi di ETF

Come accennato, il primo e il più grande ETF è l’SPDR S&Fondo indicizzato P 500, che detiene tutte le 500 azioni dell’indice, esattamente nella stessa proporzione dell’indice. Almeno altri cinque ETF quotati sulle borse statunitensi replicano anche la S&P500, mentre numerosi ETF quotati nelle borse di tutto il mondo replicano lo stesso indice.

Fondi simili replicano l’indice Dow Jones Industrial con 30 azioni e l’indice Nasdaq Composite con 100 azioni. Il più grande ETF globale è il fondo Vanguard FTSE Developed Markets che replica l’indice MSCI EAFE. Questo fondo detiene 1.889 azioni quotate nei mercati sviluppati al di fuori del Nord America.

L’SPDR Gold Trust (GLD) che detiene lingotti d’oro fisici è l’ETF sulle materie prime più scambiato. Il più grande ETF obbligazionario è l’ETF Vanguard Total Bond Market che replica l’indice Barclays Capital U.S. Aggregate Bond. Questo fondo detiene titoli del tesoro statunitensi e titoli ipotecari garantiti dal governo.

Tipi di ETF

La maggior parte degli ETF di grandi dimensioni traccia gli indici del mercato azionario principale come S&P500, FTSE 100 o Nikkei 225. Questi indici includono le società di maggior valore in ciascun mercato e sono generalmente ponderati in base alla capitalizzazione di mercato. Se investi in questi ETF sarai sempre investito nelle più grandi società in un dato mercato. Tuttavia, ci sono molti altri tipi di ETF, strutturati secondo altri criteri.

I seguenti sono i tipi più comuni di ETF:

- Gli ETF settoriali investono in specifici settori del mercato azionario come i settori finanziario o tecnologico.

- Gli ETF obbligazionari investono in titoli di stato, obbligazioni societarie e obbligazioni ad alto rendimento.

- Gli ETF sulle materie prime investono in materie prime fisiche e metalli preziosi. Alcuni fondi come SPDR Gold Trust detengono solo un asset (oro fisico) mentre altri seguono gli indici delle materie prime e detengono un portafoglio di materie prime.

- Gli ETF multi-asset investono in un’ampia gamma di classi di attività. Questi fondi sono spesso progettati per rispettare i regolamenti dei fondi pensione che limitano l’esposizione a determinate classi di attività.

- Gli ETF immobiliari investono in REIT (fondi di investimento immobiliare) e altri titoli legati alla proprietà.

- Gli ETF internazionali investono in azioni di tutto il mondo. Questi fondi possono essere ulteriormente differenziati tra mercati sviluppati ed emergenti e se sono incluse o meno azioni statunitensi.

I tipi di ETF sopra elencati rappresentano i fondi più grandi. I tipi di fondi più specializzati includono quanto segue:

- Gli ETF a capitalizzazione di mercato si concentrano su società di dimensioni specifiche, dalle azioni a grande capitalizzazione fino a quelle a media, piccola e micro capitalizzazione.

- Gli ETF settoriali hanno un focus più ristretto rispetto ai fondi settoriali. Gli esempi includono le aziende di biotecnologia, sicurezza informatica e cannabis.

- Gli ETF in stile di investimento replicano gli indici che selezionano le società in base ai fattori di investimento. Questi includono crescita, valore, volatilità e reddito.

- Gli ETF valutari investono in portafogli di valute o in singole valute.

- Gli ETF con leva aumentano l’esposizione di un fondo utilizzando derivati. Questi fondi in genere forniscono un’esposizione del valore di 2 o 3 volte il patrimonio del fondo. Ciò significa che i rendimenti sia positivi che negativi sono amplificati.

- Gli ETF inversi sono strutturati per generare rendimenti positivi quando un indice scende, ma generano anche rendimenti negativi quando l’indice sale. Questi possono essere utilizzati per coprire un portafoglio o per speculare su un calo del mercato.

Vantaggi e svantaggi degli ETF

Gli ETF offrono agli investitori diversi vantaggi notevoli, ma ci sono alcuni inconvenienti di cui essere consapevoli.

Vantaggi dell’investimento in ETF:

- Il vantaggio più evidente degli ETF è che le commissioni sono sostanzialmente inferiori rispetto ai fondi comuni di investimento. Gli indici azionari sono aumentati nel lungo termine, mentre pochi investitori sono riusciti a sovraperformare costantemente tali indici. Gli ETF ti consentono di guadagnare il rendimento di mercato per appena lo 0,1% all’anno.

- La maggior parte degli ETF offre una diversificazione immediata con un solo investimento. Affinché un portafoglio sia ben diversificato, deve includere almeno 20 azioni di diversi settori. Se acquisti un ETF che replica un indice di mercato con almeno 20 componenti, stai effettivamente acquistando un portafoglio diversificato.

- L’investimento in ETF è molto efficiente in termini di tempo e costi di scambio. Non è necessario dedicare tempo alla selezione e alla negoziazione di singole azioni e non è necessario pagare commissioni su ciascuna azione sottostante.

- Gli ETF offrono anche vantaggi fiscali. Se possiedi azioni individuali, potresti essere soggetto all’imposta sulle plusvalenze quando vendi ciascuna azione. Nel caso degli ETF, sei soggetto all’imposta sulle plusvalenze solo quando vendi l’ETF.

- Infine, gli ETF ti consentono di iniziare a investire prima. Investire in fondi comuni di investimento richiede una certa conoscenza e investire in azioni individuali richiede ancora più conoscenza. È richiesta pochissima conoscenza per iniziare a investire in ETF che replicano gli indici di mercato.

Contro degli investimenti in ETF:

- La maggior parte degli ETF genererà solo il rendimento di mercato e non genererà rendimenti aggiuntivi.

- Le commissioni sono pagabili quando si acquista un ETF, a differenza dei fondi comuni di investimento a vuoto che non addebitano commissioni.

- Gli ETFS specializzati come i fondi con leva, inversi, settoriali e di settore presentano tutti rischi unici.

ETF vs azioni

Gli ETF sono quotati in borsa proprio come gli altri titoli e vengono scambiati proprio come gli altri titoli. Allora, qual è la differenza tra i due?

Le azioni tradizionali rappresentano la proprietà condivisa in un’azienda. Il valore delle azioni rappresenta il valore delle attività dell’azienda e / o dei suoi profitti futuri. Gli ETF danno ai loro possessori la proprietà condivisa di un paniere di titoli. Il valore del fondo riflette il prezzo al quale vengono scambiati questi titoli. Il prezzo al quale viene negoziato un ETF è determinato dalla domanda e dall’offerta, ma di solito è vicino al valore patrimoniale netto delle partecipazioni sottostanti.

ETF vs fondi comuni di investimento

ETF e fondi comuni di investimento sono entrambi prodotti che consentono agli investitori di investire in un portafoglio di titoli con una sola transazione. Esistono tuttavia molte differenze. Le differenze più notevoli sono le seguenti:

- Nella maggior parte dei casi gli ETF seguono passivamente un indice, mentre un gestore di fondi gestisce attivamente un fondo comune. Tuttavia, alcuni ETF sono gestiti attivamente, mentre alcuni fondi comuni di investimento sono fondi indicizzati gestiti passivamente.

- I fondi comuni di investimento addebitano commissioni di gestione più elevate in quanto sono più costosi da gestire. I fondi comuni di investimento richiedono team più ampi di gestori di fondi e analisti rispetto agli ETF.

- Quando si investe in un fondo comune di investimento, si investe a un prezzo pari al NAV (valore patrimoniale netto) del fondo. Quando si acquista un ETF, il prezzo è determinato dal mercato, anche se in pratica il prezzo sarà solitamente vicino al NAV.

Come funzionano gli ETF

Gli ETF sono creati e gestiti da due tipi di società, l’Emittente ETF e i Partecipanti Autorizzati.

Emittenti di ETF ben noti includono iShares, Vanguard, State Street e Invesco. Queste sono le società responsabili del lancio, della sottoscrizione e del marketing degli ETF. Prima che un fondo venga lanciato, l’emittente sceglie un indice esistente o crea un nuovo indice di cui replicare il fondo. Viene quindi creata e finanziata un’entità legale per detenere i titoli.

I Partecipanti Autorizzati (AP) sono banche o broker responsabili della gestione quotidiana del fondo. Ciò significa che sono autorizzati a creare o rimborsare azioni e ad agire come market maker per le azioni ETF. Gli AP citano un prezzo bid e offer, al di sopra e al di sotto del NAV del fondo per garantire che ci sia sempre liquidità per gli investitori.

Quando la domanda aumenta, l’AP creerà nuove azioni ETF e acquisterà i titoli corrispondenti che saranno detenuti dal trust. Allo stesso modo, quando c’è troppa offerta, l’AP cancella le azioni e vende i titoli corrispondenti. In caso di variazione dell’indice, l’emittente istruirà un AP ad acquistare o vendere titoli per garantire che il fondo rispecchi l’indice.

Le commissioni di gestione vengono detratte dal NAV di un ETF su base giornaliera. Poiché la commissione di gestione annuale è ripartita su un intero anno, gli aggiustamenti giornalieri sono molto piccoli e appena notati. I dividendi e gli altri proventi vengono distribuiti a intervalli mensili o trimestrali.

Strategie di investimento dell’ETF

Esistono diversi modi per investire negli ETF. Uno dei più semplici per gli investitori a lungo termine è la media del costo del dollaro (DCA). In questo caso, puoi semplicemente investire un importo fisso a intervalli regolari.

Se prevedi di costruire un portafoglio di ETF, potresti decidere di utilizzare una strategia di asset allocation strategica. In questo caso decideresti la percentuale del tuo portafoglio che desideri detenere in ciascun ETF o in ciascuna classe di attività. Quindi effettui investimenti successivi nei fondi che sono al di sotto del loro peso target, portando così il portafoglio in linea con l’allocazione target nel tempo. È inoltre possibile ribilanciare il portafoglio a intervalli regolari per mantenere l’allocazione in linea con l’allocazione target.

Un approccio leggermente più attivo è l’asset allocation tattica. In questo caso, la ponderazione di ciascun fondo o classe di attività può essere modificata al variare delle condizioni di mercato.

La strategia core / satellite combina ETF con singoli titoli. In questo caso, una partecipazione principale di ETF è combinata con un portafoglio più piccolo di singole azioni. Questo approccio mira a generare una certa sovraperformance attraverso la selezione dei titoli, ottenendo al contempo il rendimento di mercato dagli ETF.

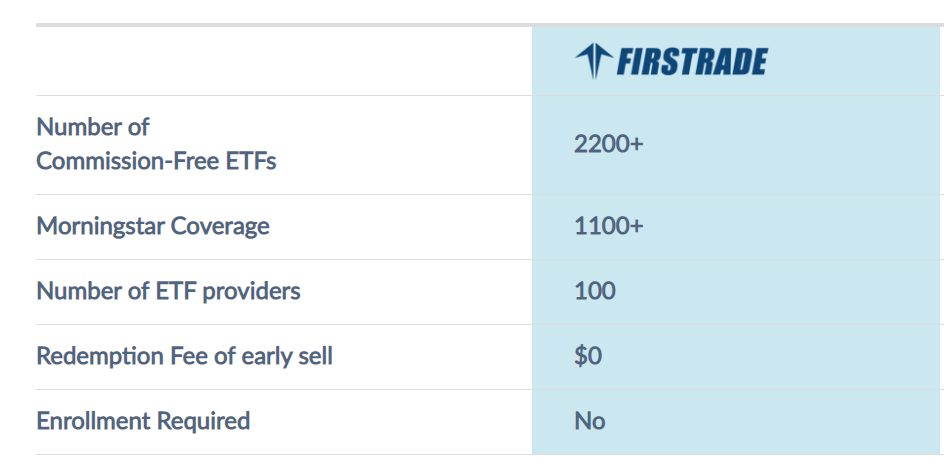

Broker ETF consigliato

Conclusione

I fondi negoziati in borsa sono i prodotti di investimento più economici ed efficienti che ti consentono di ottenere lo stesso rendimento degli indici di mercato più ampi. Possono anche essere utilizzati per costruire un portafoglio con un’esposizione diversificata a classi di attività, settori, settori e temi di investimento specifici. Forse la cosa più importante è che sono un mezzo per iniziare a investire con pochissimo capitale o conoscenza.