ETH可能会面临传入的波动性,该如何发挥呢?

概述 在比特币第三次减半之后不久,加密货币市场就表现得举棋不定。但是,初步迹象表明,人们可能会开始在情绪上发生重大转变。 ETH 市场。可能是象征着那个专业的象征 ETH 投资者可能已经开始为第二大加密货币的下一个重大举措做准备。有趣的是,市场已经看到了关于长期未完成交易的越来越多的讨论 ETH 2.0升级,这可能是比特币减半后今年的下一个重大事件。此升级如何影响 ETH 价格和整个市场?哪种交易工具最适合于此活动的早期设置? 以太坊2.0:比特币减半后加密货币的下一件大事? 比特币的减半在本周已成功实现,减半的炒作终于结束了。减半后不难看出市场的观望情绪。 比特币 一直在横盘整理,主要的山寨币几乎一样。尽管投资者仍在寻找市场的下一个焦点, ETH 可能会引起更多关注,因为尽管经历了多次延迟,第二大加密货币将设置为进行重大升级. 以太坊 2.0协议升级会将原来的工作量证明机制更改为权益证明,这可能会鼓励 ETH 持有者积累更多 ETH. 那是因为,如果一个人在网络中拥有更多的股份,那么他必须具有更多的验证交易的能力。尽管2.0升级项目经历了多次 延误, 尽管时机尚不明朗,但我们可能离正式发布并不远。 Vitalik Buterin,联合创始人 以太坊, 告诉Coindesk,“ 以太坊 2.0已经投入使用,实施的第一阶段已经开始。”虽然有些市场 报告 说,发射可能在七月。但是,Buterin 澄清的 该发射计划于2020年底进行,但未提供具体日期. 条件可能会加剧波动 矿工和鲸鱼的早期迹象可能表明 ETH 未来的价格。图1显示矿工已经开始积累 ETH 再一次是在5月10日的抛售之后.

图1:ETH价格(绿色)vs.矿工余额(棕色)

![以太坊(ETH)[2020年5月14日,10.13.07]](/images/upload-1374.png) 资料来源:Santiment矿工余额的减少通常被认为是价格的早期迹象,价格可能会在短期内达到峰值。相反,当矿工的余额开始增加或上升时,价格可能会在近期触底。值得注意的是,这种积累趋势甚至可以得到确认,可能是中长期趋势,并且难以确定反映价格的积累时间。这就是为什么我们需要更多的证据来支持我们的假设,并且 ETH 非交易所最高持有人的数量可能会提供另一个线索.

资料来源:Santiment矿工余额的减少通常被认为是价格的早期迹象,价格可能会在短期内达到峰值。相反,当矿工的余额开始增加或上升时,价格可能会在近期触底。值得注意的是,这种积累趋势甚至可以得到确认,可能是中长期趋势,并且难以确定反映价格的积累时间。这就是为什么我们需要更多的证据来支持我们的假设,并且 ETH 非交易所最高持有人的数量可能会提供另一个线索.

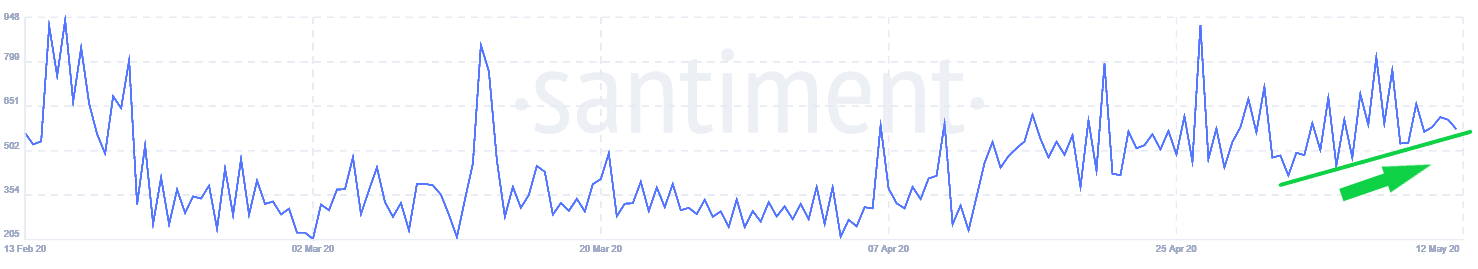

图2:ETH价格(绿色)与非交易所最高持有人数量(棕色)

![以太坊(ETH)[2020年5月14日,10.14.39]](/images/upload-1376.png) 资料来源:Santiment似乎鲸鱼一直在保持它们的生长。 ETH 自4月8日以来的持仓量处于相对较高的水平。5月10日的抛售并没有降低他们的信心,这可能是鲸鱼一直预期波动性的另一个迹象。 ETH 价格可能很快会上升,也许会有上升的趋势。此外,社交量水平可以让我们全面了解热度 ETH 或者 ETH 加密社区中的2.0。图3显示了“ETH“ 或者 ”ETH 2.0”在Telegram和Reddit上. ETH 自五月初以来一直处于上升趋势.

资料来源:Santiment似乎鲸鱼一直在保持它们的生长。 ETH 自4月8日以来的持仓量处于相对较高的水平。5月10日的抛售并没有降低他们的信心,这可能是鲸鱼一直预期波动性的另一个迹象。 ETH 价格可能很快会上升,也许会有上升的趋势。此外,社交量水平可以让我们全面了解热度 ETH 或者 ETH 加密社区中的2.0。图3显示了“ETH“ 或者 ”ETH 2.0”在Telegram和Reddit上. ETH 自五月初以来一直处于上升趋势.

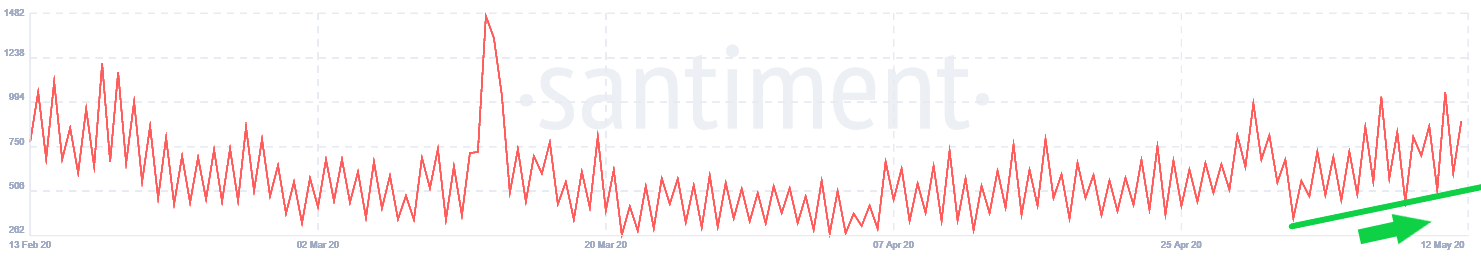

图3:电报(蓝色)和Reddit(红色)上“ ETH”或“ ETH2.0”的社交量

资料来源:Santiment虽然具有较高社交量的数字资产的价格影响仍然值得商,,但我们可以确定的一件事是, ETH 或者 ETH 2.0 在加密社区之间产生了更多的噪音,并且通常会导致给定资产价格的波动。这可能是交易员和投资者希望密切关注的事情. 优先选择ETH期货 交易者和投资者如何捕捉和利用潜在的动向 ETH 价格,这就是一百万美元的问题。但是,选择正确的工具进行交易可能比许多交易者和投资者认为的更为关键。使用正确的工具,市场参与者可能能够最大程度地发挥潜在作用,同时最大程度地降低风险。在这个 ETH 在这种情况下,我们知道2.0升级最终会到来;无论是7月还是年终,这都是时间的问题。这就是为什么像 期货 具有 没有时间衰减 和 固定交易成本 可能是更好的武器选择.

资料来源:Santiment虽然具有较高社交量的数字资产的价格影响仍然值得商,,但我们可以确定的一件事是, ETH 或者 ETH 2.0 在加密社区之间产生了更多的噪音,并且通常会导致给定资产价格的波动。这可能是交易员和投资者希望密切关注的事情. 优先选择ETH期货 交易者和投资者如何捕捉和利用潜在的动向 ETH 价格,这就是一百万美元的问题。但是,选择正确的工具进行交易可能比许多交易者和投资者认为的更为关键。使用正确的工具,市场参与者可能能够最大程度地发挥潜在作用,同时最大程度地降低风险。在这个 ETH 在这种情况下,我们知道2.0升级最终会到来;无论是7月还是年终,这都是时间的问题。这就是为什么像 期货 具有 没有时间衰减 和 固定交易成本 可能是更好的武器选择.

- 没有时间衰减 –定价期权的基本要素之一是时间价值,期权合同的价值会随着时间的推移而下降。如果投资者希望在不知道特定事件发生的时间的情况下(例如ETH 2.0升级案例)赶上底层证券价格的即将到来的波动性上升,则期货具有期权的优势,因为期货没有时间衰减.

- 固定交易成本 –以主要加密货币为基础的期货合约的保证金成本通常是固定的,这意味着交易者在首次进行交易时会知道他们需要多少初始保证金。例如,初始保证金为 ETHUSD OKEx的期货合约可能低至2%,维持保证金比率为1%。相反,在某些情况下,如果标的资产变得更加动荡,期权的溢价可能会波动,期权购买者可能需要承担更高的期权溢价。.

- 简化定价 –期权合约的定价有时可能会很复杂,并且交易者和投资者可能还有更多变量难以控制和理解。除了我们前面提到的时间衰减因素之外,隐含波动率可能是期权交易者不能忽略的另一个问题,但同时很难控制。 IV被认为是衡量市场对潜在价格可能变动的预测的指标。当涉及期权定价时,它已成为关键要素。但是,IV也是最难理解和预测的部分。在期货交易中,没有这样的因素.

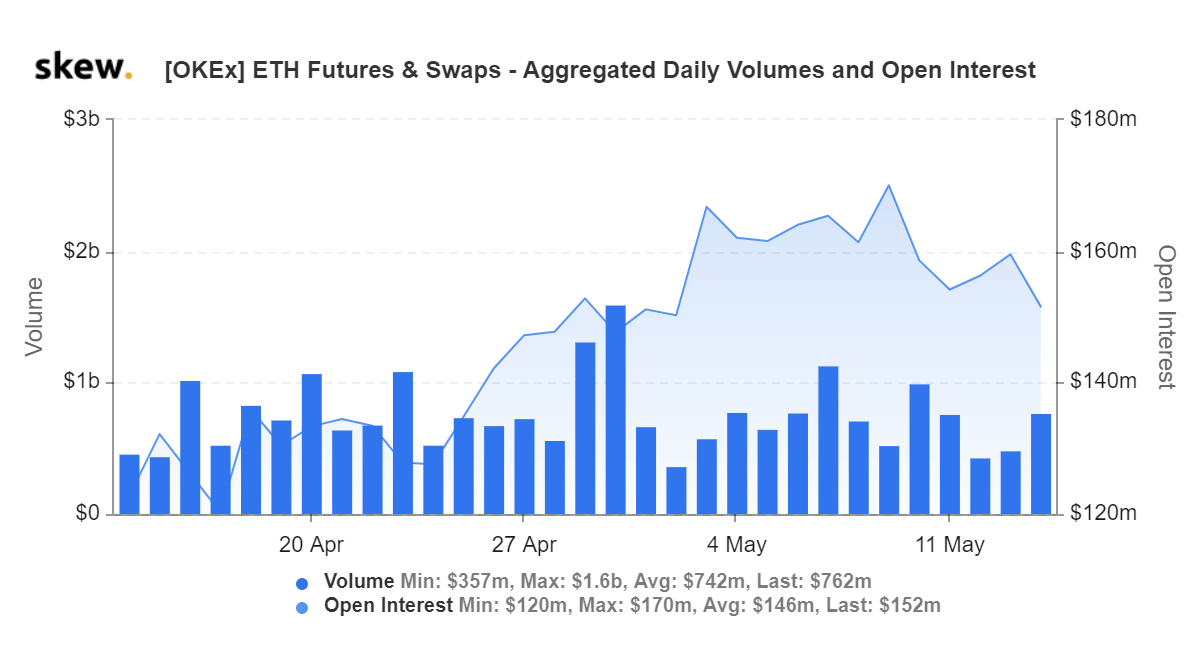

长期还是长期的?为什么不同时? 我们已将期货确定为推测潜力的理想工具 ETH 价格波动增加。不过,选择合适的男高音可能是另一个问题。目前,市场提供了各种各样的 ETH 投资者可以选择不同期限的期货合约,范围从每周,每两周,每季度,每季度到永久。那么,该选择哪一个呢?如果投资者认为ETH的价格波动性可能会在未来增加,并且他们想尽早采取行动以采取潜在的事件驱动型价格行动,那么期限较长的期货合约(例如OKEx的合约) ETHUSD 双季度期货可能是选择之一。另外,他们可能想考虑 点差交易策略. 点差交易策略涉及一个期货合约的买入和另一期货合约的卖出。这种策略可以帮助投资者从意料之外的变化中获利,并且其风险也可以比完全期货低。在这种情况下,购买 ETHUSD 永久掉期和每季度出售 ETHUSD 期货可能是另一种解决方案.

图4:ETH期货 & 交换总日交易量和未平仓头寸

资料来源:歪斜 结论 在比特币减半之后,市场参与者似乎仍在寻找下一个焦点,而ETH 2.0升级很容易成为加密领域的下一个焦点。但是,由于时间安排未知且有多个延迟历史记录,因此对于投资者和交易者来说,利用此类事件可能会充满挑战。这就是为什么诸如期货和掉期合约之类的衍生品可以通过采用正确的策略来帮助投资者抓住这些机会并降低风险的原因。投资者应根据自己的风险状况来制定策略。作者:OKEx的Cyrus Ip研究分析师

资料来源:歪斜 结论 在比特币减半之后,市场参与者似乎仍在寻找下一个焦点,而ETH 2.0升级很容易成为加密领域的下一个焦点。但是,由于时间安排未知且有多个延迟历史记录,因此对于投资者和交易者来说,利用此类事件可能会充满挑战。这就是为什么诸如期货和掉期合约之类的衍生品可以通过采用正确的策略来帮助投资者抓住这些机会并降低风险的原因。投资者应根据自己的风险状况来制定策略。作者:OKEx的Cyrus Ip研究分析师