Proteggi il tuo portafoglio Bitcoin

I tori di Bitcoin hanno attraversato un periodo difficile poiché la principale criptovaluta ha seguito un percorso ribassista da quando ha raggiunto il massimo dell’anno di $ 13.900 a fine giugno. Mentre la correzione del prezzo continua, i trader hanno chiesto come coprire le loro posizioni lunghe in BTC. Grazie al boom dei mercati dei derivati delle criptovalute, i partecipanti possono ora trarre vantaggio dai sempre più popolari prodotti di swap e contratti futures perpetui per avere un migliore controllo della loro esposizione al rischio.

BTC ribassista a breve termine

Nonostante il caso rialzista a lungo termine sia ancora forte, una persistenza di ribasso a breve termine è vista qui su un grafico giornaliero BTC / USDT. Alla fine di giugno, la coppia è stata scambiata sopra il livello di $ 13.900 per la prima volta in più di un anno, tuttavia, la coppia non è riuscita a rompere quel livello a metà luglio, e questa è diventata una resistenza. Si è formato un pattern double top seguito da una tendenza al ribasso. Di recente, la coppia non è riuscita a rimanere al di sopra della doppia scollatura superiore a circa $ 10.400. Inoltre, l’RSI giornaliero ancora inferiore a 50 e il MACD giornaliero sono rimasti in zona ribassista.

Derivati e gestione del rischio

Alla luce della recente correzione dei prezzi in BTC, la gestione del rischio utilizzando derivati bitcoin è ormai un argomento che forse tutti vogliono rivisitare. Se fossi un investitore nel mercato finanziario tradizionale, non sarai estraneo al trading di derivati.

Nel libro di testo, un derivato è un titolo finanziario con un valore determinato dalla sua attività sottostante. È un contratto che coinvolge due o più parti e le attività sottostanti potrebbero essere azioni, obbligazioni, materie prime, valute, tassi di interesse o indici di mercato.

Cosa rende il derivato uno strumento così popolare? Perché può essere utilizzato per coprire una posizione, speculare sul movimento direzionale dell’asset sottostante o dare leva alle partecipazioni. È anche uno strumento versatile quando si tratta di gestione del rischio. Molte istituzioni finanziarie negoziano costantemente derivati come swap e forward, nell’ambito delle loro strategie di diversificazione del rischio.

Derivati in Crypto

I mercati dei derivati crittografici sono relativamente nuovi e piccoli rispetto a quelli tradizionali, ma ciò non lo rende meno redditizio. Come i futures su azioni o gli swap su tassi di interesse, i derivati BTC offrono riparo dalla volatilità e dalle fluttuazioni dei mercati delle criptovalute. Può anche fungere da strumento di copertura per compensare potenziali perdite. Inoltre, i trader possono utilizzare derivati per speculare sui prezzi delle criptovalute con leva, massimizzando i potenziali profitti. Esistono tre tipi principali di derivati nel mondo delle criptovalute. (1). Swap perpetui; (2). Contratti futures; e (3). Opzioni

Copertura

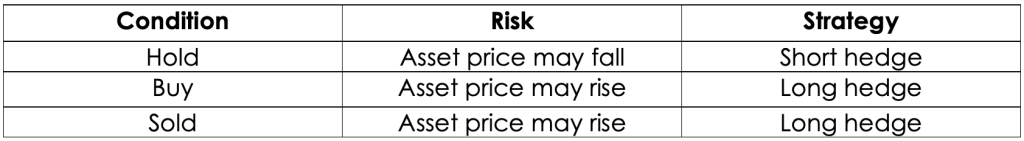

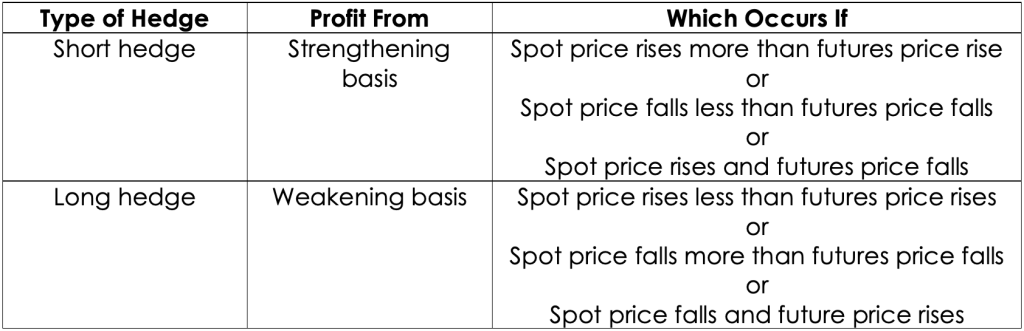

Sebbene il crescente rischio di ribasso di BTC possa eventualmente creare un’opportunità di acquisto per i tori di BTC in futuro, tuttavia, il sentimento negativo di BTC si è accumulato e, per la gestione del rischio, si consiglia agli investitori di rivedere le sue strategie di copertura e arbitraggio. La copertura implica l’uso di più di una scommessa simultanea in direzioni opposte nel tentativo di limitare il rischio di gravi perdite sugli investimenti. Innanzitutto, esaminiamo le differenze tra le strategie di copertura.

Prendiamo i contratti futures come esempio di copertura.

Ci sono ancora altri fattori che influenzeranno la strategia di copertura complessiva, come la data di scadenza, la decisione di essere lunghi o corti e il numero di contratti.

Protezione delle posizioni lunghe

Lo swap perpetuo è un altro strumento strutturato su cui gli investitori possono fare leva. Supponiamo che un bitcoin venga scambiato a $ 9.500 nel mercato spot e che uno swap perpetuo BTC venga scambiato a $ 9.600. Un investitore potrebbe acquistare un bitcoin nel mercato spot con $ 9.500 e aprire una posizione corta dello stesso valore ($ 9.500) nel mercato perpetuo allo stesso tempo.

- Quando i prezzi di BTC salgono, gli investitori potrebbero trarre profitto dal mercato spot.

- Quando i prezzi di BTC scendono, gli investitori potrebbero chiudere la posizione corta del perpetual swap e trarne profitto, compensare la perdita nel mercato spot.

Tuttavia, i trader dovrebbero anche considerare i fattori di finanziamento e regolamento se detenere lo swap per un periodo prolungato fa parte della loro strategia.

Opportunità di arbitraggio

L’arbitraggio è la pratica di scambiare una differenza di prezzo tra più di un mercato per lo stesso bene nel tentativo di trarre profitto dallo squilibrio, comporta sia un acquisto che una vendita in un periodo molto breve. Supponiamo lo stesso scenario in cui un bitcoin viene scambiato a $ 9.500 nel mercato spot e uno swap perpetuo BTC è a $ 9.600. Un investitore acquista un bitcoin nel mercato spot con $ 9.500 e allo stesso tempo apre una posizione short dello stesso valore ($ 9.600) nel mercato perpetuo.

- Gli investitori possono trarre profitto se lo spread tra i due si riduce.

- Se lo spread viene ampliato, la P non realizzata&La L dello swap diventa negativa. In questa situazione, gli investitori possono attendere il pagamento dovuto. Il prezzo mark dello swap di solito calcolato in base al prezzo spot, quindi il prezzo mark sarebbe molto vicino allo spot e il profitto sarebbe di circa $ 9.600 – $ 9.500 = $ 100

- Quando il prezzo spot è superiore al prezzo swap, il profitto totale supera i $ 100.

Conclusione

La copertura non è il perseguimento di operazioni prive di rischio. Invece, è un tentativo di ridurre i rischi noti durante il trading. È una strategia importante nei mercati finanziari tradizionali e nella gestione aziendale e i trader di criptovalute possono adottare le pratiche ampiamente utilizzate nel trading di azioni, FX e materie prime. Proprio come qualsiasi altra operazione di rischio / rendimento, la copertura si traduce in rendimenti inferiori per la parte coinvolta, ma può offrire una protezione significativa contro il rischio di ribasso.