“Priced In”: un’analisi dei movimenti dei prezzi di Bitcoin che portano al terzo dimezzamento

Mentre la rete Bitcoin (BTC) ha elaborato il suo 630.000 ° blocco intorno alle 19:23 UTC dell’11 maggio, i minatori hanno visto i loro premi di blocco dimezzati – da 12,5 bitcoin a 6,25 – in un evento ampiamente celebrato, popolarmente noto come “l’halving”.

Questo fenomeno di autoregolamentazione, integrato nel codice di Bitcoin, è una parte significativa e fondamentale del design della criptovaluta. Il regolare dimezzamento della ricompensa del blocco riduce il tasso di emissione di nuovi Bitcoin nel tempo e, in teoria, incoraggia l’apprezzamento dei prezzi, a condizione che la domanda di BTC rimanga la stessa o aumenti.

Il terzo dimezzamento in assoluto di Bitcoin la scorsa settimana è stato ampiamente anticipato ed è stato visto come un driver principale del prezzo di Bitcoin crescita e un probabile precursore di nuovi massimi ancora più alti che portano al giorno dell’halving.

Tuttavia, l’hype intorno al dimezzamento ha finito per non essere in grado di spingere BTC sopra $ 10.000 e il prezzo ha iniziato a scendere circa tre giorni prima dell’evento – BTC a $ 10.500 a febbraio è rimasto il prezzo più alto da inizio anno..

Questa azione sui prezzi, che Bitcoin detrattore attribuire alla speculazione, merita di considerare se il mercato aveva già preso in considerazione l’hype del dimezzamento nel prezzo di BTC in una fase molto precedente.

Gli analisti di OKEx Insights esaminano il movimento dei prezzi di Bitcoin che ha portato al terzo dimezzamento alla luce dei precedenti eventi di dimezzamento, dinamiche di mercato e sentiment generale del settore per valutare se e quando il dimezzamento fosse stato “prezzato”.

Contents

- 1 Cosa significa “prezzo in”?

- 2 Rivedere le aspettative sul terzo dimezzamento di Bitcoin

- 3 Modelli nei precedenti dimezzamenti

- 4 Indicatori di mercato dei derivati fino al terzo dimezzamento

- 5 Dimezzamento e prezzo dei bitcoin: gli esperti pesano

- 5.0.1 Il mercato BTC è efficiente ma i rischi e le opportunità hanno un prezzo variabile

- 5.0.2 Il dimezzamento è sempre scontato, ma la diminuzione delle emissioni rimane rilevante

- 5.0.3 Il dimezzamento non era scontato, ma l’incidente di metà marzo ha intaccato il possibile rally

- 5.0.4 Dimezzato il prezzo in tutto

- 6 Prezzo in o no?

Cosa significa “prezzo in”?

Il termine “prezzato” deriva dal punto di vista che i prezzi di mercato di qualsiasi attività riflettono tutte le informazioni disponibili in un dato momento. Secondo il Ipotesi di mercato efficiente (EMH), il dimezzamento di Bitcoin, che è un evento programmato ed è stato di dominio pubblico sin dall’inizio della moneta, dovrebbe essere valutato fin dal primo giorno.

Tuttavia, dato che la criptovaluta è una classe di attività relativamente nascente, a parte la chiarezza normativa, c’è una mancanza di consenso su un modello di valutazione condiviso per risorse digitali come Bitcoin. Questi divari si traducono in significative fluttuazioni dei prezzi e cambiamenti di slancio in risposta a shock informativi e sviluppi fondamentali.

Rivedere le aspettative sul terzo dimezzamento di Bitcoin

L’hype attorno al terzo dimezzamento di Bitcoin è in corso da circa un anno e gli operatori di mercato stavano calcolando i rendimenti sulla base di eventi di dimezzamento precedenti.

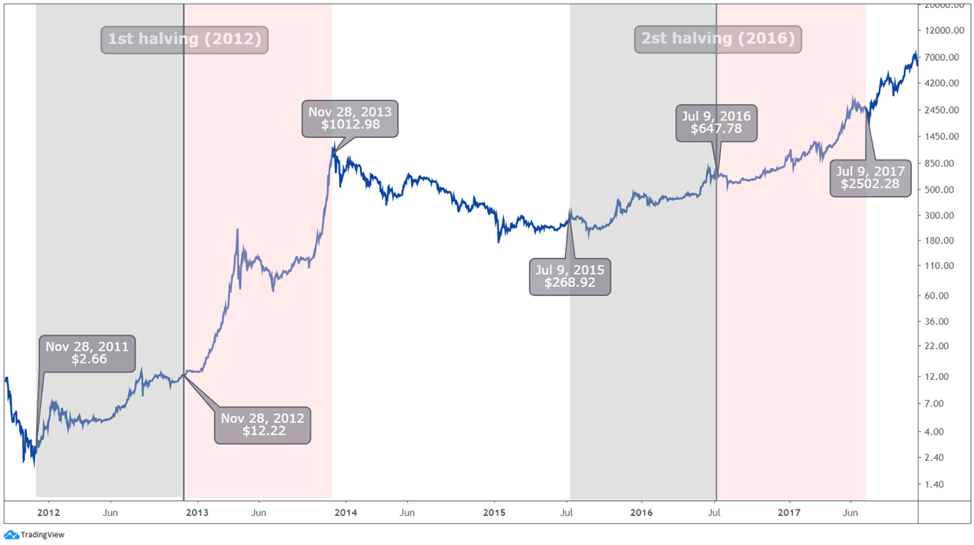

Come mostra il grafico sottostante, il primo dimezzamento ha visto aumentare il prezzo del Bitcoin da $ 2,66 a $ 12,22 (+359 percento) nei 12 mesi precedenti l’evento, mentre il secondo dimezzamento ha visto passare da $ 268,92 a $ 647,78 (+141 percento) nello stesso periodo.

Alla luce di questa performance passata, il mercato ha formato un consenso in vista del terzo dimezzamento, aspettandosi che il prezzo aumenti in modo simile nei 12 mesi precedenti l’evento.

Incrementi dei prezzi di BTC intorno al primo e al secondo dimezzamento. Fonte: TradingView

Incrementi dei prezzi di BTC intorno al primo e al secondo dimezzamento. Fonte: TradingView

Un anno fa, quando il prezzo di Bitcoin era di circa $ 7.200, i partecipanti al mercato, come il gestore del fondo Brian Kelly, si stavano entusiasmando.

"Non lo venderemo. In genere si ha un rally di un anno in [un bitcoin halvening] e un anno fuori “, ha detto Brian Kelly CNBC il 21 maggio 2019.

Inoltre, Litecoin (LTC), che ha avuto il suo evento di dimezzamento lo scorso anno, il 5 agosto 2019, ha fornito al mercato un altro esempio incoraggiante poiché il suo prezzo è salito di oltre il 560% tra dicembre 2018 e giugno 2019, solo per correggere marginalmente e pubblicare un ritorno del 377 per cento il giorno dimezzato.

Infine, anche i leader del settore e le parti interessate hanno mantenuto previsioni rialziste prima del terzo dimezzamento. Ad esempio, entro la fine del 2019, gli strateghi di BlockVC predetto “Bitcoin sfiderà $ 13.000- $ 14.000 prima di dimezzarsi a maggio”, mentre anche il famoso venture capitalist Mike Novogratz disse a febbraio 2020 che Bitcoin potrebbe ripetere il test del suo massimo storico di $ 20.000 prima del dimezzamento.

Quindi, Bitcoin ha superato il suo massimo di metà 2019 di $ 13.000 prima che il terzo dimezzamento fosse l’aspettativa prevalente del mercato.

Modelli nei precedenti dimezzamenti

L’esempio di Litecoin di prima può essere riconsiderato per evidenziare come il prezzo fosse sceso dal suo massimo del 22 giugno di $ 147 a circa $ 107 entro il 5 agosto 2019, quando era previsto il dimezzamento..

Grafico 1D del prezzo LTC giugno-settembre 2019. Fonte: TradingView

Grafico 1D del prezzo LTC giugno-settembre 2019. Fonte: TradingView

Lo stesso modello può essere osservato guardando indietro ai due precedenti halving di Bitcoin. In entrambi gli eventi si assiste ad un drammatico ritracciamento entro i cento giorni prima del dimezzamento, dopodiché il prezzo si riprende a massimi inferiori, non superando il picco precedente.

Prezzo Bitcoin, 100 giorni prima del dimezzamento. Fonte: TradingView

Prezzo Bitcoin, 100 giorni prima del dimezzamento. Fonte: TradingView

Come mostra il grafico sopra, Bitcoin si è apprezzato del 53 percento da $ 8,1 a $ 12,41 nei cento giorni prima del suo primo giorno di dimezzamento il 28 novembre 2012. Ma il prezzo pre-dimezzamento aveva già raggiunto il picco di $ 12,89 il 3 ottobre, 56 giorni prima del evento.

Per il secondo dimezzamento, il 9 luglio 2016, Bitcoin veniva scambiato intorno a $ 660, rappresentando un guadagno di circa il 60 percento negli ultimi cento giorni. Ma il prezzo aveva già raggiunto il picco di circa $ 780 a metà giugno, 21 giorni prima dell’evento.

Seguendo questo modello storico, anche se l’epidemia di coronavirus non era nella foto, era improbabile che Bitcoin completasse il dimezzamento l’11 maggio a un prezzo superiore al picco di $ 10.500 del 13 febbraio..

Indicatori di mercato dei derivati fino al terzo dimezzamento

Poiché il programma di dimezzamento è un’informazione pubblica, teoricamente disponibile a tutti i partecipanti al mercato, il mercato dei derivati Bitcoin può fornire una buona indicazione delle aspettative future.

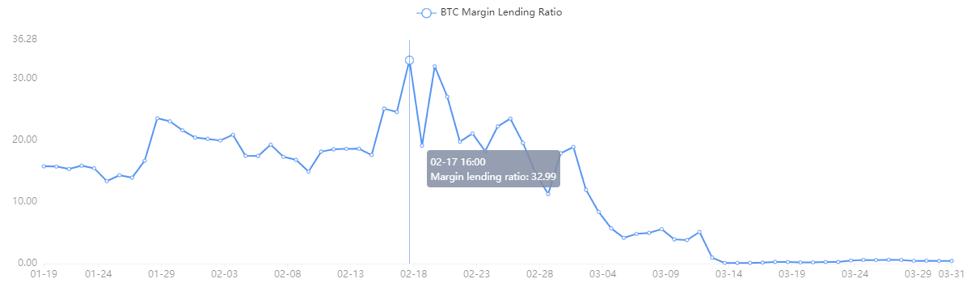

In primo luogo, il BTC Margin Lending Ratio – un indicatore che aiuta i trader a giudicare il sentimento del mercato – è salito sopra i 30 a metà febbraio con una mossa senza precedenti.

Il rapporto di prestito a margine confronta gli utenti che prendono in prestito USDT con quelli che prendono in prestito BTC. All’aumentare del prestito USDT, il rapporto sale. Coloro che prendono in prestito USDT spesso mirano ad acquistare Bitcoin.

Rapporto di prestito con margine BTC. Fonte: OKEx

Rapporto di prestito con margine BTC. Fonte: OKEx

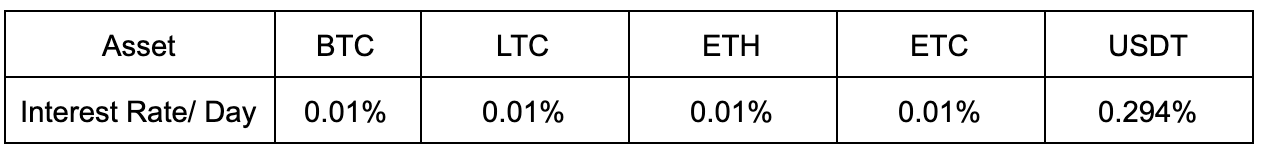

Questo slancio aveva anche spinto in modo significativo al rialzo il tasso di prestito USDT, che si attestava allo 0,294% al giorno (107% all’anno) l’11 febbraio. All’inizio degli scambi esaurendo dei prestiti USDT, i trader di paesi senza accesso a fiat onramp hanno dovuto affrontare limiti di finanziamento, rendendo più difficile per il prezzo continuare ad apprezzarsi.

Tasso di interesse dei prestiti per attività, all’11 febbraio. Fonte: OKEx

Tasso di interesse dei prestiti per attività, all’11 febbraio. Fonte: OKEx

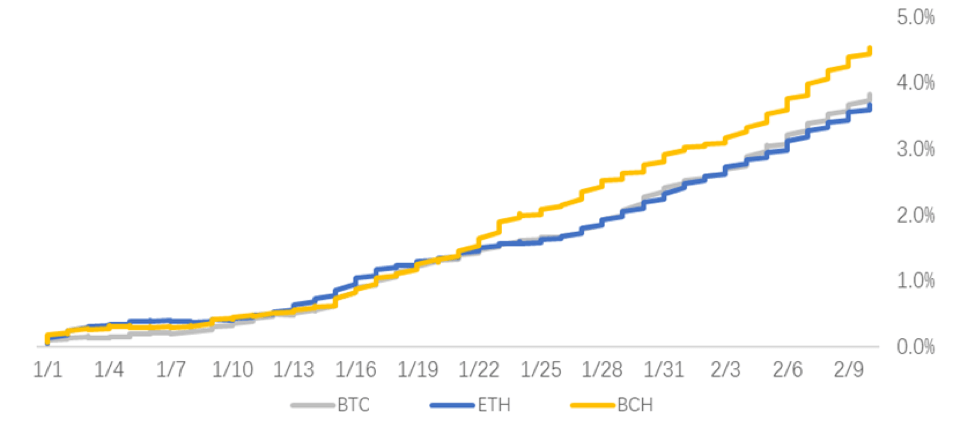

In secondo luogo, dopo un forte rally nel gennaio 2020, anche i tassi di finanziamento negli swap perpetui erano stati spinti al rialzo. Il tasso di finanziamento dello swap perpetuo accumulato per BTC, Ether (ETH) e Bitcoin Cash (BCH) dal 1 gennaio al 10 febbraio è stato rispettivamente del 3,824, 3,667 e 4,539%.

Questi tassi elevati significavano che il costo opportunità di detenere posizioni lunghe con leva finanziaria era molto alto e il rendimento potenziale non valeva il rischio a metà febbraio.

1 gennaio-10 febbraio Tasso di finanziamento swap accumulato da OKEx – BTC / ETH / BCH

1 gennaio-10 febbraio Tasso di finanziamento swap accumulato da OKEx – BTC / ETH / BCH

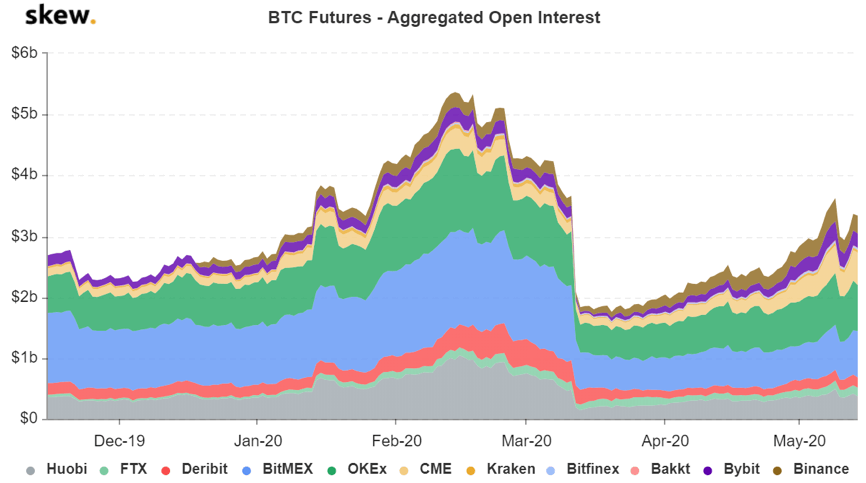

In terzo luogo, secondo i dati di Storto, L’Interesse Aperto Aggregato (OI) era salito sopra i 5 miliardi di dollari a metà febbraio, il suo livello più alto nella storia, quando Bitcoin veniva scambiato intorno ai 10.500 dollari..

L’interesse aperto si riferisce al valore dei contratti futures in essere che non sono stati ancora regolati. La metrica dell’Open Interest aggregato riassume questo valore in tutte le principali borse di futures.

Un OI massiccio indica un accumulo di rischio, soprattutto in un ambiente altamente indebitato come quello visto a febbraio. Questo accumulo di posizioni ha provocato la volatilità dei prezzi, rendendo difficile per Bitcoin sostenere la crescita dei prezzi.

Futures BTC accumulati – Interessi aperti aggregati. Fonte: Storto

Futures BTC accumulati – Interessi aperti aggregati. Fonte: Storto

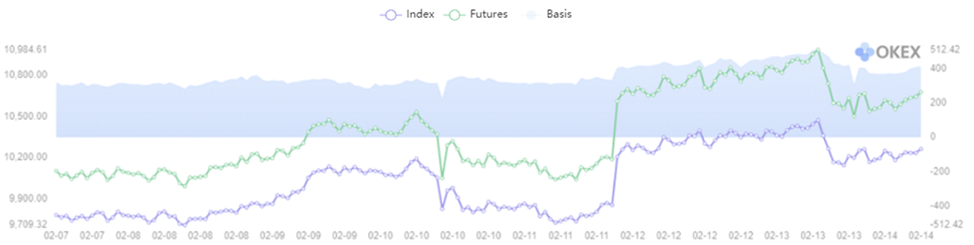

Anche altri dati sui derivati hanno raggiunto il picco in questo periodo. Il premio dei futures trimestrali di OKEx sul prezzo spot era stato di oltre $ 500 il 13 febbraio – i premi elevati hanno portato a un accumulo di scambi da parte di arbitraggisti che cercano di sfruttare la base.

Base OKEx BTC – Premio trimestrale dei futures 2/7 – 2/14. Fonte: OKEx

Base OKEx BTC – Premio trimestrale dei futures 2/7 – 2/14. Fonte: OKEx

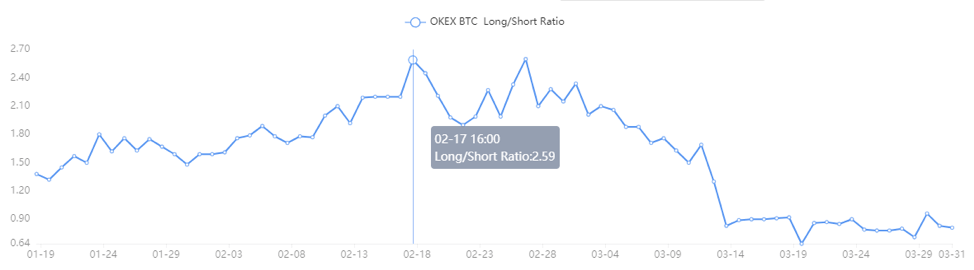

Anche il rapporto Long / Short su OKEx ha raggiunto lo sbalorditivo 2,7 a metà febbraio. In genere, quando questo rapporto è superiore a 2, il mercato subisce un cambiamento di slancio poiché troppi trader al dettaglio hanno scelto la stessa direzione.

Il rapporto lungo / breve confronta il numero totale di utenti che aprono posizioni lunghe con quelli che aprono posizioni corte.

Rapporto OKEx BTC lungo / corto 1 / 19-3 / 31. Fonte: OKEx

Rapporto OKEx BTC lungo / corto 1 / 19-3 / 31. Fonte: OKEx

Guardando i vari indicatori basati sui derivati, diventa chiaro che il picco di metà febbraio di Bitcoin era il massimo, o il livello “prezzato”, prima del terzo dimezzamento.

Dimezzamento e prezzo dei bitcoin: gli esperti pesano

Il mercato BTC è efficiente ma i rischi e le opportunità hanno un prezzo variabile

Il popolare analista di Bitcoin PlanB aveva ha twittato il 1 gennaio dire che il dimezzamento è stato prezzato correttamente e che i mercati sono efficienti.

Nei suoi commenti a OKEx Insights del 13 maggio, l’analista ha ribadito questa visione e ha evidenziato la necessità di concentrarsi sulle particolari opportunità e rischi affrontati dalla rete Bitcoin:

“Il mercato btc è abbastanza grande da essere ragionevolmente efficiente nella determinazione del prezzo di tutto ciò che è noto. Penso che la discussione migliore sia su quali opportunità (come s2f) e rischi (come capitolazione dei minatori e bug del software) i mercati stanno scontando. E alcuni di questi rischi scompariranno dopo il dimezzamento (il bug del software all’halving ora è scomparso e la spirale della morte presto) . “

PlanB è noto per aver applicato il modello stock-to-flow (S2F) a Bitcoin per una proiezione dei prezzi rialzista a lungo termine post-dimezzamento e ritiene che l’asset digitale principale continuerà ad apprezzarsi in valore con l’aumentare della sua scarsità.

Il dimezzamento è sempre scontato, ma la diminuzione delle emissioni rimane rilevante

Bruce Fenton, Il CEO di Chainstone Labs ha dichiarato nei commenti a OKEx Insights il 13 maggio che il dimezzamento è stato prezzato dall’inizio, come era noto. Fenton ha dichiarato a OKEx Insights:

“Tutti coloro che hanno operato sin dalle prime operazioni conoscevano queste informazioni, quindi in questo senso hanno sempre un prezzo. Quindi è il prossimo dimezzamento. [Tuttavia] l’effetto della diminuzione dell’emissione giornaliera di 900 monete può ancora continuare a influenzare l’offerta, la domanda e il prezzo per qualche tempo “.

Fenton ha fatto riferimento al calo post-dimezzamento del numero di nuovi Bitcoin emessi ogni giorno – da 1.800 (144 blocchi x 12,5 BTC) a 900 (144 blocchi x 6,25 BTC) – come un fattore da considerare per il prezzo che va avanti.

Il dimezzamento non era scontato, ma l’incidente di metà marzo ha intaccato il possibile rally

L’8 febbraio, il popolare trader di criptovalute Michaël van de Poppe, noto su Twitter come Crypto Michaël, ha twittato la sua opinione che il dimezzamento, in effetti, non era stato prezzato. Nei suoi commenti più recenti a OKEx Insights il 14 maggio, ha ammesso “era difficile affermare se il dimezzamento fosse stato prezzato entro febbraio”.

Tuttavia, ritiene che Bitcoin avrebbe potuto aumentare fino a toccare i 13.600 $ pre-dimezzamento, se non fosse stato per il crollo di metà marzo:

“In questo momento, dati i nuovi costi di mining per Bitcoin, potremmo sostenere che il dimezzamento e la valutazione di Bitcoin sono a un livello di prezzo sostenibile, che è compreso tra $ 7.500 e $ 10.000.”

Dimezzato il prezzo in tutto

Jason A. Williams, co-fondatore e partner di Morgan Creek Digital, ha condiviso un opinione impopolare a dicembre 2019, twittando che “il dimezzamento di Bitcoin a maggio 2020 non avrà alcun effetto sul prezzo. Sarà un non-evento. “

Quando OKEx Insights ha chiesto a Williams di rivedere i suoi commenti precedenti questa settimana, si è anche iscritto all’opinione che il dimezzamento fosse stato prezzato fin dall’inizio e che il mercato Bitcoin fosse efficiente. Tuttavia, ha notato che non si aspettava l’impennata post-dimezzamento che abbiamo visto questa settimana:

“Avevo previsto una possibile mossa verso il basso a causa della capitolazione dei minatori in entrata e dopo il dimezzamento, ma sembra, a questo punto, che i minatori efficienti si siano assicurati la potenza disponibile e l’hashing è aumentato.”

Prezzo in o no?

Ancora una volta, seguendo l’EMH, tutte le informazioni conosciute sono sempre valutate in mercati ampi ed efficienti e la maggior parte dei partecipanti al settore ritiene che Bitcoin rappresenti un mercato ragionevolmente efficiente.

Tuttavia, un’analisi dei movimenti storici dei prezzi indica che la principale valuta digitale ha forti reazioni a breve e medio termine agli sviluppi imminenti e agli shock informativi. Questo modello stimola le discussioni su questi sviluppi che vengono prezzati in determinati periodi di tempo.

Considerando le tendenze precedenti, gli indicatori dai mercati dei futures di BTC e l’azione dei prezzi che hanno portato al terzo dimezzamento, sembra che il rialzo dei prezzi di metà febbraio abbia rappresentato il livello al quale l’evento era stato prezzato..

Andando avanti, il prezzo di Bitcoin dovrebbe reagire positivamente alla diminuzione del tasso di emissione di nuovi bitcoin, il risultato principale del dimezzamento. Sebbene tutti i partecipanti al mercato possano avere un consenso su questa correlazione, è probabile che i livelli a cui i vari segmenti (trader, investitori, istituzioni, ecc.) La prezzano varieranno.

OKEx Insights presenta analisi di mercato, funzionalità approfondite e notizie curate dai professionisti della crittografia.