I 5 migliori punti salienti di DeFi nel 2020 – L’anno in rassegna

Il DeFi Digest di OKEx Insights esamina i principali punti salienti dello spazio della finanza decentralizzata nel 2020.

DeFi è cresciuta da semplice parola d’ordine a settore legittimo quest’anno, con progressi significativi in termini di sviluppo e adozione. Alla fine del 2020, OKEx Insights esamina i primi cinque punti salienti dello spazio della finanza decentralizzata.

Contents

Da milioni a miliardi, la DeFi diventa grande

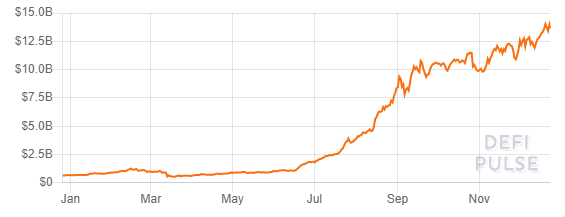

Il mercato DeFi ha assistito a un’enorme crescita durante il 2020, con TVL – il valore totale bloccato – che è passato da $ 671 milioni il 1 ° gennaio a $ 13,95 miliardi il 23 dicembre. La massiccia crescita di TVL nello spazio è stata principalmente guidata dal clamore intorno all’estrazione di liquidità e produrre agricoltura, ed è stato completato dal lancio anticipato di Ethereum 2.0 e dall’aumento di oracoli di prezzo decentralizzati.

Valore totale bloccato in USD del mercato DeFi nel 2020. Fonte: DeFi Pulse

Valore totale bloccato in USD del mercato DeFi nel 2020. Fonte: DeFi Pulse

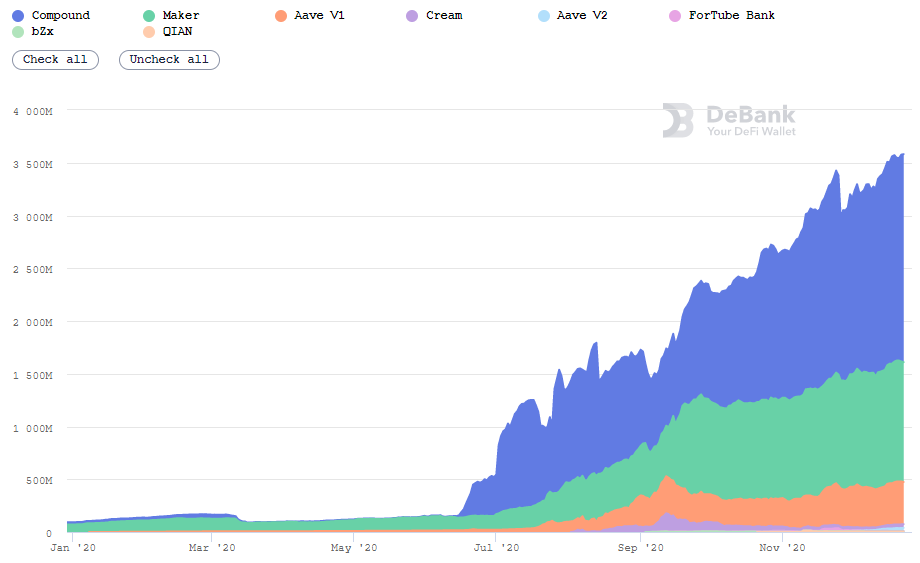

Anche il mercato dei prestiti DeFi sega massiccia crescita dei volumi di prestito, passando da $ 0,92 miliardi a $ 3,57 miliardi. Mentre Maker ha dominato il mercato dei prestiti nella prima metà del 2020, Compound ha sostituito Maker come leader nel prestito nella seconda metà, in seguito al lancio del suo token di governance, COMP. Il composto continua a dominare il mercato dei prestiti con una quota di mercato di circa il 55%, seguito da Maker (~ 30%) e Aave (~ 10%).

Volume di indebitamento totale dei protocolli di prestito DeFi nel 2020. Fonte: DeBank

Volume di indebitamento totale dei protocolli di prestito DeFi nel 2020. Fonte: DeBank

L’aumento dell’estrazione di liquidità e della DeFi produce agricoltori

I termini "estrazione di liquidità" e "resa agli agricoltori" sono state le parole d’ordine principali nella comunità DeFi nel 2020. Il mining di liquidità si riferisce all’agricoltura del rendimento fornendo liquidità a un mercato monetario in cambio di premi e commissioni.

Il mining di liquidità è stato introdotto per la prima volta da Compound, che ha consentito agli utenti di fornire liquidità al protocollo per guadagnare unità extra del suo token di governance COMP. Dopo il suo lancio, il prezzo di COMP è più che triplicato e il valore totale bloccato nel protocollo è passato da $ 90 milioni a oltre $ 600 milioni durante la prima settimana. Altri protocolli DeFi, come Balancer, SushiSwap e Uniswap, hanno seguito l’esempio per lanciare servizi di estrazione di liquidità per i propri token di governance.

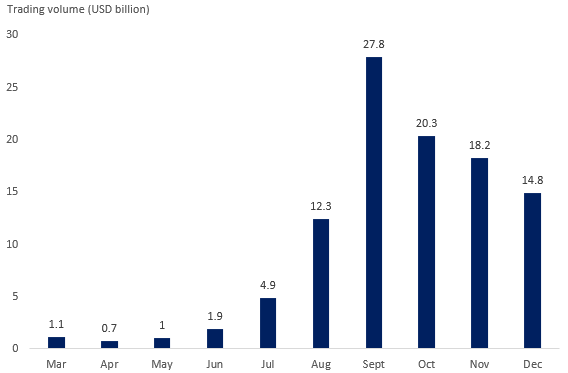

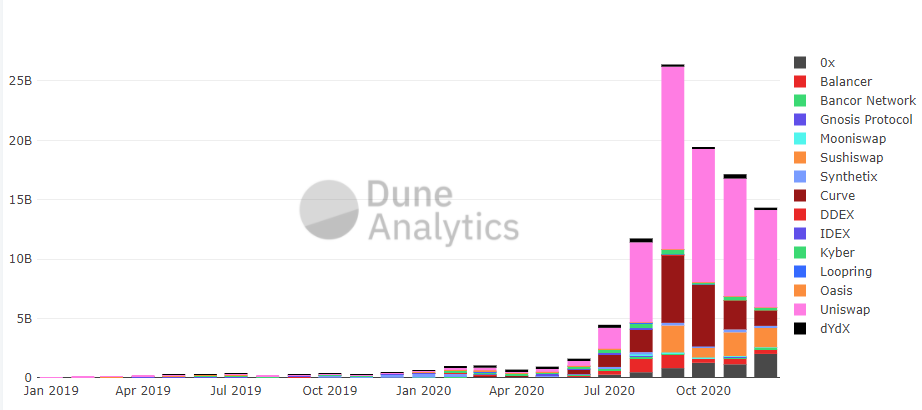

L’avvento dell’estrazione di liquidità ha portato anche all’aumento degli scambi decentralizzati. Il volume degli scambi di DEX ha iniziato la sua crescita esplosiva a giugno, trainato dall’hype di mining di liquidità generato da COMP. Il volume degli scambi di DEX ha raggiunto un massimo annuale di 27,8 miliardi di dollari dopo il lancio del token di governance di Uniswap, UNI.

Tuttavia, il clamore intorno al mining di liquidità si è raffreddato da ottobre, poiché non ci sono stati altri importanti protocolli DeFi che hanno rilasciato nuovi token di governance per il mining di liquidità. Il cooldown si vede anche nel volume di scambi in calo dei DEX nel quarto trimestre del 2020.

Il volume di scambi mensili degli scambi decentralizzati nel 2020. Fonte: Dune Analytics, OKEx Insights

Il volume di scambi mensili degli scambi decentralizzati nel 2020. Fonte: Dune Analytics, OKEx Insights

La rivalità tra Uniswap e SushiSwap

L’estrazione di liquidità ha portato i market maker automatizzati sotto i riflettori. Uno scambio basato su AMM usi un insieme di algoritmi deterministici che impostano i parametri per mettere in comune la liquidità dei trader e creare mercati automatici. Invece di utilizzare un portafoglio ordini tradizionale per gli ordini di acquisto e vendita, i fondi sia per gli acquirenti che per i venditori negli scambi basati su AMM sono immagazzinati in pool di liquidità on-chain.

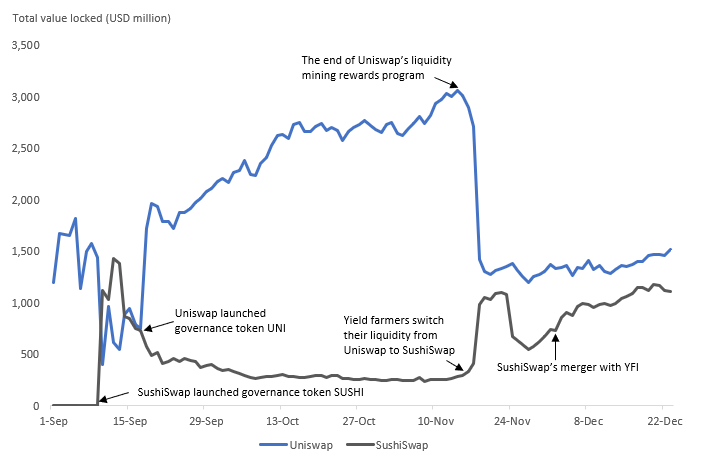

L’ascesa dei market maker automatizzati ha portato anche alla rivalità tra Uniswap e il suo clone, SushiSwap. Uniswap ha dominato la sfera DEX in termini di volume degli scambi fino alla fine di agosto, momento in cui è stato lanciato SushiSwap. Basato sulla progettazione del protocollo di Uniswap, SushiSwap mirava a fornire incentivi aggiuntivi per i coltivatori di rendimento, consentendo loro di guadagnare una parte della commissione del protocollo in token SUSHI, anche se ritirano la loro liquidità dal protocollo.

Uniswap domina il mercato dei DEX da luglio 2020. Fonte: Dune analytics

Uniswap domina il mercato dei DEX da luglio 2020. Fonte: Dune analytics

Dopo il suo lancio, il prezzo di SUSHI è salito a oltre $ 9 e il valore totale del protocollo bloccato ha superato Uniswap durante le prime due settimane. Tuttavia, SushiSwap ha attirato critiche dalla comunità quando il suo fondatore, "Chef Nomi," venduto alcune delle quote del fondo di sviluppo.

La comunità era preoccupata per l’uscita del fondatore e il prezzo di SUSHI è sceso da $ 9,5 a $ 1,13 in soli cinque giorni. Tuttavia, l’11 settembre, lo chef Nomi restituito $ 14 milioni di ETH al tesoro di SushiSwap e deciso dimettersi dal ruolo di leadership.

Uniswap ha quindi riguadagnato l’attenzione dei coltivatori di rendimento in seguito al lancio del proprio token di governance, UNI, a metà settembre. Il TVL di Uniswap è salito ancora una volta da $ 748 milioni a quasi $ 2 miliardi subito dopo il lancio di UNI, e ha anche portato a un calo significativo della liquidità di SushiSwap.

In reazione, SushiSwap ha quindi implementato diversi miglioramenti alla governance, tra cui un hard-cap della sua fornitura totale di token, e ha stabilito un periodo di blocco di sei mesi per i due terzi dei suoi premi minerari. Inoltre, SushiSwap ha implementato il modello target di Uniswap, che distribuisce lo 0,05% del volume totale degli scambi agli stakeholder di xSUSHI.

Una volta che Uniswap ha concluso il suo programma di ricompensa per l’estrazione di liquidità il 16 novembre, il suo TVL ha subito un brusco tuffo da $ 3 miliardi a $ 1,3 miliardi. Nel frattempo, SushiSwap ha fornito lo stesso identico pool di liquidità di Uniswap, ma con ricompense aumentate, il che ha portato a un aumento a breve termine nella TVL di SushiSwap, da $ 293 milioni a $ 1 miliardo.

In qualità di principali scambi decentralizzati basati su AMM, sia Uniswap che SushiSwap hanno obiettivi di sviluppo strategico diversi. A seguito delle fusioni con Pickle Finance, Cream Finance, Cover Protocol e Akropolis, yearn.finance, una sorta di robo-advisor per i protocolli di agricoltura di rendimento, ha recentemente annunciato la sua quinta fusione, con SushiSwap. Ora SushiSwap farà leva sulla sua esperienza per aiutare yearn.finance a lanciare il suo prossimo progetto, Derisswap, che combinerebbe swap, opzioni e prestiti in un’unica piattaforma. Nel frattempo, Uniswap ha lanciato uno strumento di governance, Sybil, per scoprire i delegati, e rimane il bruciatore a gas principale sulla rete Ethereum.

Valore totale bloccato (USD) di Uniswap e SushiSwap con eventi di mercato chiave. Fonte: DeFi Pulse, OKEx Insights

Valore totale bloccato (USD) di Uniswap e SushiSwap con eventi di mercato chiave. Fonte: DeFi Pulse, OKEx Insights

Attacchi di prestito flash

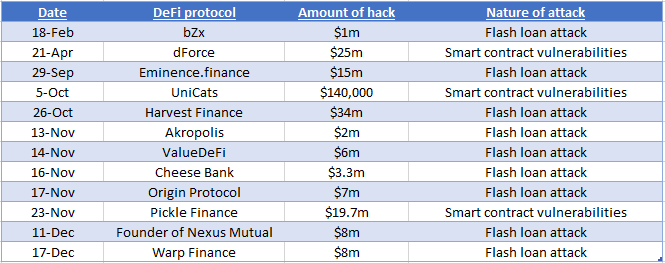

Mentre il mercato DeFi è cresciuto enormemente quest’anno, le vulnerabilità della sicurezza, in particolare gli attacchi di prestito flash, rimangono una preoccupazione per la comunità. Un servizio di prestito flash consente agli utenti di prendere in prestito senza fornire alcuna garanzia. Mentre il prodotto ha guadagnato popolarità tra gli arbitraggisti, gli hacker fanno uso di exploit di prestito flash per drenare fondi nei pool di liquidità e manipolare il mercato DeFi.

Gli attacchi di prestito flash sono diventati virali nella seconda metà del 2020 e gli attacchi di Eminence Finance e Harvest Finance sono stati i più notevoli. Eminence Finance, un protocollo incompiuto del fondatore di yearn.finance Andre Cronje, ha subito attacchi di prestito flash che hanno visto gli hacker prosciugare $ 15 milioni. Uno dei più grandi attacchi di prestito flash è avvenuto il 1 ° novembre, quando gli hacker hanno sfruttato le vulnerabilità nel caveau di Harvest Finance e hanno riciclato i fondi tramite Uniswap e Y pool in Curve Finance. Questo attacco ha provocato una perdita di 34 milioni di dollari.

Gli attacchi di prestito flash hanno dominato i principali attacchi al protocollo DeFi nel 2020. Fonte: OKEx Insights

Gli attacchi di prestito flash hanno dominato i principali attacchi al protocollo DeFi nel 2020. Fonte: OKEx Insights

La comunità DeFi ha proposto alcune soluzioni per mitigare gli attacchi di prestito flash. La prima soluzione è implementare un meccanismo di commit-and-reveal per i depositi, rendendo gli attacchi di prestito flash non fattibili disabilitando depositi e prelievi nella stessa transazione. Inoltre, l’uso di oracoli di prezzo esterni come Chainlink aiuta a mitigare la manipolazione del mercato. Tuttavia, questi metodi non sono del tutto infallibili e sono necessari ulteriori sviluppi a questo riguardo.

Oracoli blockchain e trasparenza dei prezzi

Blockchain e contratti intelligenti in genere non possono accedere ai dati dall’esterno delle rispettive reti. Questo problema impedisce l’utilizzo di fonti esterne di dati che possono essere fondamentali per determinati servizi. Gli oracoli blockchain, che sono servizi di terze parti che consentono agli smart contract di ricevere informazioni esterne, risolvono questo problema. Gli oracoli blockchain hanno svolto un ruolo fondamentale nello sviluppo della DeFi, poiché migliorano l’affidabilità e l’accuratezza dei dati attraverso vari protocolli DeFi.

Chainlink, Compound e Band sono i tre progetti principali in questo spazio e Chainlink lanciato dati di riferimento sui prezzi per DeFi nel gennaio 2020. Questi dati di riferimento sono stati rapidi adottato da protocolli DeFi in prestito, stablecoin, asset management e negoziazione di derivati.

Nonostante la popolarità tra gli utenti del protocollo DeFi, gli oracoli blockchain hanno anche sollevato preoccupazioni riguardo alle vulnerabilità della sicurezza e all’uso di fonti di dati centralizzate. Un esempio di ciò è stato quando Compound liquidato quasi $ 9 milioni il 26 novembre. L’enorme liquidazione è stata causata dall’estrema fluttuazione dei prezzi della stablecoin DAI su Coinbase Pro. Poiché Compound utilizzava solo Coinbase Pro come fonte di prezzo, ha portato a critiche e preoccupazioni sull’affidabilità.

Sebbene lo spazio DeFi non sia privo di difetti, la sua crescita quest’anno ha dimostrato la necessità di un tale ecosistema di prodotti finanziari senza fiducia. Andando avanti, possiamo aspettarci che questo spazio cresca ulteriormente mentre gli sviluppatori risolvono i problemi prevalenti e creano interfacce più robuste e user-friendly per servizi finanziari decentralizzati.

OKEx Insights presenta analisi di mercato, funzionalità approfondite, ricerche originali & notizie curate da professionisti delle criptovalute.